行情复盘

11月7日,铝期货主力合约收涨0.44%至18275元/吨。

主力持仓

11月7日,铝期货主力持仓呈现多空双减局面。

后市展望

未来铝价能否进入下行通道,仍是要关注库存和本的变化,库存持续累库或是成本的坍塌或是变盘的信号。此外,当前由于库存低叠加电解铝启停槽时间资金成本较高,铝的供给弹性很弱,需警惕突发的供给扰动。

背景分析

截至11月3日,国内铝锭+铝棒社会库存64.05万吨,较上周去库3.63万吨,其中铝锭去库4.1万吨至58万吨,铝棒累库0.47万吨至6.05万吨。保税区铝锭1.96万吨,周度去库100吨。

研报正文

宏观:国内方面,国务院联防联控机制召开新闻发布会,国家卫健委表示,坚持“外防输入、内防反弹”总策略和“动态清零”总方针不动摇。

海外方面,美国10月新增非农就业人口26.1万,创2020年12月以来最小增幅,但仍超远预期值20.5万,前值被上修为31.5万。或再次粉碎美联储政策“转鸽”预期。

供给及成本:供应端,电解铝复产、新投产产能继续释放,主要集中于广西、四川、内蒙古等地;钢联数据显示,上周电解铝周产量77.41万吨,环比下降0.03%。

成本方面,上周国内电解铝成本基本维持稳定,其中氧化铝持稳;电力成本受港口煤价回落影响下幅走低;预焙阳极价格小涨。

需求:据SMM数据,上周加工龙头企业开工率环比增长1.1pct至67.1%;铝锭前一周出库11.41万吨,环比减少1.75万吨;铝棒前一周出库4.88万吨,环比减少0.29万吨。

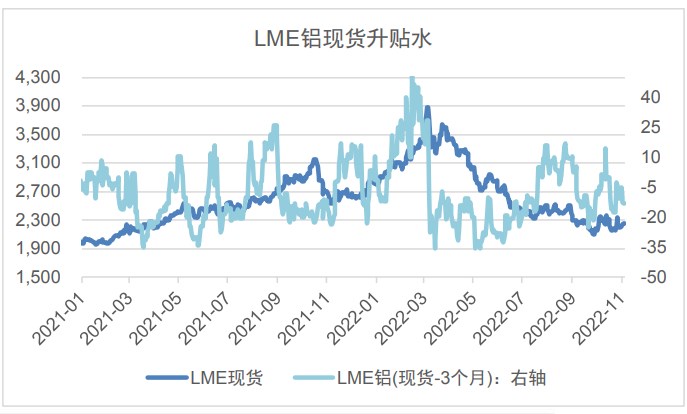

库存:截至11月3日,国内铝锭+铝棒社会库存64.05万吨,较上周去库3.63万吨,其中铝锭去库4.1万吨至58万吨,铝棒累库0.47万吨至6.05万吨。保税区铝锭1.96万吨,周度去库100吨;LME库存57.44万吨,周度去库1.3万吨。

进口利润:目前沪铝现货即时进口亏损1717元/吨,沪铝3个月期货进口亏损1867元/吨。

观点:上周宏观情绪起伏,铝价波动较大。展望后市,预计短期维持宽幅震荡,长期重心下移。从中短期角度看,首先在国内地产拖累和疫情扰动,以及国外高利率、高通胀的影响下,近端的需求现状一直难见起色,市场对于需求悲观是制约铝价向上突破的主要原因。

同时,成本端的支撑也很难下破,主要原因有三:

1)运输问题导致的到货少未见缓解,现货市场升水坚挺;

2)三季度以来由于各种原因导致的减产造成国内供给过剩预期不断修复,西南水电问题成为产量上行的客观限制;

3)即使需求疲软,但铝锭社库不断去库,刷新库存近年新低。

因此,在这样的供需双弱背景下,若无宏观情绪冲击,铝价大概率将继续维持高价滞销,低价刺激采买,整体价格区间震荡的行情。

未来铝价能否进入下行通道,仍是要关注库存和本的变化,库存持续累库或是成本的坍塌或是变盘的信号。此外,当前由于库存低叠加电解铝启停槽时间资金成本较高,铝的供给弹性很弱,需警惕突发的供给扰动。

策略:短期建议1.8w-1.9w区间内高抛低吸;长期策略仍建议逢高沽空。