行情复盘

3月7日,铝期货主力合约收跌0.27%至18610元/吨。

主力持仓

据统计铝期货主力持仓呈现多空双减局面。

期货市场

隔夜沪铝震荡偏弱,AL2304 收于 18475 元/吨,跌幅 0.89%,持仓增仓 2668 手至 19.28 万手。

后市展望

当前旺季的征兆不显著,但金三银四的旺季仍可期,届时价格端反弹力度将逐渐呈现,短期铝价震荡整理为主,静待后续 库存走势以及需求兑现情况。

研报正文

一、研究观点

【铜】

隔夜铜震荡走弱。

宏观方面。昨晚美联储鲍威尔在听证会上发表鹰派讲话,警告利率峰值可能高于预期,如有必要将提速 加息,市场对 3 月份加息 50 个基点概率上升,不确定性因素下美元指数快速回升,市场表现偏恐慌下衍生品市场普遍下 跌;国内方面,进出口数据显示经济韧性,但同比仍出现较大下滑令市场偏悲观,另外两会定调 GDP 增长 5%,略低于市 场预期。

基本面方面,外盘铜价持续表现强势,内盘则受消费转弱影响表现偏谨慎,进口亏损持续扩大甚至一度打开出口 窗口,近期出口量有所增加。

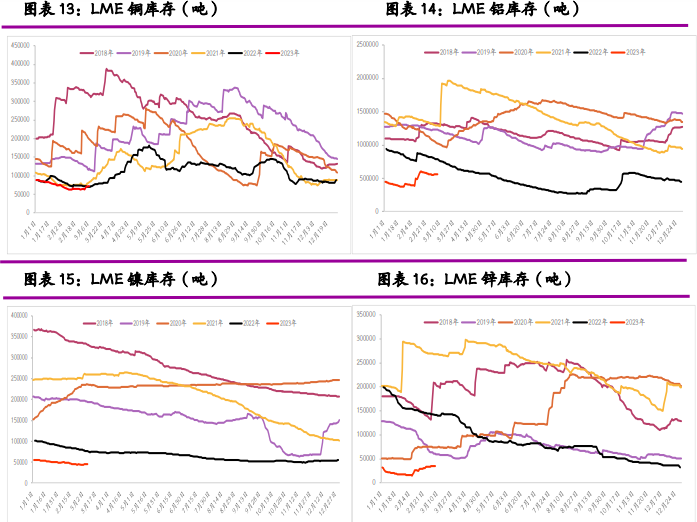

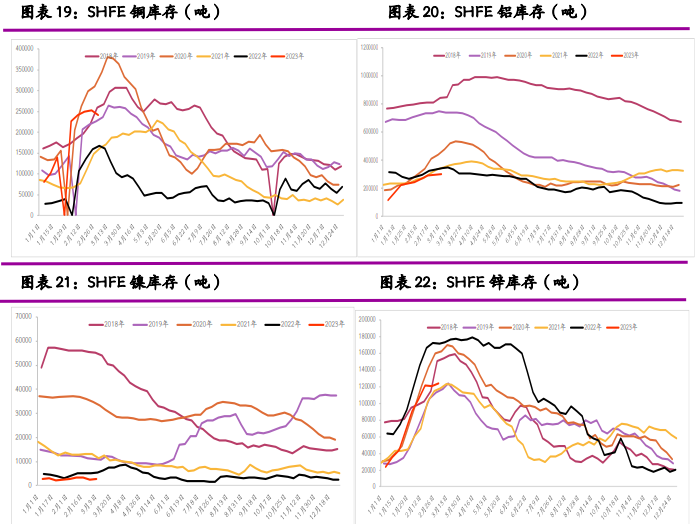

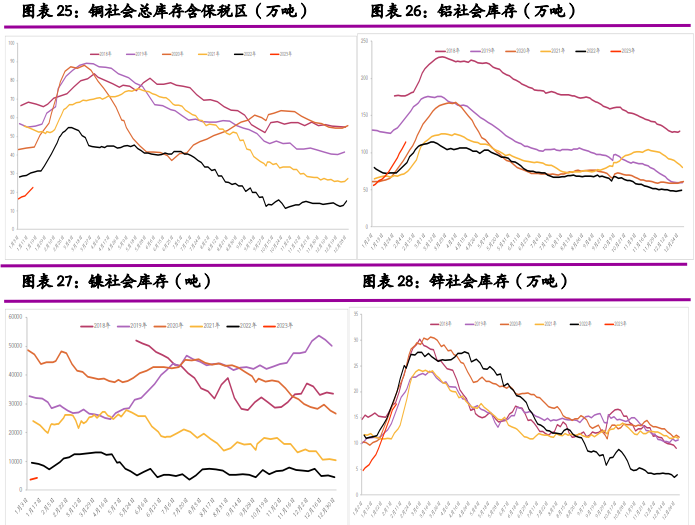

库存方面,昨日 LME 库存增加 1975 吨至 74375 吨;国内 SHFE 仓单下降 3595 吨至 135101 吨。国内出口增加下累库提前结束,但也增加了 LME 压力。

需求方面,上周精炼铜制杆周度开工率增加 3.5%至 62.1,再 生铜制杆开工率下降 1.8%至 58.52%。

综合来看,国内 GDP 定调略低与市场预期,相比此前的强预期短期或偏利空,加之 美联储表现持续偏鹰派,市场或倾向于短期下跌,这也将为国内下游加工行业迎来补库时机。

【铝】

隔夜沪铝震荡偏弱,AL2304 收于 18475 元/吨,跌幅 0.89%,持仓增仓 2668 手至 19.28 万手。

现货收至贴水 70 元/吨,佛山 A00 报价 18600 元/吨,对无锡 A00 报升水 35 元/吨。

铝棒加工费多地持稳,新疆上调 10 元/吨,南昌广东无锡下调 10-30 元/吨;铝杆多地加工费持稳;铝合金 ADC12 及 A380 持稳,A356 及 ZLD102/104 上调 100 元/吨。

云南铝厂限电减负消息 在市场端持续发酵,但从盘面上来看整体反应疲软。一方面是过程一波三折后,影响有所平滑,另一方面受到需求弱现实拖累,反弹力度不足。

政策持续激励,宏观向好预期偏强,从终端数据表现来看,近期地产、汽车、电力等行业步入稳定 开工节奏,加工企业订单逐渐回暖。随着需求边际改善以及云贵减产推动,铝锭社库攀至 130 万吨高点后有望迎来拐点。

当前旺季的征兆不显著,但金三银四的旺季仍可期,届时价格端反弹力度将逐渐呈现,短期铝价震荡整理为主,静待后续 库存走势以及需求兑现情况。

【镍】

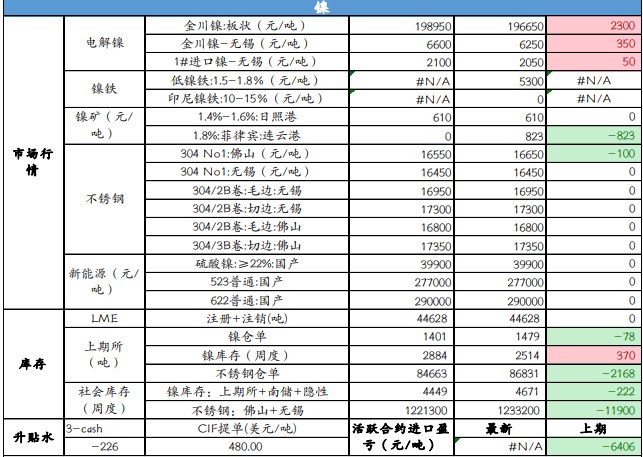

隔夜 LME 镍跌 1.17%,沪镍涨 0.15%。

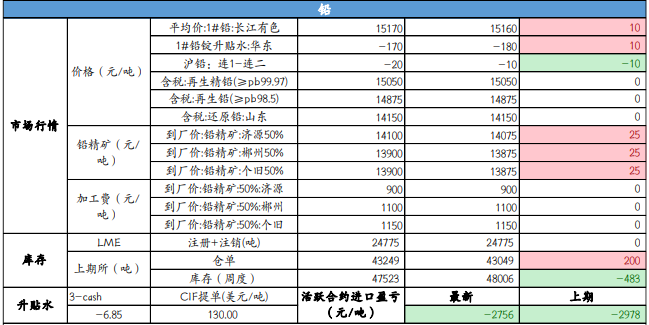

库存方面,昨日 LME 镍库存减少 210 吨至 44418 吨;国内 SHFE 仓单减少 78 吨 至 1401 吨。

升贴水来看,LME0-3 月调期费保持贴水;国内现货镍升水减少 400 元/吨至 3650 元/吨。美元指数走强,有色板块齐跌,带动镍价下行。

消息面,10 家对冲基金因挤仓事件起诉 LME;印尼镍矿商协会表示,为了保持储量的可用性 并优化褐铁矿,有必要将允许交易的镍矿石品位限制在最高 1.6%;印尼推出了一项“力度超越邻国”的电动车补贴项目, 以吸引更多国际电动车大厂来印尼投资。

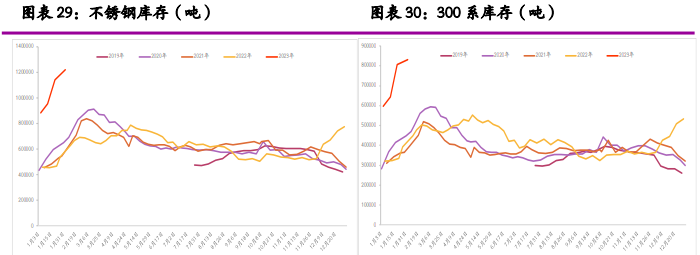

需求方面,不锈钢供需矛盾难解,上周小幅去库但库存水平仍处高位,部分企业 启动检修或减产,据 Mysteel3 月粗钢排产 301.42 万吨,月环比增加 7.4%,同比减少 2.9%,但 300 系同比小幅回升,也显示 该领域竞争激烈性;新能源汽车行业,需求增速有待验证但其渗透率提升的预期不变。

综合来看,镍或跟随有色整体表现 偏弱,但快速下跌后也表现出一定韧性,注意操作节奏。

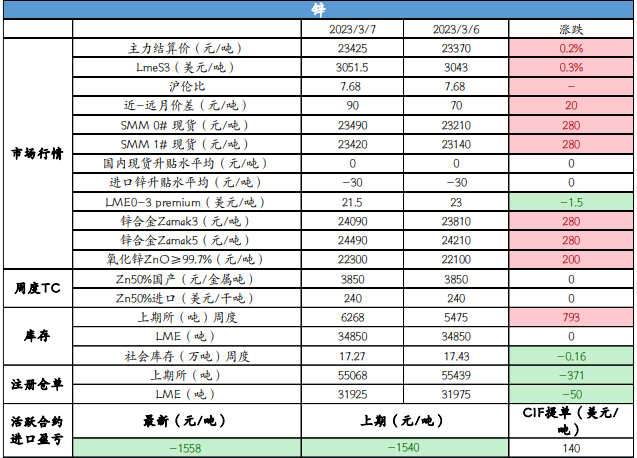

【锌】

昨夜鲍威尔国会作证发言颇鹰,暗示将因近期强劲的数据而进一步提高终点利率。CME Fed Watch 显示,市场预期联储 3 月加息 50bp 概率大幅提升至 70.5%。两年期美债收益率上破 5%,美元指数涨幅扩大,收至 105.65,但基本金属走势整体平 淡。

沪锌夜盘主力跌 0.79%,报 23240 元/吨,2304 合约持仓减少 1092 手至 8.28 万手,上期所注册仓单减少 371 吨至 5.51 万 吨。LME 锌跌 3.42%,报 2947.0 美元/吨,LME 库存增加 4275 吨至 3.91 万吨。

上海 0#锌今日对 2304 合约报平水-贴水 10 元/吨,对均价贴水 5 元/吨;广东 0#锌对沪锌 2304 合约贴水 0-30 元/吨左右,粤市较沪市升水 20 元/吨;天津 0#锌对 2204 合约报贴水 70-90 元/吨附近,津市较沪市贴水 80 元/吨。03-04 价差-20 元/吨,04-05 价差 70 元/吨,内外比价至 7.89。

国内供应受限电影响增量不及预期,进口目前维持低位,短期看锌供应压力不大;需求虽然本周开工没有继续走高, 但企业订单尚好,镀锌企业信心较好,料短期可维持高开工水平。

海外随着法国炼厂复产,海外供应恢复的预期增强,近期欧洲现货升水已经回落至 350 美金附近,料内强外弱可持续。

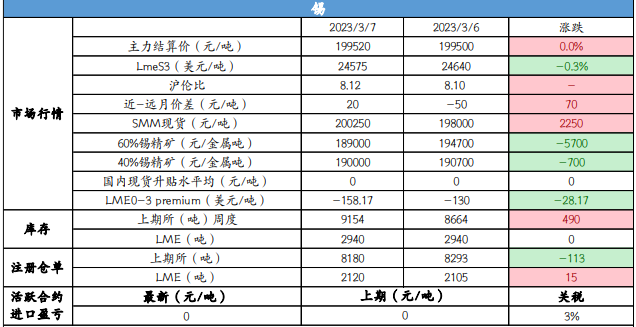

【锡】

昨夜鲍威尔国会作证发言颇鹰,暗示将因近期强劲的数据而进一步提高终点利率。CME Fed Watch 显示,市场预期联储 3 月加息 50bp 概率大幅提升至 70.5%。两年期美债收益率上破 5%,美元指数涨幅扩大,收至 105.65,但基本金属走势整体平 淡。

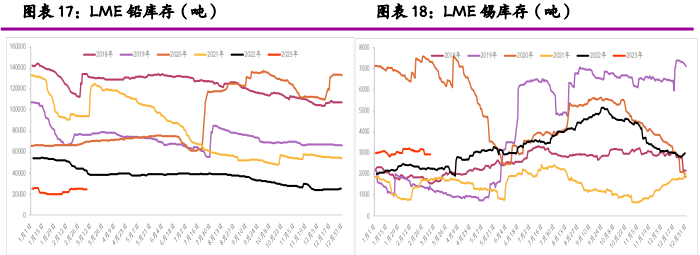

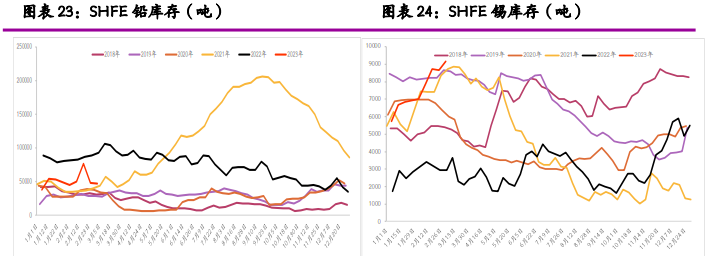

沪锡夜盘主力跌 0.02%,报 199480 元/吨,2304 持仓减少 2784 手至 6.07 万手,上期所注册仓单减少 113 吨至 8180 吨。 LME 锡跌 1.08%,报 24310 美元/吨,LME 库存减少 30 吨至 2910 吨。

现货市场,小牌对 4 月贴水 100-500 元/吨左右,云字 头对 4 月贴水 100-升水 300 元/吨附近,云锡对 4 月升水 300-700 元/吨左右。03-04 价差-390 元/吨,04-05 价差-20 元/ 吨,内外比价至 8.21。

上周价格继续向下修复前期超涨的预期,根本还是现实较弱,体现为库存高,现货贴水,结构疲软。 供应目前稳定生产,需求在高利率背景下很难见到反弹的拐点,整体锡基本面偏弱,当前价格走势符合现实情况。

二、日度数据监测

三、图表分析

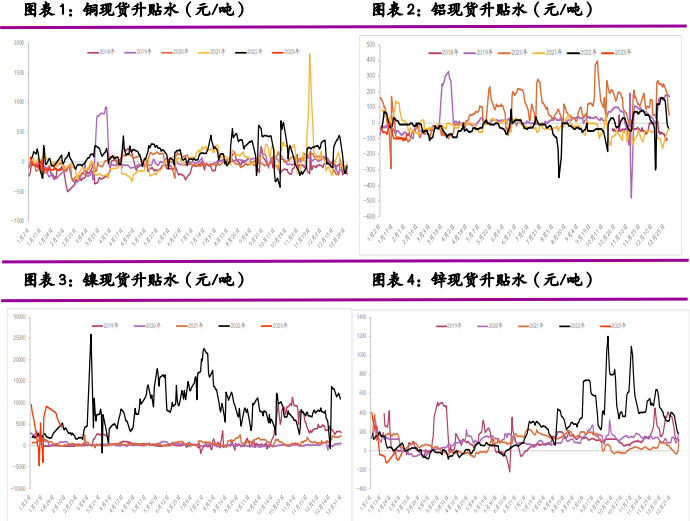

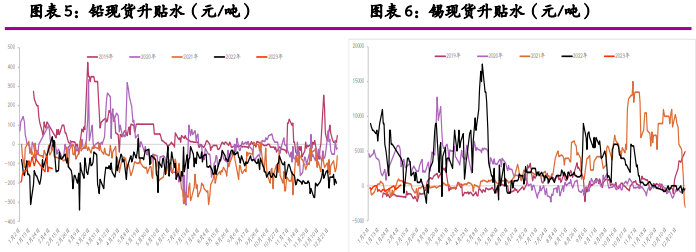

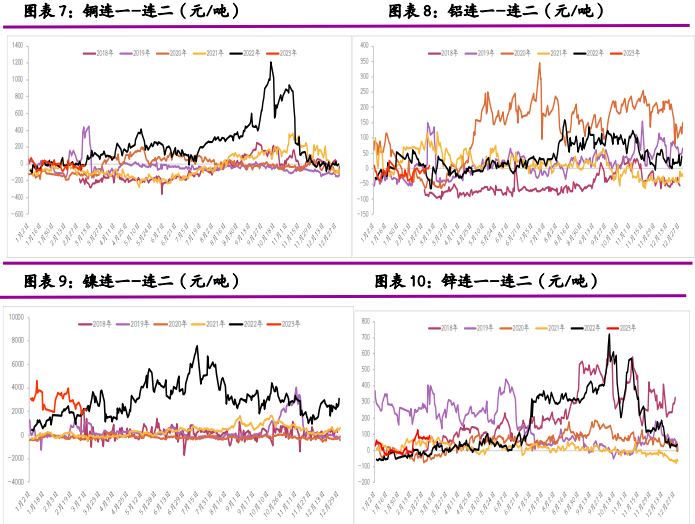

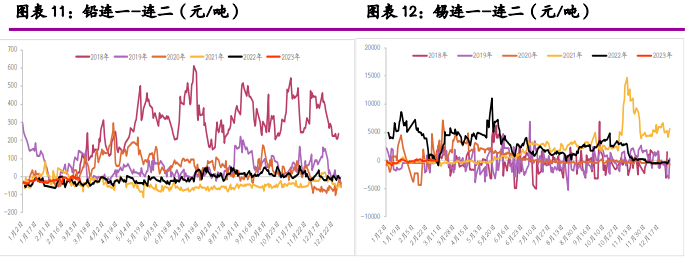

3.1 现货升贴水

3.2 SHFE 近远月价差

3.3 LME 库存

3.4 SHFE 库存

3.5 社会库存

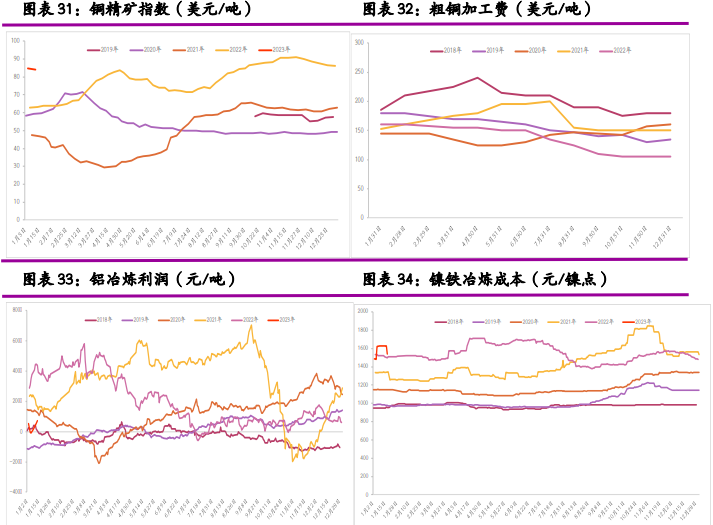

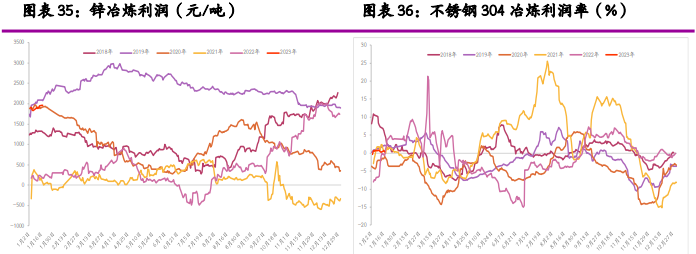

3.6 冶炼利润

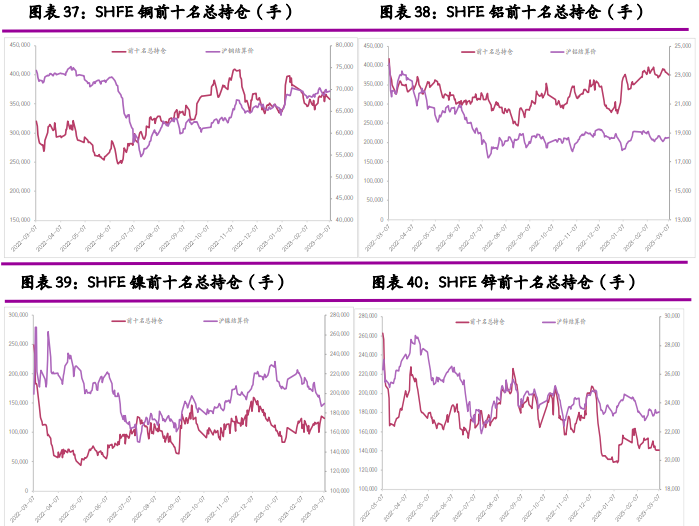

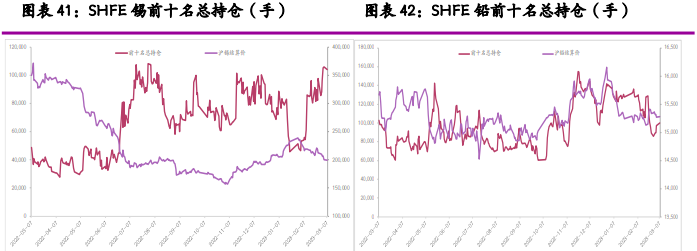

3.7 SHFE 总持仓

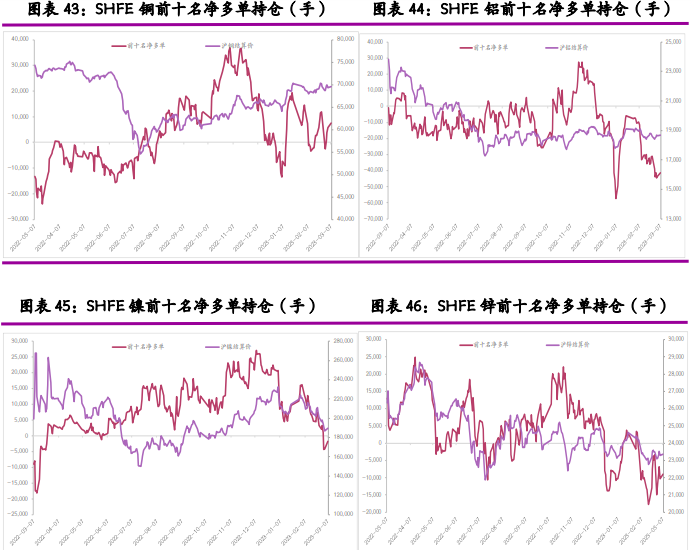

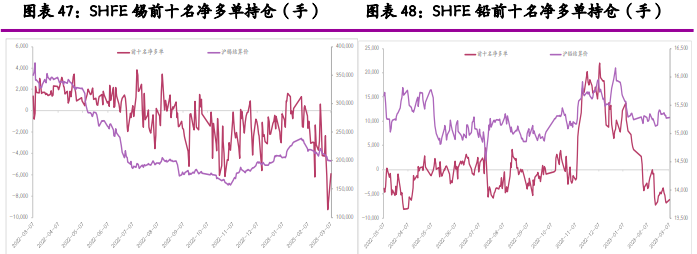

3.8 SHFE 净多单持仓