行情复盘

3月10日,聚丙烯期货主力合约收跌0.85%至7707元/吨。

策略提示

未来聚烯烃再次上涨,需要国内宏观面持续好转的提振。

期货市场

上周,美联储可能再次加快加息步伐的利空占据主导,国际原油连续回落。受原油拖累,聚烯烃跟随下跌,塑料2305下跌2.19%,PP2305下跌2.18%。

风险提示

目前聚烯烃供给压力仍未有效释放,聚乙烯装置检修仍使得产量下降,聚丙烯产量虽持续上升,但是聚烯烃需求也在同步恢复,因此,聚烯烃库存仍下降,聚烯烃现货也未进一步下跌,因此,目前聚烯烃基本面不呈现明显利空,但是支撑也有限。

研报正文

【行情复盘】

上周,美联储可能再次加快加息步伐的利空占据主导,国际原油连续回落。受原油拖累,聚烯烃跟随下跌,塑料2305下跌2.19%,PP2305下跌2.18%。

【宏观面及基本面】

美联储可能再次加快加息步伐,并且加息对需求紧缩的累积效果还未明显呈现。未来原油仍可能继续下跌。

基本面方面,目前聚烯烃供给压力仍未有效释放,聚乙烯装置检修仍使得产量下降,聚丙烯产量虽持续上升,但是聚烯烃需求也在同步恢复,因此,聚烯烃库存仍下降,聚烯烃现货也未进一步下跌,因此,目前聚烯烃基本面不呈现明显利空,但是支撑也有限。

【下周展望】

原油下跌的利空可能仍将导致聚烯烃调整,未来聚烯烃再次上涨,需要国内宏观面持续好转的提振。

一、宏观面

北京时间7日23:00,美联储主席鲍威尔出席参众两院的听证会,作出美联储半年度货币政策的证词。鲍威尔开门见山地说:“近几个月,通胀一直在放缓,但通胀率回落至2%的过程还有很长的路要走,而且(道路)可能坎坷。正如我所提到的,最近的经济数据强于预期,这表明,最终的利率水平可能会高于之前的预期。如果整体数据暗示有必要加快(货币)紧缩,我们将准备加快加息步伐。恢复价格稳定可能需要我们一段时间内保持限制性的货币政策立场。”

据显示,目前美国联邦基金利率期货交易市场预计,3月美联储加息50个基点的几率从一天前的略超过31%升至70%以上,加息25个基点的几率从一天前的接近69%降至不足30%。并且,市场已经开始预期5.75%的终端利率。

二、基本面

1、原油

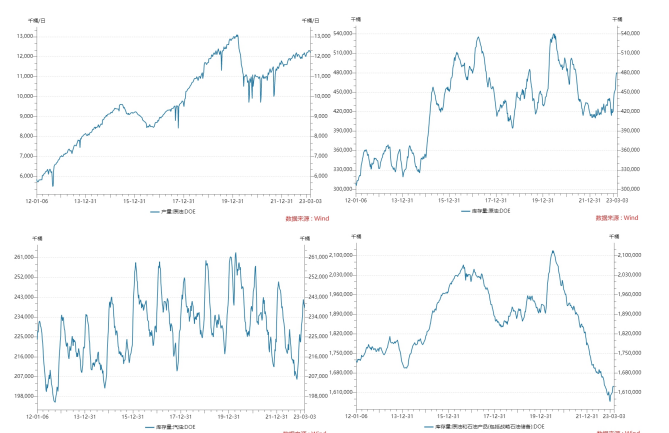

截止3月3日,美国原油日产1220万桶,较上周下降10万桶/日。美国商业原油库存下降169.4万桶,降至47851.3万桶。美国汽油库存23805.8万桶,较上周下降113.4万桶。包括战略储备的全口径库存163192.7万桶,较上期上升185.1万桶。目前美国加息的累积利空效应已经有所显现,美国原油及成品油库存连续上升。

目前美联储持续加息对原油需求的抑制作用已经有所显现,原油库存,汽油库存,及全口径库存均呈现总体上升的态势。未来随着加息的持续,需求将进一步受到抑制,库存可能进一步上升,油价也将继续面临需求紧缩的压力。

2、PE

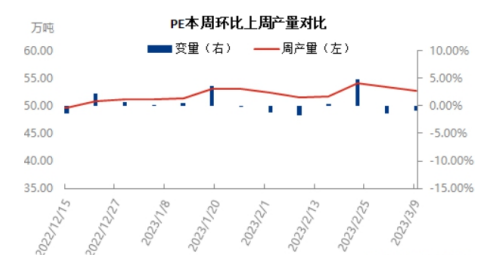

2.1、聚乙烯供给继续小幅下降

据资讯,截止3月9日的一周,我国聚乙烯产量总计52.74万吨,较上周减少0.89%。具体来看,本周大庆石化、广东石化、齐鲁石化等全密度装置检修,使得线性产量有所减少。浙石化二期LDPE、燕山石化老LDPE一线本周装置重启,使得LDPE产量有所增多。中韩石化1、2期、中海壳牌HDPE、以及煤制HDPE榆林化工、兰州石化HDPE装置临时常规检修,使得HDPE产量有所下降。

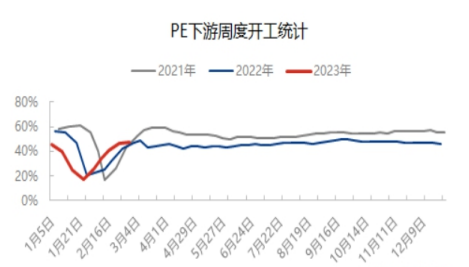

2.2、下游需求恢复趋缓

据资讯,截止3月2日的一周,中国聚乙烯生下游制品平均开工率较前期上涨0.75%,较去年同期上涨0.10%。其中农膜整体开工率较前期上涨1.14%;PE管材开工率较前期稳定;PE包装膜开工率较前期上涨1.11%;PE中空开工率较前期上涨0.35%;PE注塑开工率较前期上涨0.24%;PE拉丝开工率较前期上涨0.78%。

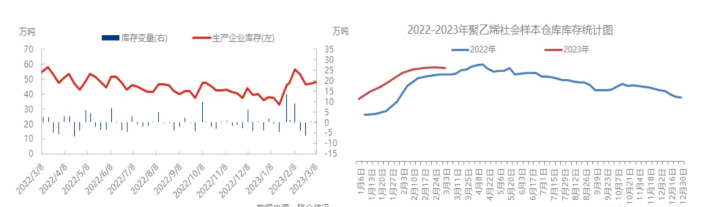

2.3、生产企业库存上升、社会库存下降

据资讯,截至2023年3月8日,中国聚乙烯生产企业样本库存量:47.84万吨,较上期涨0.59万吨,环比涨1.25%,库存趋势维持涨势。主要因为下游工厂新增订单有限,观望气氛较浓,原料采购有限;其次因为生产企业看好后市,挺价意向较强,而市场抵触高价,成交多偏弱;再加上新装置不断放量,供应维持偏高水平。

所以生产企业库存继续积累,但是社会样本仓库库存加速下跌,消化现有库存为主。截止到2023年3月3日,PE社会样本仓库库存较上周期减少0.26万吨,环比减少0.33%。

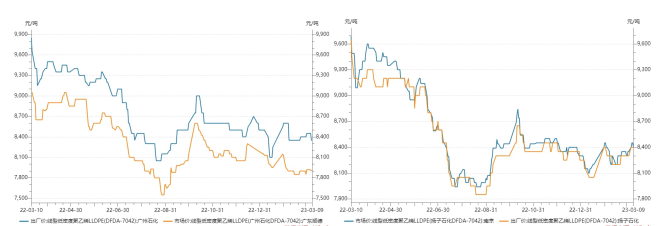

2.4、PE现货价格表现震荡

据资讯,截止3月9日,华南地区,广州石化7042出厂价8350元/吨,较上周下跌100元/吨,广东顺德7042市场价7900元/吨,较上周下跌20元/吨。华东地区,南京7042市场价8400元/吨,较上周上涨50元/吨。扬子石化7042出厂价8400元/吨,较上周上涨100元/吨。

3、PP

3.1、聚丙烯供给延续上升

据资讯,截止3月9日的一周:中国聚丙烯产量:60.02万吨,较上周期增加1.39万吨,涨幅2.37%,延续上升趋势。新增产能稳定生产,加之周内聚丙烯检修损失量减少,使得产量数据有较明显增加。

3.2、下游需求恢复趋缓

据调研:截止3月9日的一周聚丙烯下游行业开工继续上升,CPP行业开工维持稳定,其余多数行业开工多小幅上涨。PP下游平均开工率涨至47.86%,较去年同期低2.21%。

3.3、聚丙烯库存继续下降

截至2023年3月8日,中国聚丙烯总库存量:86.10万吨,较上期跌1.81万吨,环比跌2.06%,较上周下跌。新增扩能装置正式投产放量,供应面压力有所增加,需求端暂无亮点表现,生产企业库存压力偏高,库存去化速度难有提升,本周市场弱势整理,贸易商库存小幅去化,前期到港资源消化缓慢,港口库存继续累库,因此本周总库存量呈现窄幅下降趋势。

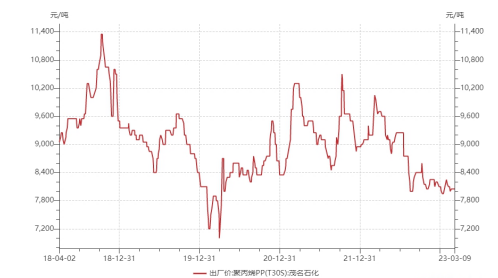

3.4、聚丙烯现货暂稳

截止2月23日,华南茂名石化T30S出厂价8050元/吨,较上周持平。

三、行情展望

美联储可能再次加快加息步伐,并且加息对需求紧缩的累积效果还未明显呈现。未来原油仍可能继续下跌。

基本面方面,据估计,聚乙烯下周产量可能减少,降幅在0.13%。由于下周检修装置变化不大,供应压力仍存。下周中国聚乙烯生产企业样本库存量预计:47万吨左右。

需求方面,下游地膜旺季维持,下游产能利用率不断提升,需求有继续增加预期;但是新装置投产放量,临时检修装置也较少,供应压力仍在。下周中国聚丙烯总产量预估:61.2万吨附近,较本周有所增加。

下周聚丙烯生产企业检修损失量预估继续减少,因此产量预估继续增加,有望创聚丙烯周度产量历史新高。下周,中国聚丙烯总库存量预计:84万吨左右,较本期下跌,趋势震荡向下。宏观预期向好,然目前需求端恢复不及预期,下游刚需跟进为主,预计下周总库存小幅下降。

综合来看,目前聚烯烃供给压力仍未有效释放,聚乙烯装置检修仍使得产量下降,聚丙烯产量虽持续上升,但是聚烯烃需求也在同步恢复,因此,聚烯烃库存仍下降,聚烯烃现货也未进一步下跌,因此,目前聚烯烃基本面不呈现明显利空,但是支撑也有限。未来聚烯烃再次上涨,仍需要国内宏观面的提振。