行情复盘

3月17日,镍期货主力合约收涨0.44%至175960元/吨。

主力持仓

据统计镍期货主力持仓呈现多空双减局面。

背景分析

2023年2月全国精炼镍产量共计1.73万吨,环比上调5.49%,同比上升33.9%。全国电解镍产量2月爬坡基本符合预期。主因此前电积镍产线1月仅部分放量,2月基本完成调试预计正常排产。

后市展望

供给上,中长期产能过剩较为明确,总之,镍目前利空因素堆积,镍价走势延续弱势氛围。

研报正文

供应端:2023年2月全国精炼镍产量共计1.73万吨,环比上调5.49%,同比上升33.9%。全国电解镍产量2月爬坡基本符合预期。主因此前电积镍产线1月仅部分放量,2月基本完成调试预计正常排产。其次,部分企业2月期间电积镍产能仍然处于扩张阶段。预计2023年3月全国精炼镍产量1.75万吨,环比上涨1.16%,同比上涨38.89%。

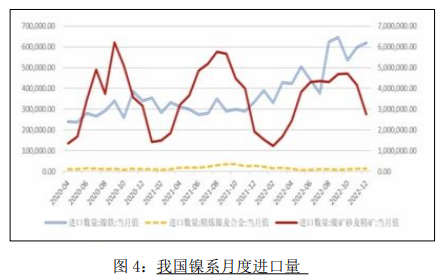

需求端:不锈钢消费仍弱、钢厂检修增多,硫酸镍3月预期产量会有小幅增加,三元企业原料补库料有增量。

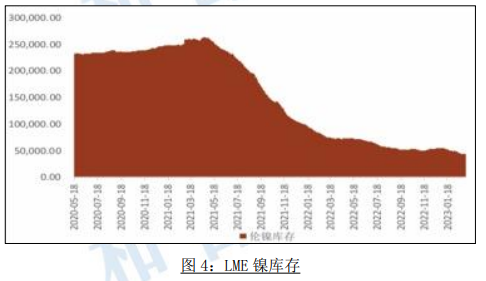

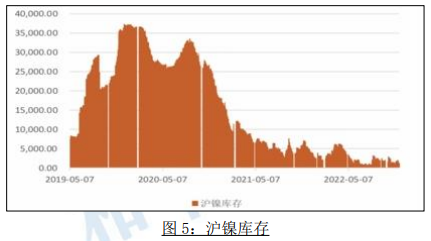

库存端:LME期货库存持续回落,而国内期货仓单库存增加明显。

宏观面,美国银行流动性风险事件继续发酵,短期风险传导到欧洲,市场避险情绪飙升,以原油为代表的大宗商品普遍大幅下跌,加剧了市场恐慌情绪,而基本面看,中国市场复苏进度不及预期也使得镍下游消费疲态尽显,供给上,中长期产能过剩较为明确,总之,镍目前利空因素堆积,镍价走势延续弱势氛围。

风险点:政策及资金扰动、需求端变化、主产国出口政策、黑天鹅事件冲击

一、本周重要资讯回顾

1、据报告显示,2023年1月全球精炼镍产量为26.19万吨,消费量为24.89万吨,供应过剩1.3万吨。1月全球镍矿产量为27.98万吨。

2、据数据显示,在政府政策的支持下,由于镍价上涨和金属产量增长,2022年菲金属矿产产值为2380.5亿比索(约43.1亿美元),同比增长31.73%。其中,金属镍产值排名第一(占比49.39%),达1175.58亿比索。尽管2022年菲镍矿石产量下滑11%,从3293万吨下降至2927万吨,但由于全球镍价从每磅8.35美元涨至11.86美元,抵消了产量下降带来的不利影响。

3、矿业巨头必和必拓表示,公司将继续致力于扩大铜和镍项目的投资组合,但对锂不感兴趣,原因是其认为锂市场供应充足。必和必拓Xlpor副总裁SoniaScarselli表示,该公司认为锂并不像铜和镍那样紧缺,锂市场将保持平稳。

4、必和必拓市场与经济分析副总裁马凯博士表示,我们预计2023年的镍市场整体将再次出现供过于求的局面,但过剩量预计较2022年有所收窄。不锈钢的市场需求将复苏,电动汽车电池的市场需求预计将再次大幅增加。考虑到二级镍供应量,将在多年来首次出现个位数的增长(2020/21/22年度分别增长10%/10%/12%),预计镍供应量总计将盈余约20万吨。

二、期货行情回顾

沪镍期货主力继续下跌

本周(3月17日)沪镍主力合约NI2304受宏观及产业利空因素合力打击,继续走低。

三、现货市场分析

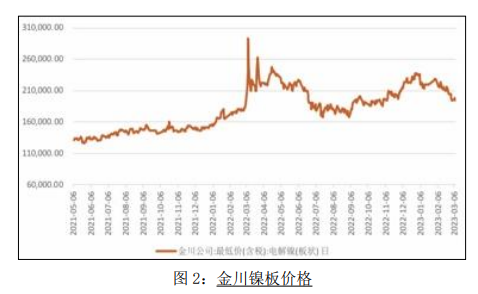

3月17日,据现货镍报价:180450-185750元/吨,涨3850元/吨,金川镍现货较常州2303合约升水7850元/吨,较沪镍2304合约升水7800元/吨,俄镍现货较常州2303合约升水2550元/吨,较沪镍2304合约升水2500元/吨。

四、沪镍供需情况分析

1、镍供给情况

2023年2月全国精炼镍产量共计1.73万吨,环比上调5.49%,同比上升33.9%。全国电解镍产量2月爬坡基本符合预期。主因此前电积镍产线1月仅部分放量,2月基本完成调试预计正常排产。其次,部分企业2月期间电积镍产能仍然处于扩张阶段。预计2023年3月全国精炼镍产量1.75万吨,环比上涨1.16%,同比上涨38.89%。

2、镍需求情况

不锈钢消费仍弱、钢厂检修增多,硫酸镍3月预期产量会有小幅增加,三元企业原料补库料有增量。

3、镍库存情况

全球显性库存低位去化

3月16日LME镍库存44796吨,较前一交易日增加840吨。3月16日,上海期货交易所镍库存2899吨,较上一交易日减少213吨。

五、综合观点及后市展望

供应端:2023年2月全国精炼镍产量共计1.73万吨,环比上调5.49%,同比上升33.9%。全国电解镍产量2月爬坡基本符合预期。主因此前电积镍产线1月仅部分放量,2月基本完成调试预计正常排产。其次,部分企业2月期间电积镍产能仍然处于扩张阶段。预计2023年3月全国精炼镍产量1.75万吨,环比上涨1.16%,同比上涨38.89%。

需求端:不锈钢消费仍弱、钢厂检修增多,硫酸镍3月预期产量会有小幅增加,三元企业原料补库料有增量。

库存端:LME期货库存持续回落,而国内期货仓单库存增加明显。

宏观面,美国银行流动性风险事件继续发酵,短期风险传导到欧洲,市场避险情绪飙升,以原油为代表的大宗商品普遍大幅下跌,加剧了市场恐慌情绪,而基本面看,中国市场复苏进度不及预期也使得镍下游消费疲态尽显,供给上,中长期产能过剩较为明确,总之,镍目前利空因素堆积,镍价走势延续弱势氛围。

风险点:政策及资金扰动、需求端变化、主产国出口政策、黑天鹅事件冲击