行情复盘

6月2日,PVC期货主力合约收涨2.19%至5845元/吨。

主力持仓

据统计PVC期货主力持仓呈现多空双减局面。

现货市场

PVC现货均价变化不大,供应端开工下降,需求弱势,在未来需求淡季及出口转弱预期下,去库持续性存疑。周五在宏观情绪带动下,盘面反弹,现货跟随。截至6.2,华东电石法5735(+5),华东乙烯法5750(-15)。

背景分析

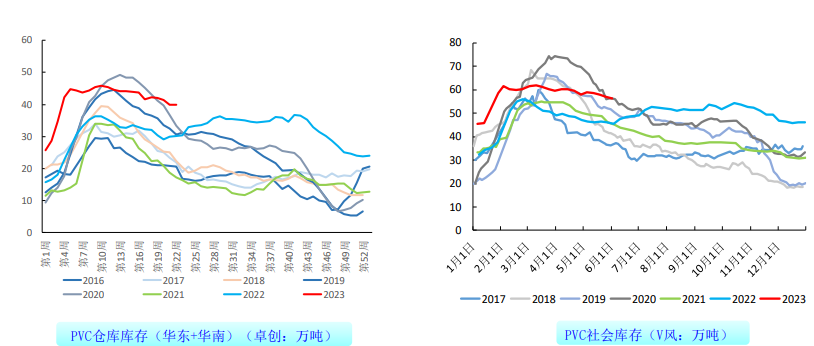

PVC开工略降,市场成交略好转,下游追涨积极性暂时不大,华东及华南库存小幅波动,截至6.2当周华东及华南样本仓库总库存39.92万吨(环比+0.15%,同比+31.23%)。

研报正文

供给端:

本周(6月2日)PVC开工略降。随着电石开工稳中提升而需求有所下降,电石企业出货压力增加。短期仍有较多PVC企业处于检修之中,行业开工或继续小幅下降,华东及华南社会库存预计延续缓慢去化,目前库存同比仍然较高,PVC供应仍相对充裕。

需求端:

下游终端需求一般。目前下游制品企业终端订单不佳,加之部分有一定原料及成品库存,短期下游投机性需求难有放量,市场对后续需求预期偏弱导致下游延续逢低补货为主。近期出口接单有限,出口短期也难有明显提升。

库存端:

中游小幅累库。本周PVC开工略降,终端刚需采购为主,追涨情绪不高,中游库存整体略增。

基差端:

基差小幅缩小。本周期货反弹力度更强,基差小幅缩小。

策略:

短期宏观商品氛围略有改善,但周末地产并未实际出相关政策,预计情绪会有所降温,PVC基本面暂时变化不大,检修下PVC供给端有一定缩减,社会库存延续高位,短期PVC市场驱动不足,仍将延续区间震荡为主(5500-5800),反弹高度或有限,继续关注后续宏观政策及原料价格变化。

重点关注:下游订单状况、国家宏观及地产政策、原料价格变化

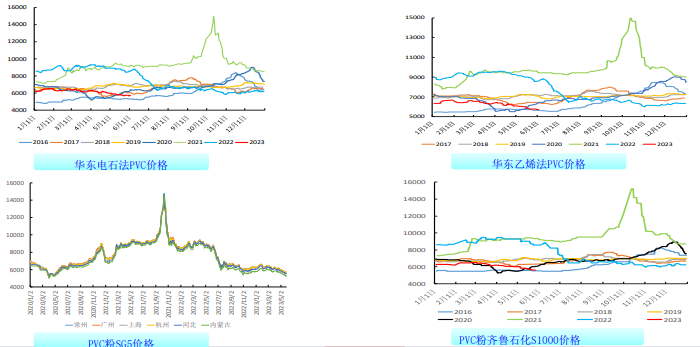

1、PVC价格

1.1PVC现货价格变化不大

本周PVC现货均价变化不大,供应端开工下降,需求弱势,在未来需求淡季及出口转弱预期下,去库持续性存疑。周五在宏观情绪带动下,盘面反弹,现货跟随。截至6.2,华东电石法5735(+5),华东乙烯法5750(-15)。

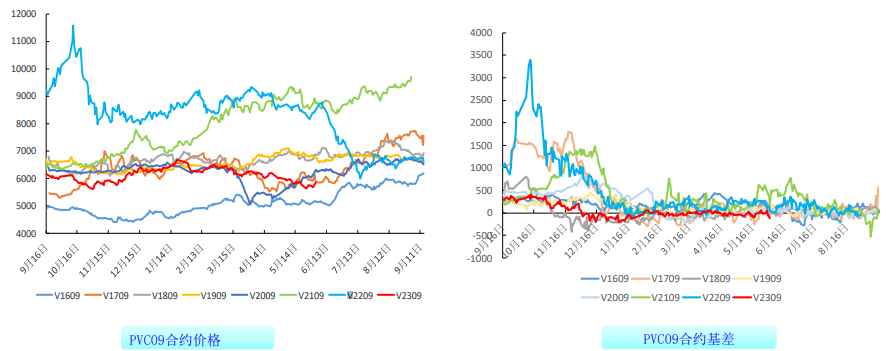

1.2期货跌后反弹

PVC基本面变化不大,下半周宏观氛围有所改善,盘面跌后反弹。截至6.2日午盘,V2309合约收于5845(+50),本周期货反弹更大,基差小幅缩小。

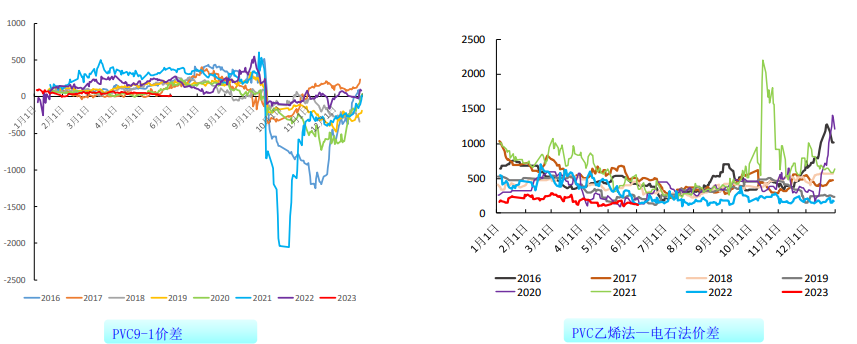

1.3期货月间价差整体变化不大

本周PVC期货区间震荡,9-1月间价差变化不大。乙电现货价差小幅缩小。

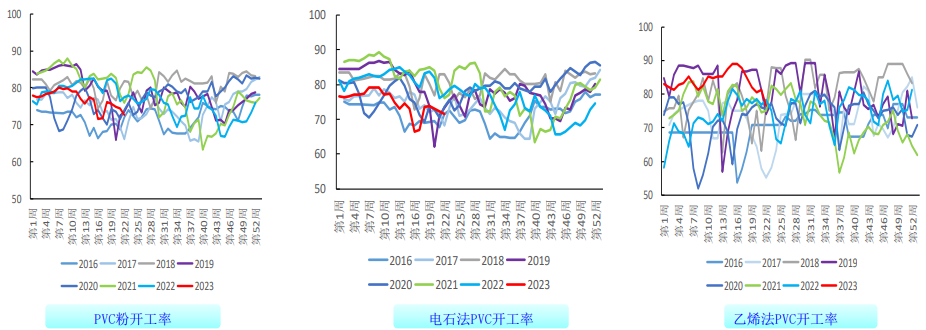

2、PVC供给端分析

2.1本周PVC开工略降

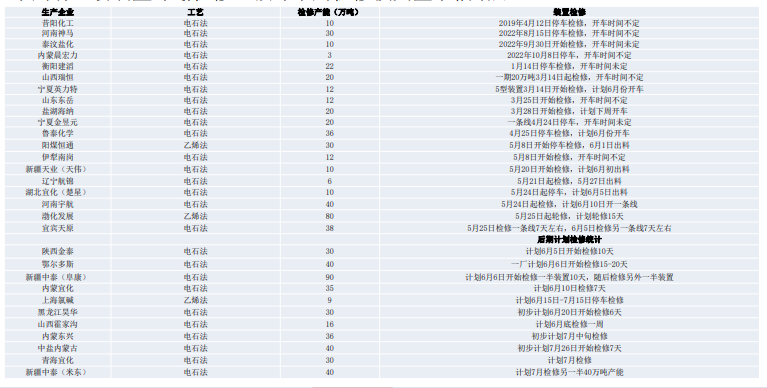

本周PVC开工下降,暂无新增检修企业,多数前期检修延续至本周。截至6.1当周,国内PVC整体开工负荷72.71%(-1.74%),其中电石法开工率71.54%(-0.81%),乙烯法开工率76.49%(-4.73%)。下周开工环比预计继续小幅回落。

2.2本周PVC检修损失量环比增加

多数前期检修及停车企业延续至本周,本周检修损失量在7.375万吨,环比增加0.808万吨。下周有三套装置计划检修,预计下周检修损失量小幅增加。

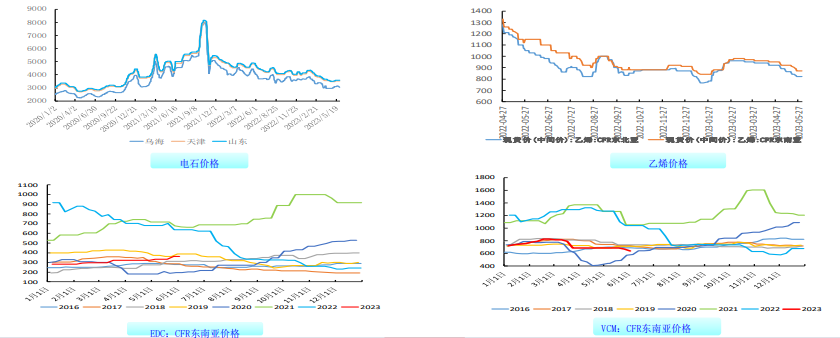

2.3本周电石价格呈现区域性下滑

本周在多重利空因素叠加下,电石价格开始区域性下滑。一方面原料兰炭价下调,电石成本下移;另外一方面电石开工提升供应增加但需求不如前期。截至6.2,乌海电石出厂价3050元/吨(-100),后续电石价格或仍将继续下滑。本周原油小幅收跌,乙烯、EDC及VCM价格暂时稳定。

2.4多数PVC企业延续亏损

本周电石出场价下调,亏损小幅增加;PVC现货变化不大,外采电石法PVC企业延续亏损;短期由于氯碱利润反弹,一体化氯碱企业亏损环比略减少。乙烯法PVC目前同样小幅亏损。虽然电石法单产品仍然亏损,但由于兰炭价格下行,成本端支撑或将减弱。

3、PVC需求端分析

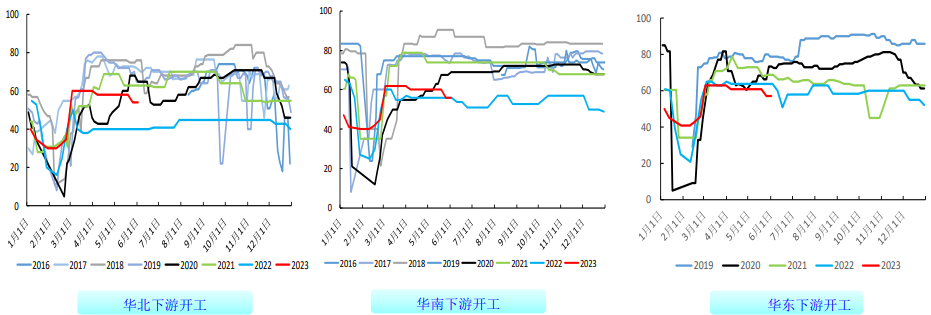

3.1下游延续刚需采购

目前下游制品企业终端订单不佳,加之部分有一定原料及成品库存,下游投机性需求难有放量,谨慎逢低刚需补货,短期国内刚需预计难有明显提升。

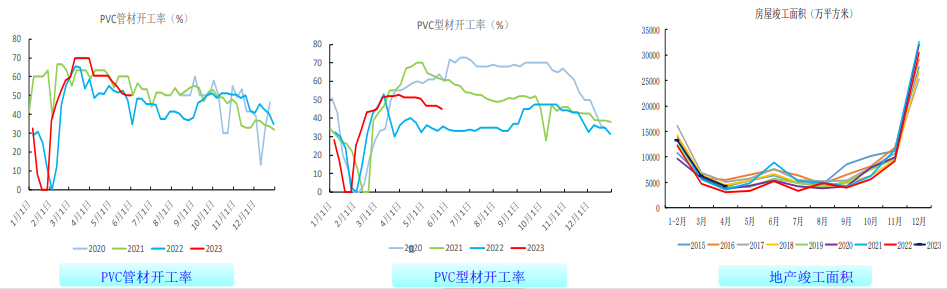

3.2主要下游后续订单不足

本周PVC管道开工维持低位,原料库存略有增加,订单不足拉低企业开工意向。周内型材企业平稳运行,多按单生产,部分考虑后期订单问题有适度降负。

预计2023年宏观经济与地产业走弱复苏逻辑,从4月地产数据可以看到,竣工好转预计贯穿全年,但新开工绝对量依旧偏弱,另外过去两年新开工会影响2024年竣工,2023年预计更多是地产反弹修复而非反转。

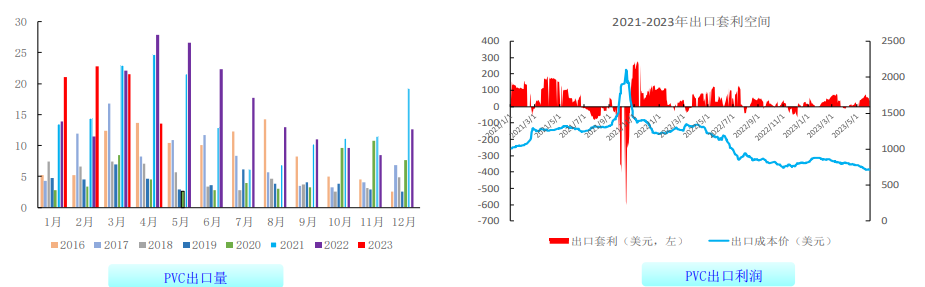

3.3关注出口接单改善情况

今年年初出口接单较好,但进入3月受印度斋月及市场供应充足影响,海外购买意向减弱,新增出口接单有所减少,4月出口同比下滑明显,1-4月合计出口78.8万吨,同比增加4.6%。进入4月新增出口订单略有好转,但5-6月海外报价均有下调,5月实际出口接单有限,5月出口量环比好转但同比仍将回落。

4、PVC库存端分析

4.1中游库存略增,压力仍较大

本周PVC开工略降,市场成交略好转,下游追涨积极性暂时不大,华东及华南库存小幅波动,截至6.2当周华东及华南样本仓库总库存39.92万吨(环比+0.15%,同比+31.23%)。

5、PVC供需基本面总结

本周宏观情绪略有好转,PVC基本面仍存压力。

供应端:

随着电石开工稳中提升而需求有所下降,电石企业出货压力增加。短期仍有较多PVC企业处于检修之中,行业开工或继续小幅下降,华东及华南目前库存同比仍然较高,PVC供应仍相对充裕。

成本端:

本周电石出厂价下调100左右,目前电石企业小幅亏损,外采电石PVC企业亏损仍较大,山东氯碱一体化企业由于氯碱价格上行较前期亏损略减少。在原料兰炭价格下行及电石企业出货迟缓的双重利空下,电石价格仍存在下行空间,PVC成本支撑作用不明显。

需求端:

目前下游制品企业终端订单不佳,加之部分有一定原料及成品库存,短期下游投机性需求难有放量,市场对后续需求预期偏弱导致下游延续逢低补货为主。近期出口接单有限,出口短期也难有明显提升。

策略:

短期宏观商品氛围略有改善,但周末地产并未实际出相关政策,预计情绪会有所降温,PVC基本面暂时变化不大,检修下PVC供给端有一定缩减,社会库存延续高位,在未来需求淡季及出口转弱的预期下,去库持续性有待观察,短期PVC市场驱动不足,仍将延续区间震荡为主,反弹高度或有限,继续关注后续宏观政策及原料价格变化。