背景分析

阶段性物流运输受限导致下游补库不畅,库存在生产企业累积,短期放大了供需矛盾。

后市展望

9月合约临近交割前将经历或处于旺季,推荐1900元/吨及以下买入套期保值。

研报正文

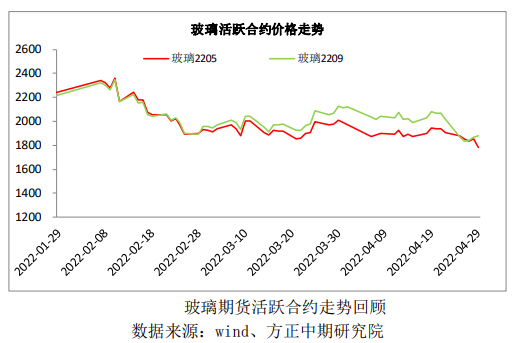

期货行情走势

在房地产相对悲观预期及多地公共卫生事件散发的共同影响下,4月份玻璃期货盘面偏弱运行。其中,主力09合约最低探至1800元关口,当月下跌11.44%收于1882元。

随着疫情防控情况的好转及全国物流运输的畅通,疫情对玻璃现货的冲击最严重的时刻已经过去,5月份玻璃期货盘面或走出需求预期引领的涨势。

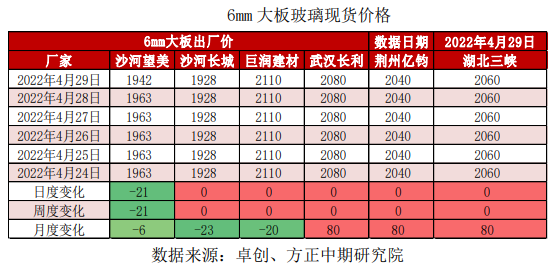

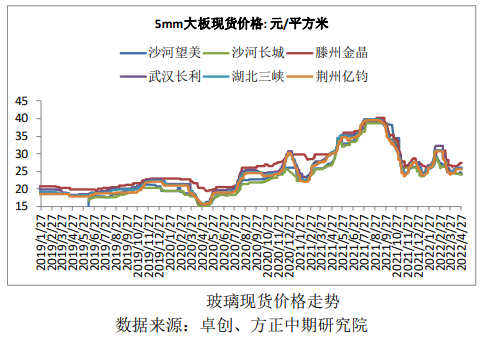

现货行情及基差走势

3月初以来,山东、河北等玻璃主产区接连受到疫情影响,原片出货困难,库存持续累积;4月华东多地疫情散发抑制了下游需求释放,库存累积态势进一步加剧。

阶段性物流运输受限导致下游补库不畅,库存在生产企业累积,短期放大了供需矛盾。

4月中旬起,有关部门对各地在防控疫情同时保障道路运输畅通提出明确要求,月底物流瓶颈问题得到解决。

原片运输顺畅后,山东、河北等北方地区库存见顶回落的态势逐步形成,沙河等地现货价格在成本线上企稳,有助于全国范围内玻璃市场良性运转。

部分区域经过近期价格下调,利润降至较低位,调整意向有所减弱,河北、山东等地现货价格有所企稳。

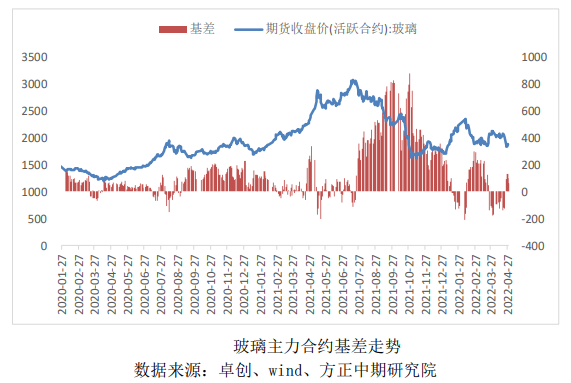

基差是价格变动预期的直观反映。4月份现货走势相对平稳,期货盘面受房地产市场预期偏弱影响显著回落,再度贴水现货。

基本面分析

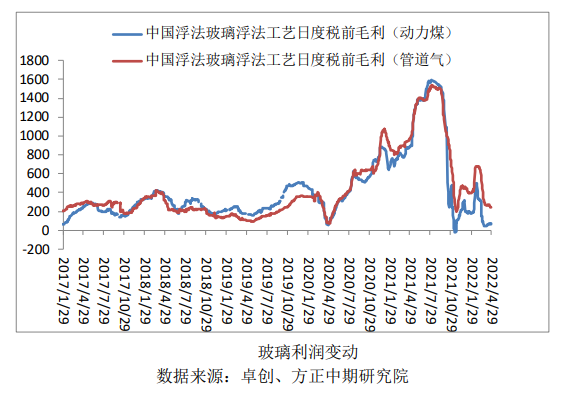

一、玻璃生产企业利润水平低位波动

原燃料方面,4月原料重碱与煤炭、天然气等燃料价格价格涨跌互现,成本端总体变动相对平稳。受现货价格持续偏弱影响,玻璃行业利润维持低位波动。

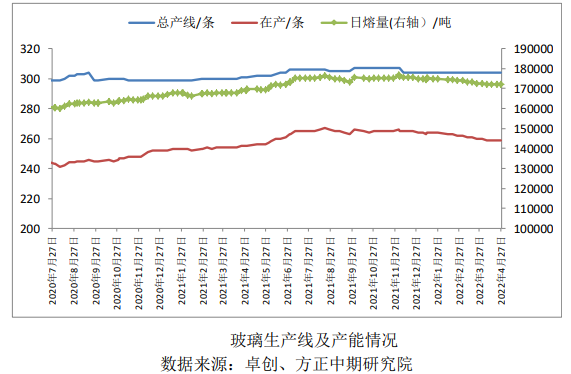

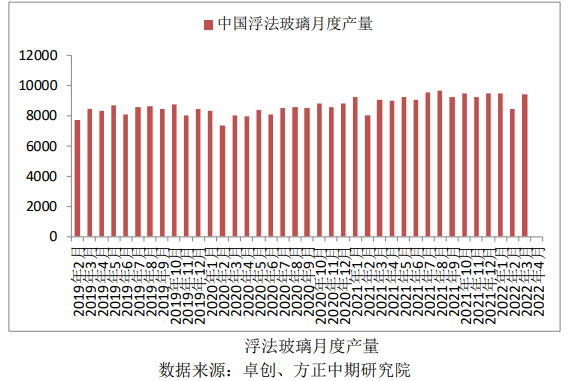

二、玻璃供应相对稳定

玻璃生产利润水平的变化大概率会对玻璃生产企业冷修计划及冷修进程产生影响。

尽管玻璃生产利润从高位持续回落,但仍处于盈利区间,4月份预期中的集中冷修尚未出现,行业开工率处于历史较好水平。

截至4月底,全国浮法玻璃生产线共计304条,在产259条,日熔量共计172025吨,比3月末(172525吨/日)减少0.29%,同比增加1.81%。月内产线冷修1条,改产2条,暂无点火线。

台玻集团青岛浮法玻璃有限公司500T/D一线4月6日放水冷修,初步预计8月点火复产。

南和县长红玻璃有限公司600T/D二线原产蓝灰,4月21日改产白玻。

漳州旗滨玻璃有限公司600T/D浮法四线原产水晶灰,4月26日投料改产欧洲灰。

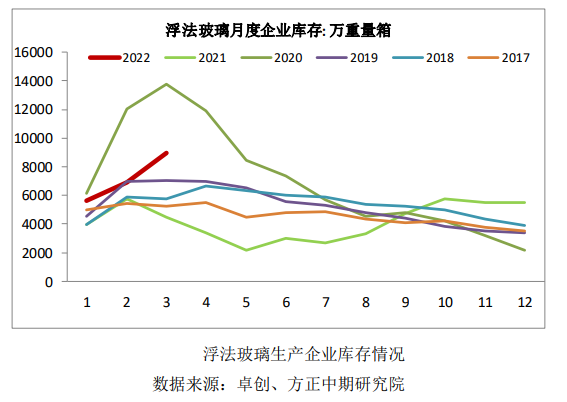

三、玻璃生产企业库存持续累积 后期有望见顶回落

据卓创资讯,截止到4月27日,重点监测省份生产企业库存总量为6116万重量箱,较3月末增加496万重量箱,涨幅8.83%,库存天数约29.56天。

4月国内浮法玻璃样本企业库存增速有所放缓,局部厂家库存小幅缩减。

市场交投仍显一般,运输受限加之深加工订单较少,利空市场整体出货。

分区域来看,华北月内受运输等限制,库存增加明显,月末沙河厂家库存1268万重量箱,贸易商库存亦有所增加;华东市场月内产销偏淡,虽中下旬局部产销稍好转,但整体产销仍难达平衡,厂库继续增加;华中月内上旬成交良好,库存降幅明显,中下旬出货转淡,除个别厂外,库存均有不同程度增加;华南市场广东成交一般,库存呈现缓慢增加趋势,福建、广西虽阶段性出货好转,但持续性差,整体库存缓增;西南月内产销情况尚可,库存逐步有所下降,局部个别厂库存仍处较高位;东北月内出货尚可,中下旬库存有所下降,辽宁个别厂库存降至较低位;西北近期需求支撑仍较乏力,成交情况一般,多数厂库稳步增加。

后期市场看,4月份需求释放仍不及预期,加之多数区域月内运输受限,厂库削减难度较大。

5月份,小长假过后,随着部分地区运输逐步恢复,预计整体出货将有所回暖,但深加工市场新增订单量有限,整体库存压力仍存。

总结、前瞻与操作建议

3月初以来,山东、河北等玻璃主产区接连受到疫情影响,原片出货困难,库存持续累积;4月华东多地疫情散发抑制了下游需求释放,库存累积态势进一步加剧。

阶段性物流运输受限导致下游补库不畅,库存在生产企业累积,短期放大了供需矛盾。

4月中旬起,有关部门对各地在防控疫情同时保障道路运输畅通提出明确要求,月底物流瓶颈问题得到解决。

原片运输顺畅后,山东、河北等北方地区库存见顶回落的态势逐步形成,沙河等地现货价格在成本线上企稳,有助于全国范围内玻璃市场良性运转。

玻璃期货09合约站稳1800元一线,5月需求推动的涨势可期。目前玻璃期货盘面价格接近天然气产线成本,后期回调空间相对有限,买入套保风险可控。

9月合约临近交割前将经历或处于旺季,推荐1900元/吨及以下买入套期保值。