行情复盘

8月5日,原油期货主力合约收跌2.6%至653元。

操作建议

波段做空。

后市展望

原油价格可能震荡,但趋势向上的概率越来越小了,后期震荡下行将是主趋势。

背景分析

OPEC+决定将9月产量配额小幅增加10万桶/日,并按比例分配给23个国家,但实际上除了沙特和阿联酋外,其他成员国都无法持续提高产量,这两国的供应增幅约为3.3万桶/日。

研报正文

一、原油价格

原油价格及相关价差:供应端利多难以发挥作用,油价周度大幅下挫国际原油期货本周大幅下挫,市场对需求疲弱的担忧盖过了供给端的利好,周五美国就业增长强劲也仅短暂拉升油价。

本周原油月差与绝对值一起拐头。周度看,WTI下跌9.7%,Brent下跌8.7%,SC下跌5.10%。

二、原油供应——OPEC+9月仅增产10万桶/日

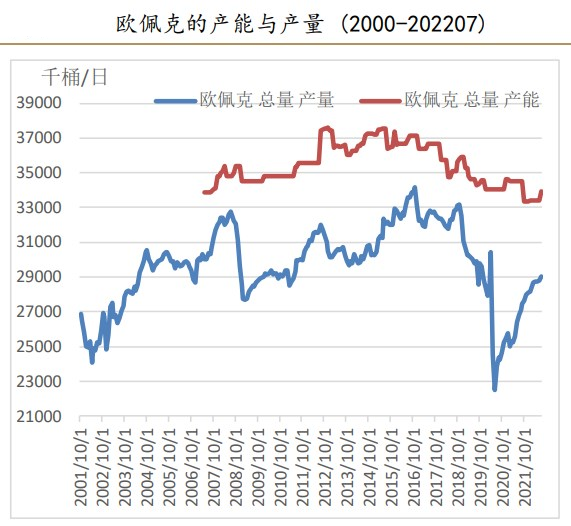

1、原油产量:OPEC+增产幅度低于市场预期

OPEC+决定将9月产量配额小幅增加10万桶/日,并按比例分配给23个国家,但实际上除了沙特和阿联酋外,其他成员国都无法持续提高产量,这两国的供应增幅约为3.3万桶/日。

沙特将销往亚洲的OSP升至创记录了高位,沙轻环比上调50美元,比市场预估的70-100美分略低。

调查显示,OPEC7月产量环比增加31万桶/日至2898万桶/日,沙特的增产抵消了尼日利亚和利比亚产量的下滑。沙特7月增产15万桶/日,产量仍低于配额目标。阿联酋、科威特7月产量与配额基本一致,伊拉克产量略高于配额。

2、库存:全球各地区库存周度整体攀升

EIA库存报告略偏空,表需无亮点,总库存略增。美国原油商业库存增加446万桶,库欣库存增加92万桶,汽油库存增加16万桶,馏分油库存减少240万桶,不包括SPR在内的油品总库存周度增加352万桶,库存整体增加,利空油价。

三、原油需求:更多需求下滑迹象涌现

1、美国汽油表需跌破2020年同期

美国能源信息署最新统计显示,截止7月29日当周,美国成品油表需周度持稳,汽油和馏分油表需周度略降。

2、中国6月成品油消费同比下滑7%

我国发改委称,2022年6月全国成品油消费量3245万吨,同比下滑7%,其中汽油、航煤同比分别下降11.5%和32.8%,柴油同比增长1.3%。6月我国天然气表观消费量288.7亿立方米,同比下降4%。

3、其他国家和地区:印度7月上半月燃料需求季节性环比下滑

印度石油部的石油规划和分析部门公布的数据显示,印度7月上半月燃料需求环比下滑2.3%,其中汽油柴油分别环比下滑7.8%和14%。7月上半月燃料总消费比2019年增长5.6%,汽柴油分别增长28%和14%。

四、后市展望

过去一周国际原油市场接连释放供应端利好,却均不被市场认可。供给端的利好有这样两点,第一是OPEC+9月产量配额仅环比增加10万桶/日,10万桶是全球日均需求量的0.1%,对原油市场的供需无关痛痒。

同时OPEC+将这10万桶的增产平均分配给了每个国家,有闲置产能的阿联酋和沙特分配的增产额度一共是3.3万桶/日。

第二个供应端利好是沙特对亚洲的OSP价格创出历史新高。沙特阿美的月度定价决策被视为石油市场的风向标。

这样两个重大利好均被市场忽视,最根本的原因是需求端的利空在逐步涌现,尤其是美国汽油表需降至五年同期最低,绝对值比疫情频发时的2020年同期还要低,这被认为是非常重量级的需求利空信号。

截止7月30日全球陆上交通周度环比增加0.6%,其中除中国外亚太地区周度下降0.1%,欧洲和美洲分别增长0.5%和0.9%。

截止8月3日当周中国陆上交通周度环比下降7.2%,这已经是中国陆上交通连续第五周下滑。截至8月2日当周,商业客运航班的日均全球航空燃料需求周环比增长0.9%。

截至7月31日当周,由于机场和航空公司的运营混乱,欧洲管制地区的航班起降比上周下降了0.2%。在夏季旅游旺季,美国旅客人数比上周下降了2.0%。航空公司和机场都存在航班取消、燃油成本高、天气问题和物流问题等负面风险。

中国未来四周国内定期航班数量将增加16.7%,因为一些城市继续放松封锁限制。然而,这种增长可能不会成为现实。

原油月差与绝对值一同回落,反映的是供需开始宽松,过去一周全球三地的油品总库存全线攀升。亚洲最先脱离五年同期最低,其次是美国,现在欧洲也不再是五年同期最低了。原油价格可能震荡,但趋势向上的概率越来越小了,后期震荡下行将是主趋势。

投资建议:波段做空。

风险提示:俄罗斯等重要生产国家产量再有大幅下滑。