行情复盘

9月7日,铜期货主力合约收跌0.64%至60550元。

主力持仓

9月7日,铜期货主力持仓呈现多空双增局面。

后市展望

短期沪铜受宏观压制预计走势偏弱,九月要重点关注宏观数据对市场情绪的指引;中长期沪铜预计受全球流动性收紧和世界经济增速下降影响重心下移。

背景分析

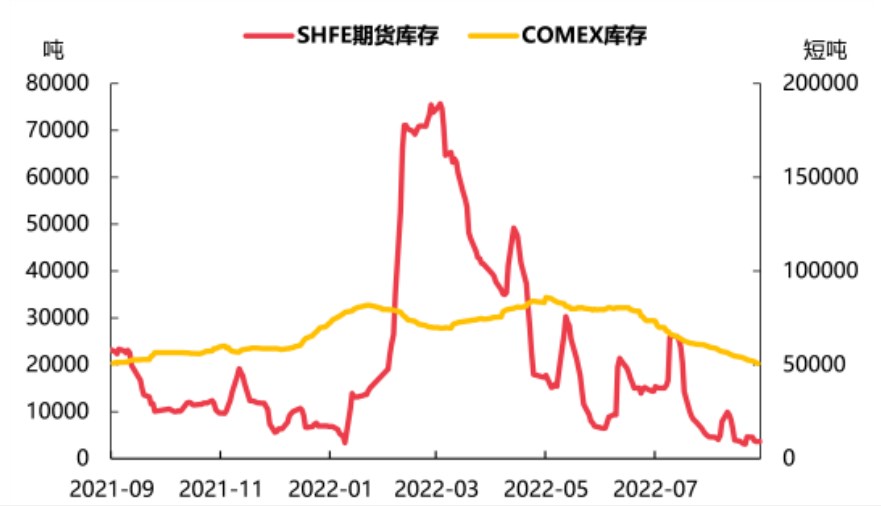

库存:全球显性库存仍处低位,伦铜库存近期持续下降,昨日LME铜库存减2450吨至106000吨,注销仓单比降至37.71%。

研报正文

一、行情综述

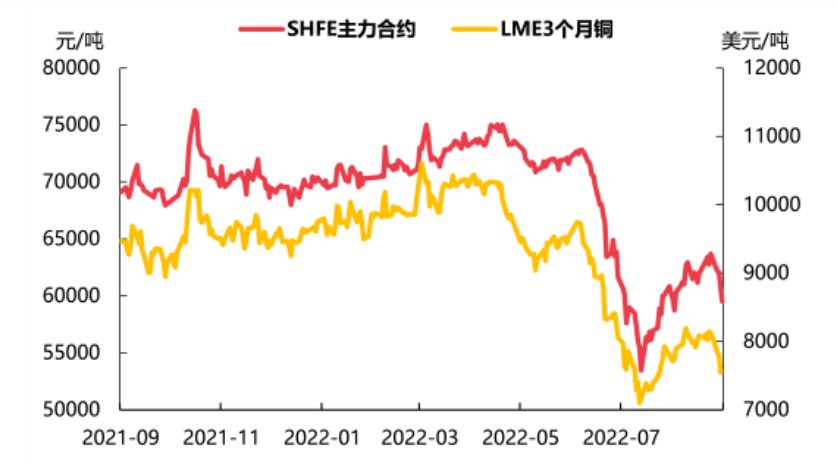

昨日沪铜夜盘低开上行后回落震荡,日内连续大幅下行,最终收跌0.64%于60550元/吨,跌幅为390元/吨。

美国ISM服务业指数意外创下四个月来新高,美联储加息75基点预期再度上升,美元指数续创新高,沪铜今日承压回落。需要注意伦铜库存近期持续下降,全球显性库存仍处低位,国内现货升水仍高,近期铜价下方有一定支撑。

二、宏观、行业要闻

(一)宏观:

1、据海关总署,今年前8个月,我国外贸进出口总值27.3万亿元,同比增长10.1%。其中,出口15.48万亿元,同比增长14.2%;进口11.82万亿元,同比增长5.2%。

2、美国8月份ISM服务业指数为56.9,创四个月来新高,预期为55.1,前值为56.7。美国8月Markit服务业PMI终值为43.7,前值为44.1。

(二)行业:

1、据Mysteel调研:2022年8月全国精铜制杆产量为78.24万吨,环比减少1.57%,同比增加0.43%;2022年8月精铜制杆产能利用率为67.76%,环比下滑1.08%,同比下滑4.22%。

2022年8月再生铜杆产量为13.5115万吨,环比增长1.65%,同比下滑30.79%;8月再生铜杆企业产能利用率为37.26%,环比增长0.6%,同比下滑30.30%。

国内铜棒产量为10.11万吨,环比下降6.86%,其中年产能5万吨以上企业12家,产能利用率为58%,年产能5万吨以下企业52家,产能利用率为53%,综合产能利用率为56%。

2、据海关总署,8月中国进口铜矿砂及其精矿227万吨,同比增长20.4%,环比增长19.5%;1-8月累计进口1663.5万吨,同比增长9%。

8月中国进口未锻轧铜及铜材49.82万吨,同比增长26.4%,环比增长7.4%;1-8月累计进口390.3万吨,同比增长8.1%。

三、分析及观点

宏观:全球加息潮引发市场对经济衰退的忧虑,联合国、IMF、世行均对预期增速进行下调,欧洲经济下滑几成定局,美联储近期持续鹰派发言,美元指数高位运行,铜价上方压力仍强。

国内7月社融数据断崖式下跌,经济数据也没有延续前两个月的改善趋势,大部分数据都出现了边际弱化的迹象,8月制造业PMI仍低于荣枯线,疫情、地产扰动下宏观经济难有良好表现。

供应:铜精矿TC近期有明显上扬,主要受前期疫情及限电对冶炼扰动影响,随着疫情控制及高温天气降级冶炼产能恢复,国内铜矿需求仍足,矿端今年扰动不断,智利铜矿产量同比下降明显,秘鲁产量7月重回下行。

国内冶炼方面,8月随着大型铜企检修结束电解铜产量预计增加,近日部分地区限电对冶炼企业形成的影响随着高温天气降级逐步消退,供应逐步恢复正常。

库存:全球显性库存仍处低位,伦铜库存近期持续下降,昨日LME铜库存减2450吨至106000吨,注销仓单比降至37.71%;上期所铜上周继续小幅累库,库存增2579吨至37477吨,今日铜期货仓单增721至3848吨。

需求:下游消费存在一定压力,前期国内电网、新能源需求良好,但宏观偏弱趋势下预计后续消费下行压力较足。

现货:今日现货市场成交一般,市场货源不见宽裕,下游按需消费,主流时段平水铜升380元上下,好铜升420元左右成交尚可,湿法及差铜稀少。上海金属网1#电解铜报价61450-61950元/吨,均价61700元/吨,较上交易日下跌50元/吨,对2209合约升370-升450元/吨。

废铜:铜价震荡下行,部分货商畏跌出货,贸易商与铜厂报价不相上下,货源多流向高价地区。在货源偏紧的情况下,出现地域价差较大的现象。下游铜厂逢低补库,原料库存一直处于低位,虽有中秋国庆备库意愿,但市场价格不适宜备库。

观点:短期沪铜受宏观压制预计走势偏弱,九月要重点关注宏观数据对市场情绪的指引;中长期沪铜预计受全球流动性收紧和世界经济增速下降影响重心下移。

关注:主要经济体宏观数据、全球显性库存、国内铜消费。