主力持仓

据统计甲醇期货主力持仓呈现多空双增局面。

策略提示

甲醇涨幅受限。

期货市场

本周(9月12日-9月16日)甲醇期货价格冲高回落,甲醇2301期货合约周线最高2783元/吨,最低2693元/吨,本周上涨9元/吨,涨幅0.33%。

后市展望

综合来看,随着成本端坚挺叠加进口端缩减预期,以及烯烃开工率上涨,多重因素作用下预计甲醇震荡偏强,但需要关注需求回升的持续性。

研报正文

一、行情回顾

本周(9月12日-9月16日)甲醇期货价格冲高回落,甲醇2301期货合约周线最高2783元/吨,最低2693元/吨,本周上涨9元/吨,涨幅0.33%。

现货方面,本周内地和港口甲醇现货价格大幅反弹,内地收成本端抬升而港口受进口缩减去库影响,本周内蒙周度均价2481(+156)元/吨,山东周度均价2800(+126)元/吨;太仓周度均价2704(+86)元/吨。

进口方面,截至周五收盘,中国市场甲醇日度到岸价格293(+5)美元/吨,东南亚市场甲醇日度到岸价格350(-5)美元/吨,本周进口甲醇现货价格相对上周小幅回升。

本周随着港口甲醇继续回升,进口甲醇利润大幅相对上周上涨,根据数据估算截至周五中国进口甲醇利润206(+26)元/吨。

二、基本面数据及图表

1、现金流

截至9月15日,国内煤制甲醇含税装置成本2800(0)元/吨,国内煤炭价格本周持稳,电煤需求随着高温结束有所转弱,但保长协叠加重要会议前电厂备货需求回升,煤炭市场仍表现坚挺。

本周煤制甲醇装置毛利润-317(+195)元/吨,本周随着甲醇价格的反弹,煤制甲醇装置利润本周大幅修复;国内天然气制甲醇不含税成本2070(0)元/吨,毛利润359(+75)元/吨,本周天然气制甲醇利润小幅回升。

下游利润方面,本周烯烃利润维持偏低的水平,由于甲醇价格大幅反弹,MTO利润大幅回落;传统下游装置利润本周延续低迷,尽管本周甲醇价格的反弹对下游价格有所带动,但终端受制于需求端的影响涨幅有限,传统下游利润仍维持偏低水平。

2、供应端

截至9月15日,煤制甲醇装置开工负荷69.6(+0.7)%,天然气制甲醇周度开工率为53.78(+0.37)%,焦炉气制甲醇装置开工率63.81(+1.08)%,本周国内甲醇装置开工率小幅回升。

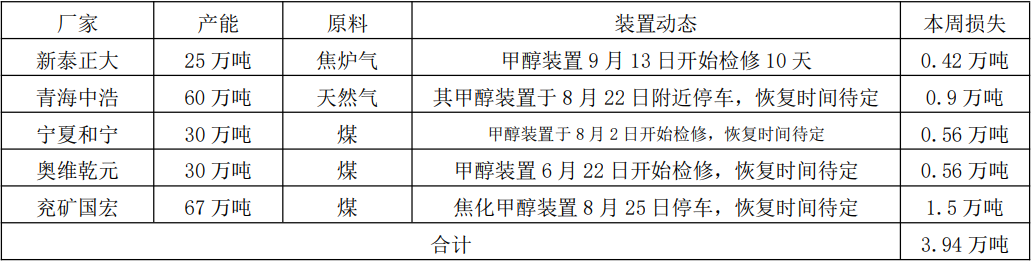

本周新增检修装置有陕西黄陵,前期检修装置中,内蒙古东华、青海中浩、和宁化学、中新化工、奥维乾元等装置仍在检修中。本周涉及检修装置共计5家,影响产量3.94万吨。

进口方面,下周主港到货预计在27.55万吨附近,连续两次封航影响整体进口船货卸货进度,港口整体偏低。

3、需求端

截至9月15日,国内煤(甲醇)制烯烃装置平均开工负荷74.72(+5.17)%;国内甲醛开工率30.78(-0.07)%,二甲醚开工率12.81(+0.81)%,国内MTBE开工率54.46(-3.01)%,国内冰醋酸开工率84.77(+1.57)%,DMF开工率68.28(+0.38)%。

烯烃方面,国内煤(甲醇)制烯烃装置平均开工负荷在74.72%,较上周期提升5.17个百分点。

其中外采甲醇的MTO装置产能约645万吨(停车一年以上的除外),平均负荷81.28%,较上周期上涨7.71%,本周山东两套及安徽一套装置重启,国内CTO/MTO装置整体开工提升。

甲醛行业样本开工负荷小幅回落,淄博德巨宜城装置仍处停车状态,茂名中广装置周内停车,另有部分装置负荷小幅调整。

二甲醚周内部分装置延续低负荷运行,周内丹峰、首创等装置仍处停车状态,部分装置延续低负荷运行。

本周期内国内地炼样本MTBE企业装置开工率回落,上周期末受齐翔腾达MTBE装置突发停工的影响,地炼MTBE装置整体开工负荷一度出现较明显的下降,除此之外其他样本企业装置运行平稳,地炼MTBE装置整体开工负荷相对低位平稳运行。

醋酸方面,周内华谊三地装置、江苏索普及河北建滔装置依旧开工不满,河南顺达负荷下降,天津渤化永利装置则逐步恢复正常运行,行业整体开工负荷略有提升。

4、库存

本周港口库存大幅回落,内地企业库存窄幅波动。截至9月15日,国内甲醇港口库存88.5(-5)万吨,其中江苏港口库存53.6(-0.1)万吨,浙江港口库存16.6(-3.9)万吨,广东地区甲醇库存10.68(+0.86)万吨,福建地区甲醇库存5.4(-1.6)万吨。

本周太仓日均提货量928-1714吨,港口甲醇价格大幅回升但下游接受度明显回落,本周日均提货量仍维持低位水平。

截至9月15日,内地主产区甲醇库存60.45(-0.18)万吨,内地供应小幅回升,但终端需求仍表现疲软,内地产区本周变动不大。

本周港口库存大幅回落,主要由于港口封航影响导致卸货缓慢,整体需求仍表现偏弱,港口接货量维持偏弱。

从MTO企业库存来看,本周MTO企业库存大幅回落,企业利润转弱背景下接货意愿大幅都走低。

5、国内外主要企业近期检修动态

(1)国内装置动态

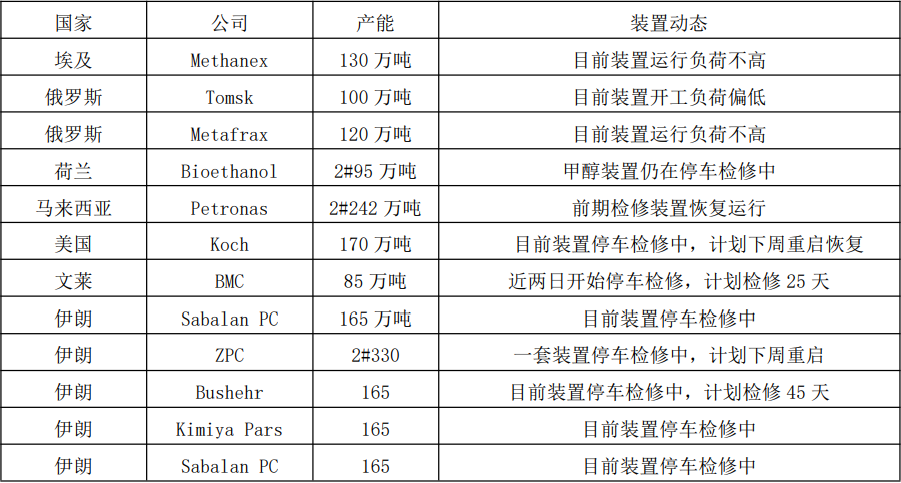

(2)国外装置动态

三、总结及展望

本周甲醇期货价格冲高回落,现货价格震荡走高,主要受成本端煤炭价格表现坚挺叠加伊朗装置再度大幅检修导致进口缩减预期,但受宏观市场压制叠加原油走弱,甲醇涨幅受限。

供应端方面,本周内地供应仍小幅回升,但增量相对有限,进口端受台风影响到港相对有限,导致本周港口大幅去库。

需求方面,烯烃装置开工率大幅回升,传统下游装置开工率变动有限,需求端稍有改善,但需要关注烯烃CTO/MTO持续低利润背景下企业开工持续性。

成本端方面,煤炭价格近期表现坚挺,尽管电厂日耗回落,但随着节前补库需求和冬储需求回升,叠加保供政策的持续,煤炭市场再度升温。

综合来看,随着成本端坚挺叠加进口端缩减预期,以及烯烃开工率上涨,多重因素作用下预计甲醇震荡偏强,但需要关注需求回升的持续性。

风险提示:原油价格和煤炭价格大幅反弹,宏观政策管控。