行情复盘

9月30日,铜期货主力合约收涨0.89%至61320元。

主力持仓

据统计铜期货主力持仓呈现多空双减局面。

后市展望

总体来说,全球通胀不减,流动性紧张,紧急衰退预期加深下宏观利空逐步强化,沪铜后市可能承压下行。

背景分析

供需面,全球铜精矿供应总体趋松,CSPT第四季度的TC/RC底价定为每吨93美元和每磅9.3美分,同比提高32.9%创下五年高位。房地产竣工虽有回暖但依旧明显拖累,风电光伏等电力投资、新能源汽车等为支撑主要消费。

研报正文

一、我国经济恢复速度不及预期,全球经济衰退预期升温

1、我国经济7、8月延续恢复态势,但速度不及市场预期

国家统计局发布8月份经济数据显示,我国经济总体延续了恢复发展态势。具体来看,工业:8月我国规上工业增加值同比增长4.2%,环比增长0.32%,复苏迹象明显。

其中电力、热力、燃气及水生产和供应业增长13.6%,其他采矿业增加值同比增长5.3%,制造业增长3.1%。

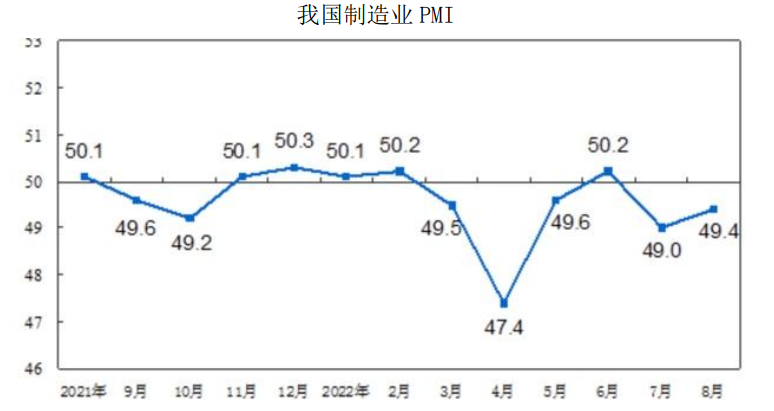

8月份,制造业PMI为49.4%,低于临界点,比上月上升0.4个百分点,制造业景气水平有所回升。从企业规模看,大型企业PMI为50.5%,比上月上升0.7个百分点,重返临界点以上。

中型企业PMI为48.9%,比上月上升0.4个百分点,低于临界点;小型企业PMI为47.6%,比上月下降0.3个百分点,低于临界点。

从分类指数看,构成制造业PMI的5个分类指数均低于临界点。生产指数为49.8%,与上月持平,表明制造业生产景气度与上月相当;新订单指数为49.2%,比上月上升0.7个百分点,表明制造业市场需求景气度有所回升。

原材料库存指数为48.0%,比上月上升0.1个百分点,表明制造业主要原材料库存量降幅略有收窄;从业人员指数为48.9%,比上月上升0.3个百分点,表明制造业企业用工景气度有所回升。

供应商配送时间指数为49.5%,比上月下降0.6个百分点,表明制造业原材料供应商交货时间较上月放慢。

8月份,社会消费品零售总额36258亿元,同比增长5.4%。其中,除汽车以外的消费品零售额32283亿元,增长4.3%。1—8月份,社会消费品零售总额282560亿元,同比增长0.5%。其中,除汽车以外的消费品零售额253662亿元,增长0.7%。

按消费类型分,8月份,商品零售32510亿元,同比增长5.1%;餐饮收入3748亿元,增长8.4%。1—8月份,商品零售255078亿元,同比增长1.1%;餐饮收入27482亿元,下降5.0%。

8月份,全国居民消费价格(CPI)同比上涨2.5%,涨幅比上月回落0.2个百分点;环比下降0.1%。分类别看,食品烟酒价格同比上涨4.5%,其中粮食价格上涨3.3%,鲜菜价格上涨6.0%,鲜果价格上涨16.3%,猪肉价格上涨22.4%。

扣除食品和能源价格后的核心CPI同比上涨0.8%,涨幅与上月相同。出口大幅回落,2022年8月,我国出口3149.20亿美元,进口2355.30亿美元,贸易顺差793.90亿美元。

8月出口同比增速大幅回落10.90个百分点至7.10%,环比下降5.42%,主要是受到外需减弱、前期积压的订单释放结束叠加高基数的影响。

8月生产、消费、投资数据虽不及市场预期,也表明经济处于复苏状态,但未来天花板可能不高,经济更多是呈弱复苏特征,修复空间的限制来自疫情和地产两方面。

一方面疫情对消费的抑制并未完全解除,8月社零数据的好转部分得益于低基数效应,消费数据改善的持续性存疑。此外房地产方面未见明显好转迹象,对消费及投资或将继续形成拖累。

未来随着海外需求回落,拉动内需是弥补外需支撑减弱的关键所在,疫情扰动及地产低迷仍是内需提振的掣肘,稳增长政策还需发力。

2、多国央行大幅加息应对通胀,全球性经济衰退预期升温

9月21日,美联储宣布上调联邦基金利率目标区间75个基点到3%至3.25%之间,为2008年初以来的最高水平。这是美联储今年以来第五次加息,也是20世纪80年代以来最大幅度的连续加息。

9月22日,英国央行宣布加息50个基点,将利率升至2.25%,这是英国央行今年第七次宣布加息。市场对英国央行升息的预期,押注到从现到11月份还将加息170个基点,到明年年底加息375个基点,预计到2023年11月,英国央行利率升至6%,将是2001年以来的最高水平。

世界银行最新的综合研究报告《全球经济衰退迫在眉睫?》显示,随着多国央行纷纷加息应对通胀,2023年世界可能走向全球性经济衰退,新兴市场和发展中经济体可能发生一系列足以造成持久伤害的金融危机。

报告称,多国央行今年相继提高利率,同步程度是过去50年所未曾见的,而且这一趋势可能会持续到明年。研究发现,除非供应中断情况改善,劳动力市场压力减缓,否则2023年全球核心通胀率(不包括能源)仍将高达5%左右,几乎是疫情前五年均值的两倍。

目前的预期加息轨迹和其他政策行动可能还不足以将全球通胀率降至疫情前的水平,投资者预计2023年各国央行将把全球货币政策利率增至近4%,比2021的平均水平高出2个多百分点。

但如果金融市场同时受压,则2023年全球GDP增长将放缓至0.5%,这一数字符合全球衰退的技术定义。

数个全球衰退的历史指标已经发出警告:全球经济目前处于自1970年衰退后复苏以来的最严重下滑,全球消费者信心的下降幅度已经远超前几次全球经济衰退前的降幅,世界三大经济体美国、中国和欧元区的经济一直在放缓,在这种局面下,未来一年即使是轻微一击,也可能导致全球经济陷入衰退。

经济合作与发展组织OECD:将2023年全球经济增速预期从先前的2.8%下调至2.2%,将2023年美国经济增速预期从之前的1.2%下调至0.5%。

将2023年欧元区经济增速预期从之前的1.6%下调至0.3%。将2023年G-20通胀增速预期从之前的6.3%上调至6.6%。

3、国内疫情持续不断,全球确诊病例已超6亿

9月28日0—24时,31个省(自治区、直辖市)和新疆生产建设兵团报告新增确诊病例170例。其中境外输入病例64例,含14例由无症状感染者转为确诊病例。

本土病例106例(贵州38例,广东18例,天津13例,黑龙江9例,云南6例,四川5例,西藏5例,山西3例,山东2例,宁夏2例,内蒙古1例,江苏1例,浙江1例,河南1例,陕西1例),含14例由无症状感染者转为确诊病例,无新增死亡病例,无新增疑似病例。

自3月份以来,全国疫情在局部时有发生,国庆将至,人民日报健康客户端梳理全国各地疫情,海南、西藏已经实现社会面清零,陆续恢复正常生产生活秩序,但贵州、四川成都等地防控形势依然严峻复杂。

9月8日,国务院联防联控机制就科学精准做好疫情防控有关情况举行新闻发布会,各地严格落实第九版防控方案各项要求,科学精准开展防控工作,做到疫情发现一起、扑灭一起。

近期,随着暑期结束,大量旅游人员由外地返回,尤其是高校学生集中返校,增加了国内疫情传播和跨地区扩散的风险。

当前,我国仍持续面临境外疫情输入和本土疫情传播扩散的压力,各地仍存在发生聚集性疫情的风险,疫情防控任务依然艰巨。

二、铜矿产量稳定恢复,下游需求喜忧参半

1、智利、秘鲁、非洲等铜矿主产区预期增产

据ICSG,7月全球矿山产量同比上升3.3%至183万吨。2022年1-7月全球矿山产量1249万吨,同比增长3.1%。7月全球矿山产能233万吨,同比增长5.5%。

考虑到新增铜矿项目仍有投产,下半年铜矿供应或趋于宽松。必和必拓二季度铜产量46.18万吨,同比增加15%,环比增加25%。

据海关总署数据,8月我国进口铜矿砂及其精矿227.0万吨,进口额达330.8亿元,1-8月份,我国进口1,663.5万吨,同比增长9.0%。

今年以来,尽管在全球矿产宽松预期的情况下,铜精矿现货TC/RC一路上涨,但随着副产品市场低迷如硫酸价格一路下滑,且铜价6月后出现较大波动,均令炼厂盈利空间被快速挤压。

加之期间国内疫情扰动,物流受限等因素,炼厂备货热情明显不足,今年以来对矿原料需求基本维持相对稳定水平。后期来看,考虑铜矿宽松预期,TC价格将维持在较高水平。

2、下游需求端地产拖累,新能源景气度延续较好势头

房地产市场仍然还在下行,8月的运行似乎仍未有明显的回升迹象新能源汽车继续保持高速增长,8月新能源汽车产销分别完成69.1万辆和66.6万辆,同比分别增长1.2倍和1倍。

中汽协上调今年新能源乘用车销量预期,从此前的600万辆上调至创纪录的650万辆,相较于去年299万辆的新能源乘用车年度销量,今年650万辆销量预期翻了一番。

新能源汽车用铜量约为传统汽车的4倍,随着新能源汽车产量占比的进一步提升,汽车行业对精炼铜的需求有望继续增加。

1-8月新增发电装机容量96.32GW,同比增加18%,其中光伏新增装机容量44.47GW,同比增加102%,风电新增装机容量16.14GW,同比增加10.3%,光伏和风电新增装机容量占比约63%。

今年光伏新增装机容量达到70GW,风电新增装机容量达到40GW,目前在剩下的4个月中,需要分别达到月均约6.4GW和约5.97GW方可完成。

三、后市行情研判

宏观面,美联储9月议息会议如期连续第三次大幅加息75个基点,美联储官员讲话放鹰加息上限目标上调至4.4%,4.6%一线,美元指数持续走强至114续创20年新高。

欧元区两次超预期大幅加息之后,欧央行高管表示,随着通胀压力恶化,10月份加息“有几个选项”,最低是50个基点。随着多国央行纷纷加息应对通胀,后市可能走向全球性经济衰退。

我国经济8月生产、消费、投资数据虽不及市场预期,也表明经济处于复苏状态,修复空间的限制来自疫情和地产两方面。

一方面疫情对消费的抑制并未完全解除,8月社零数据的好转部分得益于低基数效应,消费数据改善的持续性存疑。此外房地产方面未见明显好转迹象,对消费及投资或将继续形成拖累。

未来随着海外需求回落,拉动内需是弥补外需支撑减弱的关键所在,疫情扰动及地产低迷仍是内需提振的掣肘,稳增长政策还需发力。

供需面,全球铜精矿供应总体趋松,CSPT第四季度的TC/RC底价定为每吨93美元和每磅9.3美分,同比提高32.9%创下五年高位。房地产竣工虽有回暖但依旧明显拖累,风电光伏等电力投资、新能源汽车等为支撑主要消费。

总体来说,全球通胀不减,流动性紧张,紧急衰退预期加深下宏观利空逐步强化,沪铜后市可能承压下行。