行情复盘

2月16日,铜期货主力合约收跌0.49%至68510元/吨。

操作建议

预计短期价格将维持横盘整理。

背景分析

需求端,近期终端民用工程类订单出现一定的增量,但国网订单表现一般。部分订单或于3月初开始陆续释放,短期内线缆消费难见明显。

后市展望

节后有色库存端的支撑走弱,有色逐步进入供需宽松周期。美国经济韧劲超出预期,美联储由鸽转鹰。国内政策端逐步发力,但实际需求复苏尚待时日。

研报正文

后市展望及策略建议:

沪铜:

昨日夜盘沪铜高开高走。宏观层面,美国1月CPI数据显示,美国通胀较市场预期更为顽固。美国1月未季调CPI年率录得6.4%,超过预期的6.20%,为连续第7个月下降,创2021年10月以来最小增幅。美国1月未季调核心CPI年率录得5.6%,创2021年12月以来最小增幅。

需求端,近期终端民用工程类订单出现一定的增量,但国网订单表现一般。部分订单或于3月初开始陆续释放,短期内线缆消费难见明显。库存方面,截至2月13日,SMM全国主流地区铜库存环比上周五增加0.34万吨至31.63万吨,消费逐步恢复叠加进口铜到货仍偏少,令库存累积幅度减少。目前总库存较春节前的19.66万吨增加11.97万吨。

综合来看,节后有色库存端的支撑走弱,有色逐步进入供需宽松周期。美国经济韧劲超出预期,美联储由鸽转鹰。国内政策端逐步发力,但实际需求复苏尚待时日。预计短期价格将维持横盘整理。

沪铝:

昨日夜盘沪铝偏强震荡。美国计划最快本周对俄生产铝征收200%关税的消息传出,但该消息尚未最终落地,因此暂时不会产生较大的影响。

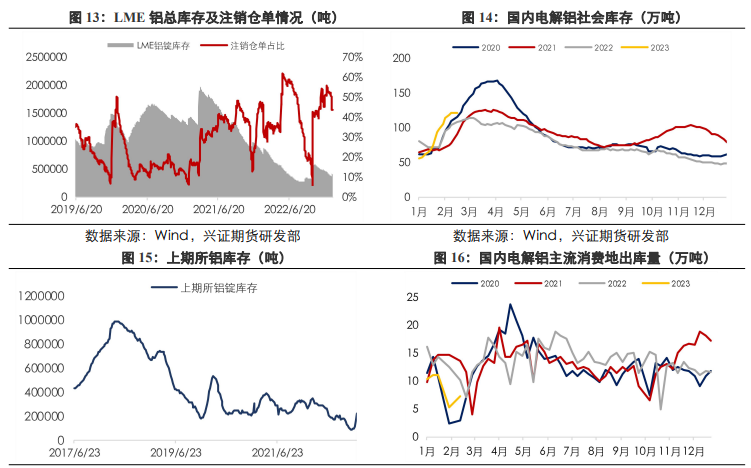

基本面,市场等待云南供应端减产的落地,但目前云南减产迟迟未兑现利多逐步被消化。上周铝加工企业复产工作继续稳步推进,消费复苏带动下短期开工率上涨趋势不变。库存方面,截止2月16日,SMM统计国内电解铝锭社会库存121.6万吨,较上周四库存增加增加2.6万吨,较本上周一库存量减少0.2万吨。较去年2月份历史同期库存增加17.7万吨。较春节前1.19号库存累计增加47.2万吨。目前电解铝锭库存仍是累库为主,但库存增速有所放缓。

综合来看,云南减产迟迟未落地,短期供应断变化不大。上周开始下游加工企业逐步复工,宏观支撑消费好转预期较强,不过短期国内铝市依旧累库,铝价将维持横盘震荡。

沪锌:

昨日夜盘沪锌偏弱震荡。欧洲冷冬未兑现,天然气库存维持较为健康的水平,欧洲天然气及各国电价已较高位大幅回落,多数炼厂已实现盈利,但目前欧洲能源供应不稳定性因素依然存在,炼厂难言大规模复产,供应将维持偏紧。基本面,1月SMM国内精炼锌产量为51.12万吨,略高于预期值。2月国内炼厂除湖南部分炼厂检修外,其他地区炼厂基本稳定生产,冶炼厂开工率预计环比进一步抬升。预计2月产环比减少0.96万吨至50.16万吨,同比增加4.42万吨或9.43%。

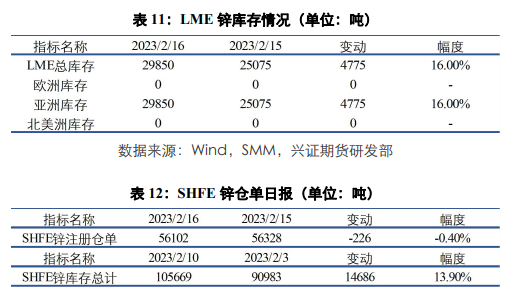

需求端,当前全国建筑行业工地的开工率明显低于往年,一季度镀锌订单预计维持低位。库存方面,据SMM调研,截至2月13日,SMM七地锌库存总量为18.78万吨,较上周一(2月6日)增加0.7万吨,较上周五(2月10日)增加0.23万吨。

综合来看,节后锌价伴随有色整体回落,锌自身累库预期较强支撑减弱。中长期来看锌锭供需将逐渐走向宽松,锌价格中枢偏向于下移。

宏观资讯:

1.继非农以及CPI数据超预期之后,美国1月PPI月率环比增长0.7%,创下6月份以来的最大涨幅,超过预期的0.40%,前值为-0.50%。美国1月PPI年率录得6%,大幅超过预期的5.40%,较前值6.20%有所下滑。这一数据的超预期反弹突显出美国持续的通胀压力。

2.利夫兰联储主席梅斯特表示,上次会议加息50个基点存在“令人信服”的理由,美联储的政策利率需要在5%以上,并保持一段时间。甚至在条件允许的情况下,美联储还可以加快加息步伐。圣路易斯联储主席布拉德表示,不排除支持3月加息50个基点的可能性,曾在2月的会议主张加息50个基点。

3.欧洲央行表示,将坚持以稳定的速度大幅提高利率,并将利率保持在一个有足够限制性的水平,以确保通胀及时回到2%的中期目标。欧洲央行执委帕内塔随后称,小步加息并不意味着降息,我们将继续加息。

4.英国央行首席经济学家皮尔表示,预计加息步伐会放缓,如果目前的步伐保持不变,就有过度紧缩的风险。交易员预计英国央行的峰值利率在4.5%以下,为2月2日以来首次。

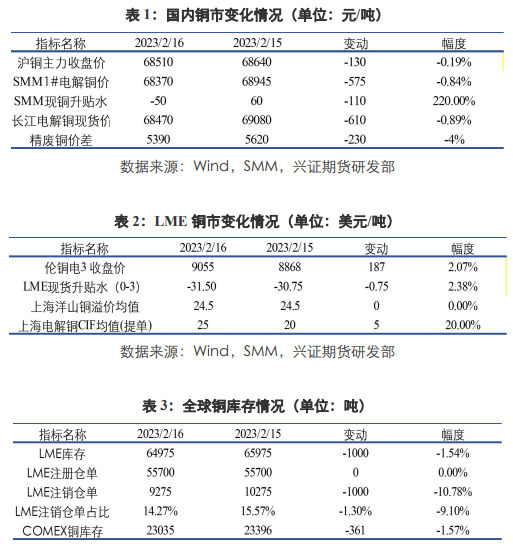

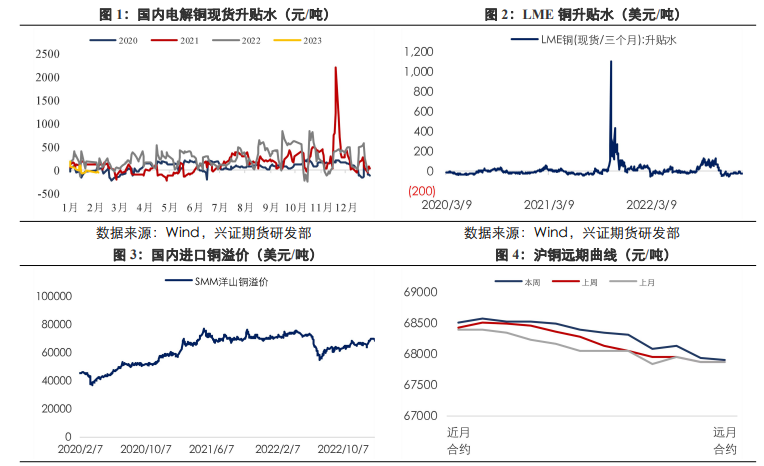

铜市数据更新:

1.1国内外市场变化情况

1.2市场走势

1.3全球铜库存情况

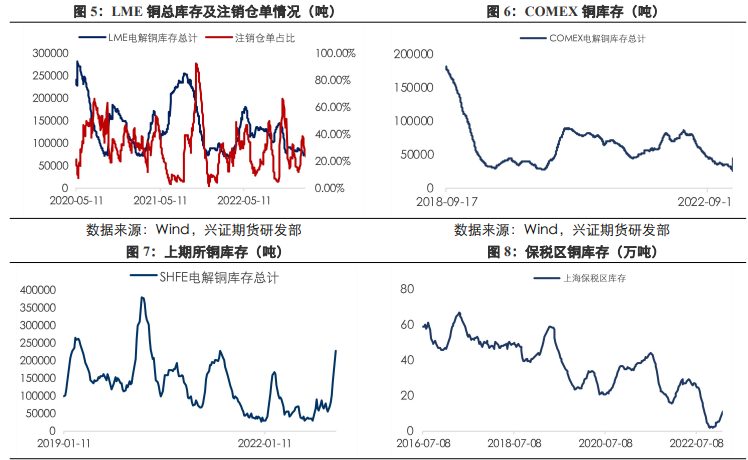

铝市数据更新:

2.1国内外市场变化情况

2.2市场走势

2.3全球铝库存情况

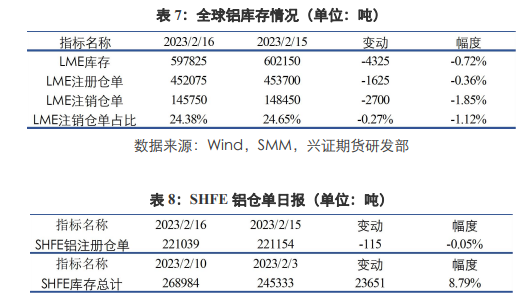

锌市数据更新:

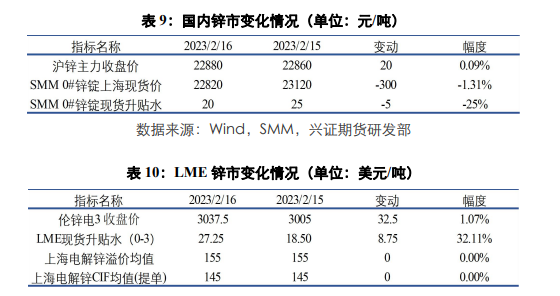

3.1国内外市场变化情况

3.2现货市场走势

3.3全球锌库存情况