行情复盘

2月17日,铜期货主力合约收涨0.91%至68880元/吨。

操作建议

经济上修预期重现,但实际需求还有待回暖。

背景分析

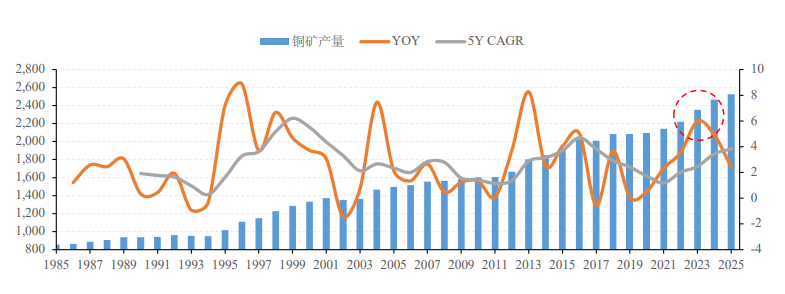

2022年全球铜矿供给预计会进入3年供给小高峰,几座大型铜矿投产预计将使得全球铜矿供给进入每年5%的增长水平。

后市展望

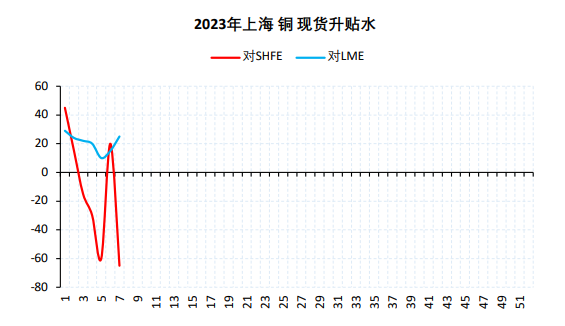

春节前后,国内处于传统淡季,实际需求下降,现货落后于期货。与此同时,进口需求同步指标,洋山港铜提单溢价,也下跌至25美金/吨,显示需求回落。春节第3周下游略现补库,缓慢恢复。

研报正文

【观点】

经济上修预期重现,但实际需求还有待回暖。

从偏预期的上涨转为偏现实的震荡。

【基本面】

供需:

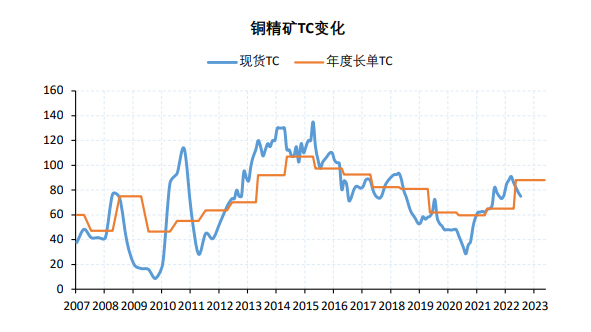

长期面临铜矿供给小高峰:22——24年,铜矿年均5%的供给增长高于3%的潜在需求水平,铜供需会略偏宽松,铜精矿TC会有上行。

6——7月:因预期海外经济衰退,产业链去库存导致铜价下跌30%。

8——1月:由于海外需求尤其是美国经济并未真实衰退,市场重回现实交易路径上(三季度中国电解铜表需增长9%),随后预期改善(海外加息放缓、国内经济恢复制约因素地产和疫情边际好转)进一步推涨铜价,反弹超30%。

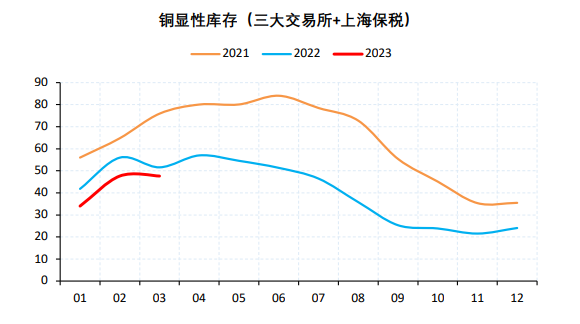

库存:本周全球三大交易所加上海保税的铜库存47.6万吨(+1.9),库存低位、淡季回升。

价差:本周上海现货贴水65元/吨(-85),保税提单溢价25美金/吨(+10)。

【宏观】

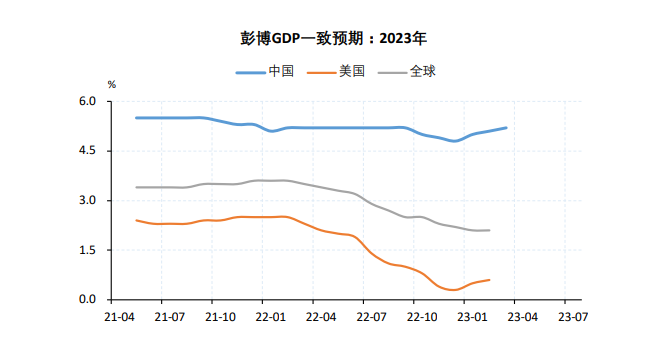

22年内外宏观交易背景复杂:中国经济增长偏弱、利率宽松,而欧美通胀高企、利率趋紧,这种组合下,一方面不利于现实需求,一方面压制预期需求。而铜作为工业味精,通过制造业应用到各个终端领域,如建筑、电网、汽车、机械等。因此,各国PMI景气可以验证铜的整体需求在放缓:欧美需求持续回落,而国内也因地产和疫情影响偏弱。

23年海外通胀回落的概率在提升,而国内防疫政策转变和稳地产政策相继出台、中长期预期好转,但当下全球经济增长仍上修前景还不明朗:这种组合下,一方面要关注海外实际衰退的程度,一方面要重视中国复苏的强度。需要注意的是,由于4季度中国出口负增长扩大验证海外需求下滑这一事实,这一点可能会拖累中国复苏强度。

【产业】

2022年全球铜矿供给预计会进入3年供给小高峰,几座大型铜矿投产预计将使得全球铜矿供给进入每年5%的增长水平。

由于供给增速显著高于3%的铜长期需求趋势,因此,23年铜矿长协TC定在88美金/吨的历史偏高水平。需要提醒的是,在历史高价区,铜矿供给干扰会有放大的风险,如12月智利铜产量保持负增长、秘鲁产量受到运输干扰带来阶段性停产等。

【供需】

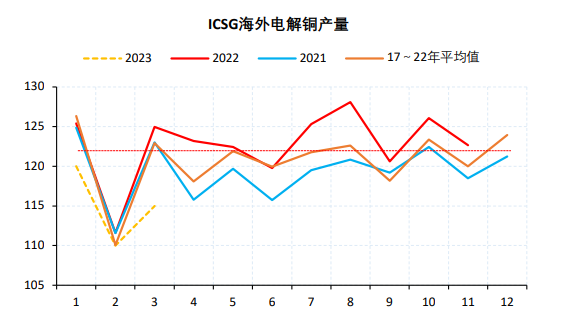

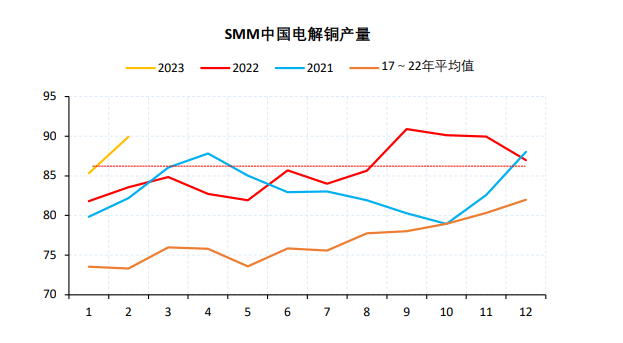

新增铜矿产能的释放是否会带来实际供给压力,还要盯住冶炼产出传导。我们可以通过ICSG和SMM统计的国内外逐月产量数据验证:海外冶炼产量长期较为平稳(占比超55%),但今年冶炼增长也超过17——22年均值水平,截至22年11月(统计偏滞后),海外冶炼产量同比增长3%;国内冶炼产量因中间环节废铜及粗铜不足,22年有些受限,但总体看,增长趋势更为明显,全年累计增长3%。

2023年,预计全球冶炼产量依然会稳步增长,但大头会在国内(新项目爬坡叠加老项目提升开工率),上半年甚至可能达到5%水平(2月预计7.6%,同比有基数因素)。

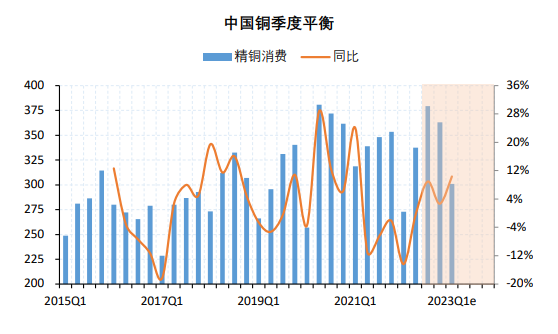

中外在铜需求上有所不同,中国需求占比会高一些(占比超55%1),也更易跟踪:1季度因疫情及春节影响复苏偏慢、社会库存出现累积,不过由于23年国网投资规划上调、新能源消费持续高增以及地产低位稳定,需求增长预期会好于22年。

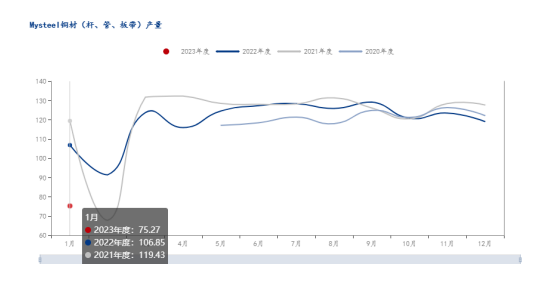

加工需求端,一季度需求偏弱主要是体现在1月份,即疫情和春节影响了复工进度,且今年闰二月,复苏斜率可能3月才会加快。

因此,从表观需求和加工需求角度看,当前中国电解铜市场处于供需最弱时点,1——2月份高库存、低基差的现货状态预计会随着需求改善而出现恢复。

【库存】

截至本周,三大交易所加上海保税的铜显性库存47.6万,低位略回升。

【价差】

铜作为期货定价的品种,现货市场主要观察升贴水及进口铜溢价变化。

春节前后,国内处于传统淡季,实际需求下降,现货落后于期货。与此同时,进口需求同步指标,洋山港铜提单溢价,也下跌至25美金/吨,显示需求回落。春节第3周下游略现补库,缓慢恢复。