行情复盘

3月27日,黄金期货主力合约收跌0.39%至438.14元/克。

策略提示

前期多单或继续持有或高位了结落袋为安,未入场者等待低吸机会。

期货市场

日内,贵金属小幅回落,伦敦金现整体在1965-1979美元/盎司区间内小幅回落;现货白银整体在22.93--23.23美元/盎司区间偏弱运行。国内贵金属日内小幅回落,沪金跌0.39%至438.14元/克,沪银跌0.06%至5201元/千克。

风险提示

美国财长耶伦此前表示不考虑大幅提高存款保险额度及其覆盖面,引发市场恐慌,隔夜改口表示“准备必要时再采取保护存款行动”。耶伦讲话表示拒绝评论美联储的利率决定,尊重美联储的独立性;未能提高债务上限将导致“衰退或更糟的情况”。

研报正文

【行情复盘】日内,美元指数高位震荡运行,贵金属继续小幅回落。银行系统风险的影响虽然减弱,但是并未消除依然存在,市场普遍预期全球央行已经进入加息周期尾期,美联储年内降息预期持续升温,美联储资产负债表规模再增加1000亿美元至8.78万亿美元,变相宽松仍在持续,美债收益率持续走弱,而且黄金的避险需求也将支撑金价。日内,贵金属小幅回落,伦敦金现整体在1965-1979美元/盎司区间内小幅回落;现货白银整体在22.93--23.23美元/盎司区间偏弱运行。国内贵金属日内小幅回落,沪金跌0.39%至438.14元/克,沪银跌0.06%至5201元/千克。

【重要资讯】

①尽管欧洲银行业仍面临较大的危机,然而受到服务业表现强劲支撑,欧元区3月商业活动增长速度为近10个月最高,继续提高了欧元区在一季度避免衰退的概率,同时也给欧洲央行继续加息新的支撑与证据;但是随着瑞士信贷和德银先后出现风险后,欧洲银行业危机仍需关注。

②美国财长耶伦此前表示不考虑大幅提高存款保险额度及其覆盖面,引发市场恐慌,隔夜改口表示“准备必要时再采取保护存款行动”。耶伦讲话表示拒绝评论美联储的利率决定,尊重美联储的独立性;未能提高债务上限将导致“衰退或更糟的情况”。

③联储资产负债表规模再增加1000亿美元至8.78万亿美元,说明美联储对银行系统潜在风险蔓延的担忧与应对。随着对银行业的担忧继续冲击全球市场,市场资金在不断的流入货币市场基金以获得更高的稳定收益,截至3月22日当周,存放在美国货币市场基金的资金量创下纪录新高。

【交易策略】

运行逻辑分析:美联储货币政策调整节奏预期与经济衰退担忧继续主导贵金属行情,美元指数和美债收益率走势直接影响贵金属走势;亦要关注突发地缘政治、银行系统性风险等黑天鹅事件的影响。美欧银行系统危机引发系统性风险担忧,美联储政策收紧预期迅速转向,叠加避险需求增加,贵金属维持偏强行情;后续关注政策宽松转向、经济下行风险以及系统性风险等宏观因素能否助力贵金属刷新历史新高,中长期的调整低吸机会依然是焦点。

运行区间分析:避险需求与美联储政策宽松预期推动下,黄金强势上涨,伦敦金前期一度突破2000美元/盎司(442元/克),避险情绪有继续萦绕黄金走势;伦敦金连续大幅上涨后继续关注回调机会,下方关注1850美元/盎司(410元/克);上方继续关注2000美元/盎司压力位(450元/克),一旦有效突破则需关注2075美元/盎司历史前高位置(460元/克);后未来随着联储政策宽松预期兑现,经济衰退担忧加剧以及避险需求等因素影响,黄金刷新历史新高可能性依然较高。白银跟随黄金走强,白银上方关注24美元/盎司压力(5450元/千克),下方关注20美元/盎司(4800元/千克)支撑。风险事件引发避险需求,鹰派加息逻辑转为鸽派宽松,贵金属强势上涨,当前迎来回调行情。前期多单或继续持有或高位了结落袋为安,未入场者等待低吸机会;重大危机下白银表现依然会弱于黄金。

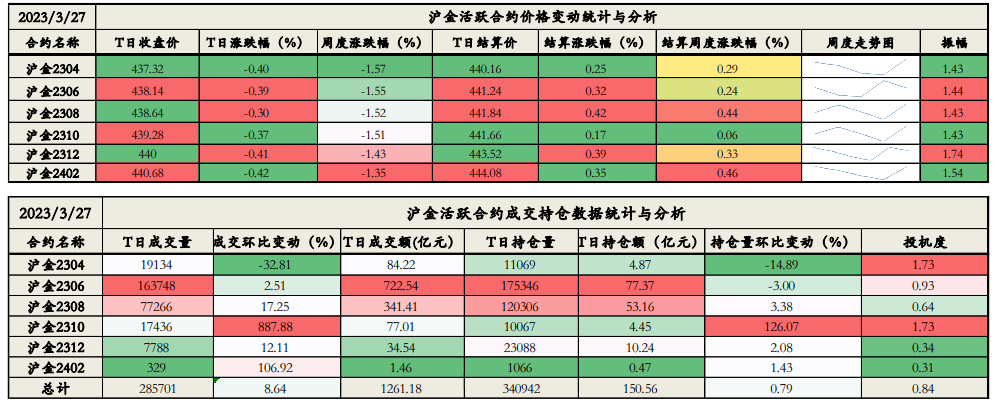

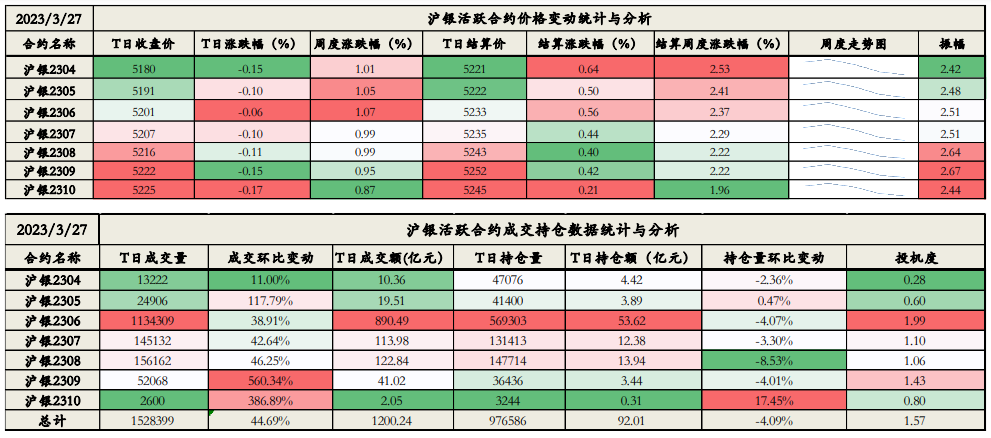

【一、贵金属行情数据】

日内,美元指数高位震荡运行,贵金属继续小幅回落。银行系统风险的影响虽然减弱,但是并未消除依然存在,市场普遍预期全球央行已经进入加息周期尾期,美联储年内降息预期持续升温,美联储资产负债表规模再增加1000亿美元至8.78万亿美元,变相宽松仍在持续,美债收益率持续走弱,而且黄金的避险需求也将支撑金价。日内,贵金属小幅回落,截止17:00,伦敦金现整体在1965-1979美元/盎司区间内小幅回落;现货白银整体在22.93--23.23美元/盎司区间偏弱运行。国内贵金属日内小幅回落,沪金跌0.39%至438.14元/克,沪银跌0.06%至5201元/千克。

【二、贵金属相关宏观数据和事件解读】

【宏观经济与贵金属周度风险提示】3月27日-3月31日当周,重磅数据较少,关注欧元区经济景气指数、中国制造业PMI数据以及初请失业金人数等;风险事件关注美欧银行风险的后续进展以及美欧央行官员讲话。具体来看,周一,美国达拉斯联储商业活动指数。周二,英国央行行长贝利、美联储理事杰斐逊发表讲话。英国央行行长贝利、副行长伍兹和拉姆斯登参加关于硅谷银行的听证会;美国国会就硅谷银行事件举行听证会,美联储理事巴尔出席。周三,美国API、EIA原油库存,美国联邦存款保险公司董事长格伦伯格和美联储巴尔就硅谷银行和签名银行倒闭危机作证词陈述。周四,欧元区工业景气指数、消费者信心指数终值、经济景气指数;德国CPI;美国初请失业金人数、第四季度实际GDP终值、第四季度实际个人消费支出、核心PCE物价指数、EIA天然气库存。周五,中国官方制造业PMI;欧元区3月CPI、2月失业率;美国2月核心PCE、个人支出月率、3月芝加哥PMI、密歇根大学消费者信心指数、一年期通胀率预期。美联储理事巴尔出席国会听证会,欧洲央行行长拉加德发表讲话。周六,纽约联储主席威廉姆斯、美联储理事沃勒、库克发表讲话。本周需要关注的重磅数据偏少,重点关注欧元区经济景气指数、中国制造业PMI数据以及初请失业金人数,为欧洲经济增长和美国就业市场表现提供新的依据。美欧银行系统性风险仍然存在,美联储货币政策偏宽松,预计将会进一步调整货币政策。基于美联储3月议息会议释放的信号、美欧银行系统出现的系统性问题,美国联邦基金期货隐含利率推算加息概率,叠加华尔街日报记者关于加息调整言论,我们认为由于通胀仍处高位且有韧性,银行风险未进一步恶化,美联储降息也不会马上进行;然联储3月加息25BP后停止加息的概率较大,下半年将会根据经济和通胀回落程度与银行系统风险的演变降息2-3次。美元指数和美债收益率持续回落,将会进一步下行,美元指数2023年跌破100的可能性较大。避险需求与美联储政策宽松预期推动下,黄金强势上涨,关注连续上涨后回调低吸的机会;未来随着联储政策宽松预期兑现,经济衰退担忧加剧以及避险需求等因素影响,黄金刷新历史新高可能性依然存在。

【欧洲3月PMI数据表现强劲,依然难抵银行业风险的影响】尽管欧洲银行业仍面临较大的危机,然而受到服务业表现强劲支撑,欧元区3月商业活动增长速度为近10个月最高,继续提高了欧元区在一季度避免衰退的概率,同时也给欧洲央行继续加息新的支撑与证据;但是随着瑞士信贷和德银先后出现风险后,欧洲银行业危机仍需关注。欧元区3月制造业PMI初值47.1,为2022年10月以来新低,表现不及49的预期和48.5的前值;服务业PMI初值55.6,综合PMI初值54.1,均创10个月以来新高。德国3月制造业PMI初值为44.4,创34个月低位,表现不及47的预期和46.3的前值;服务业PMI初值53.9,预期51,2月终值50.9;综合PMI初值52.6,预期51,2月终值50.7。法国3月制造业PMI初值为47.7,预期48,2月终值47.4;服务业PMI初值55.5,预期52.5,2月终值53.1;综合PMI初值为54,预期51.8,2月终值51.7。欧元区3月商业活动表现强劲,继续提高了欧元区在一季度避免衰退的概率,但是难改变德银风波对市场的影响,欧元和欧股表现均偏弱;接下来需要继续关注欧洲银行业风险的表现。尽管瑞士信贷和德银出现危机,但是欧洲银行业并未出现系统性风险,欧洲通胀依然处于高位,经济衰退的深度预期会低于2022年时预期,欧洲央行仍有一定的加息空间,预计后续将会再度加息1-2次/25-50BP;当然要警惕系统性风险和主权债务危机出现的可能,亦要关注经济衰退进展,一旦出现相关风险,欧洲央行不排除继续放缓加息步伐甚至是停止加息转向宽松的可能。

【三、贵金属(黄金、白银)持仓分析】

(一)黄金持仓分析

(二)白银持仓分析