主力持仓

3月28日,尿素期货主力持仓呈现多空双减局面。

策略提示

可考虑在2300元/吨的价格之上,逢高做空09合约。

后市展望

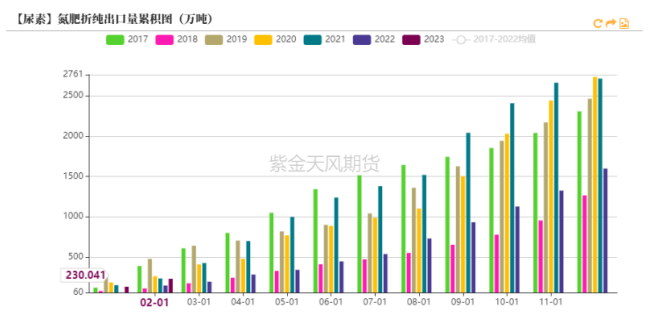

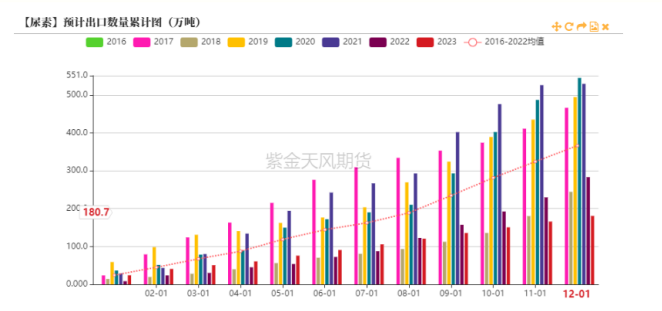

尿素出口或大幅减少。国际尿素供给提升,能源价格下行,印度对进口的需求减少,国内外价格已经出现倒挂,进口虽尚未看到,但2023年出口量大幅减少已较明确。

风险提示

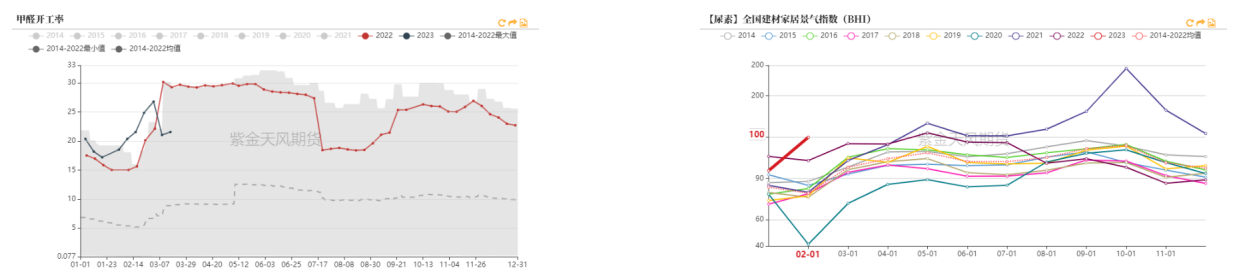

目前房地产销售端高频数据与常年同期持平,整体销售情况较好,全国家具景气指数和甲醛开工率也都有所恢复。

研报正文

【观点小结】

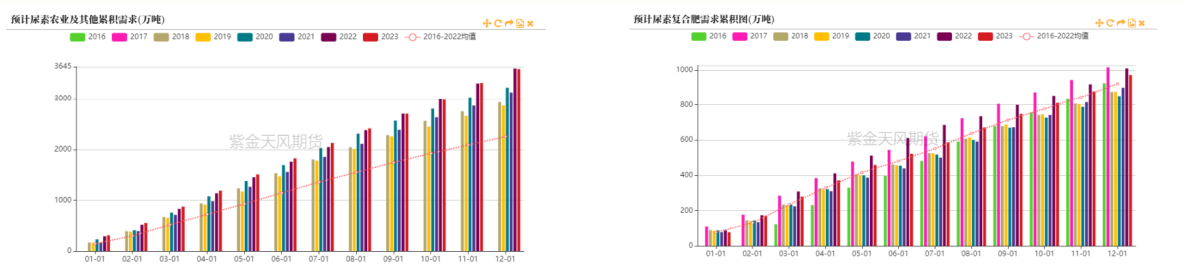

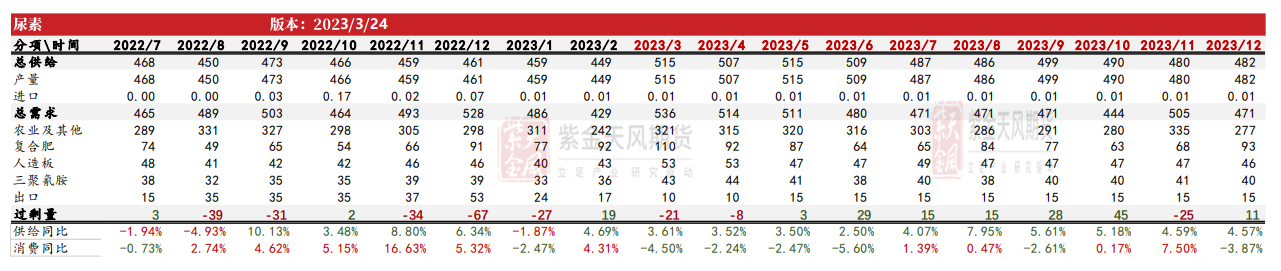

2023年,无论是国际还是国内,尿素产能和产量将有一定的增长。需求方面,粮价仍然位于高位,国家政策重视粮食生产,尿素农业需求仍将维持稳定,工业上脲醛树脂和三聚氰胺需求难见大幅增长。综合来看,上半年在农需旺季和终端库存较少的背景下,05合约受到高基差保护,较难大幅回落,但下半年,随着产量逐步提升,库存累积,现货价格或回落至2200-2500元/吨。策略上:可考虑在2300元/吨的价格之上,逢高做空09合约。

国内外尿素产能增长。国内预计今年将增加240万吨的年产能,国际上,印度也将有1-2套127万吨的装置投产。在国际天然气和国内煤价下行的背景下,尿素供给将出现一定增长。

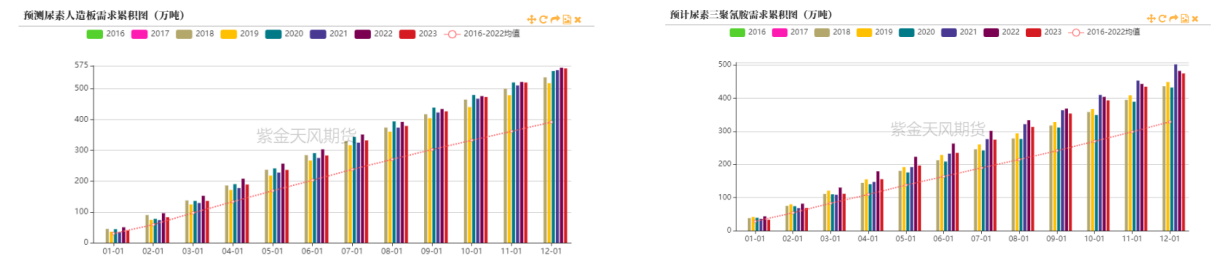

农业需求依然强劲,工业需求复苏缓慢。粮食价格依然处于高位,国家要求部分地区退(经济)林还耕,禁止撂荒,并对种粮进行补贴,预计2023年农业上对于尿素的需求保持稳定;工业上则受建材行业复苏缓慢的影响,采购尿素以随用随采为主,需求难见大幅增长。

尿素出口或大幅减少。国际尿素供给提升,能源价格下行,印度对进口的需求减少,国内外价格已经出现倒挂,进口虽尚未看到,但2023年出口量大幅减少已较明确。

风险提示:宏观经济超预期,尿素工业需求快速上行。

【2023年一季度行情回顾】

2023年一季度尿素价格波幅较大,其中对行情影响较大的超预期因素有:

1.国际尿素价格大幅下滑:伴随着国际能源危机告一段落,同时在全球经济陷入衰退的预期之下,石油天然气价格不断走低,国际尿素成本坍塌;印度尿素装置投产,减少其招标进口积极性。

2.煤炭价格中枢缓慢下移,除了环保、检修偶尔对促使企业减产外,国内尿素高利润下倾向维持高开工率。

3.农业刚需旺季,终端库存低位;工业需求稍有回升。通过调研也证实,旺季的需求仍保持不错,基本可以消化高开工率带来的高产量。

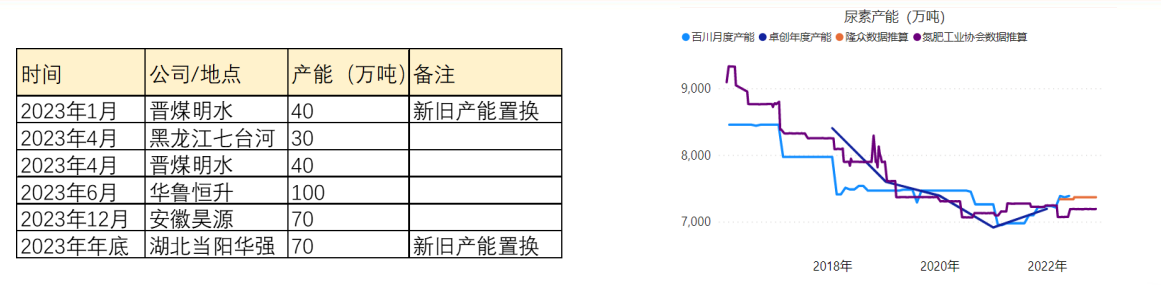

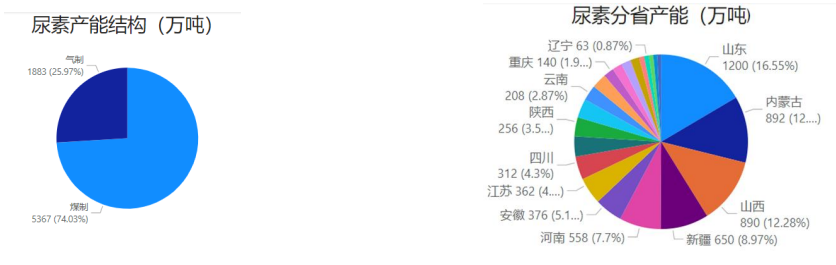

【2023年国内预计新增产能】

经过调研和公开资料整理,我们预计2023年尿素的产能将增长240万吨/年,占现有产能的比例约为3.3%。

可以看出尿素的产能已经从2021年以前的去产能转变到了产能结构置换优化并小幅增长的阶段。

我国煤制尿素产能仍然居于主导地位,但结构上,固定床装置正在逐步淘汰优化升级为航天炉或水煤浆工艺,例如今年新增的晋煤明水和华强化工的装置。

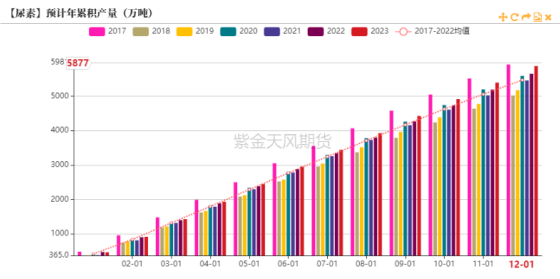

2023年,尿素产能稳步投放,企业在高利润的背景下,保持高开工率,日产量长期高于16万吨,预计年产量增幅约4%。

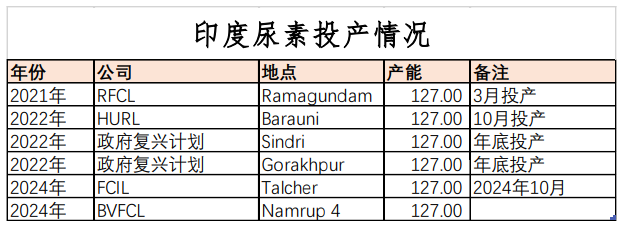

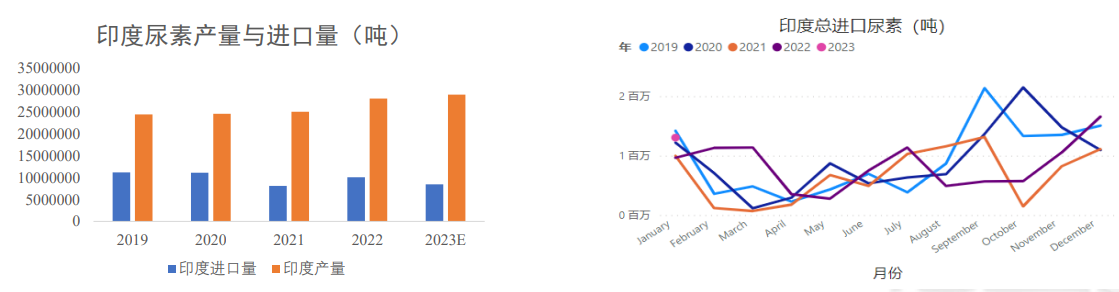

【印度产能提高减少进口需求】

印度化学工业和矿物肥料部长MansukhMandaviya表示,印度是农业大国,对农业实施的补贴连年增长,2022年针对化肥的补贴就高达2.25万亿卢比(约合272.1亿美元),因此为了节约进口化肥带来的压力,印度已经按计划在启动四座新的尿素工厂,未来还将陆续有装置投产,合计将为印度带来超过650万吨尿素产能的增量,印度尿素产能已由两年前的2500万吨增长至现在的3000万吨。

在印度投产尿素新装置后,印度尿素的产量已经明显上升,相应的将减少其对国际尿素的依赖,如果按照表观需求变化不大进行估计,印度2023/的进口量将环比上/减少120-180万吨。

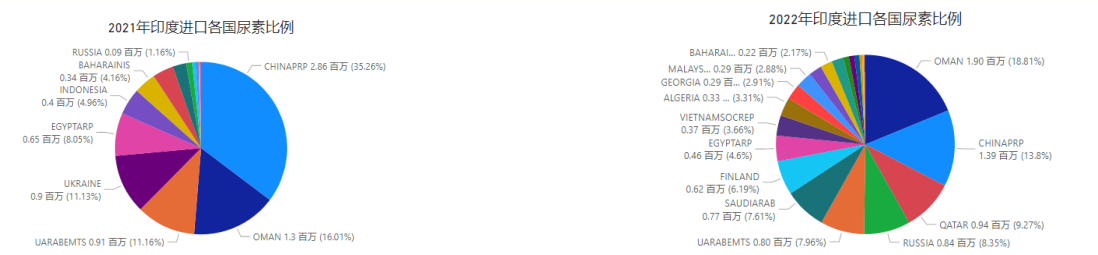

中国出口尿素流向中印度占比较大,同时印度主要的尿素进口也来自于中国。因此,印度尿素进口需求的减少必然会影响到中国尿素的出口量。

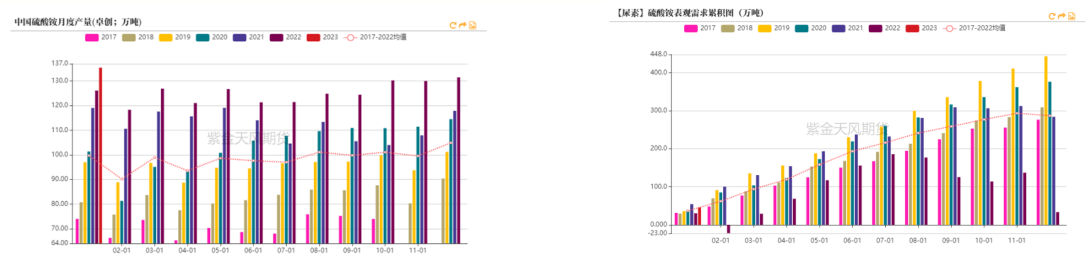

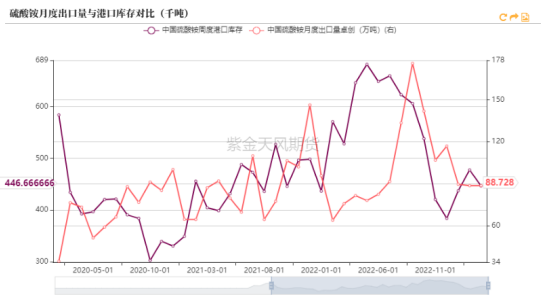

【硫酸铵出口减少增加尿素需求】

我国硫酸铵中国硫酸铵产能及产量连年增长,2023年预计产量将进一步增长,2022年,尿素受到政策影响,出口量大幅度降低,而硫酸铵的出口量大幅增长,从而使国内硫酸铵的表观需求量明显较少,预计变相增长了国内尿素需求120-150万吨。

2022年我国硫酸铵仍大部分用于出口,国内销售利润较薄。当前国际硫酸铵价格下行明显,出口量或难以维持2022年的高位。2023年,硫酸铵或将减少出口量,回流国内,预计将增加国内氮肥的总供应量。

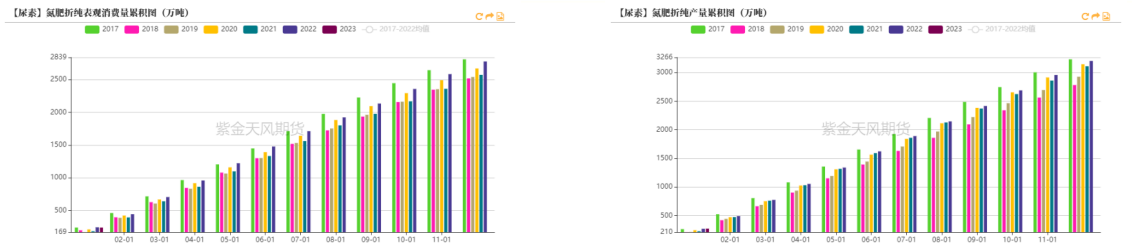

尿素、硫酸铵和氯化铵是最主要的氮肥品种,我们根据它们的含氮量进行折纯相加,得到整体的氮肥供需情况。可以看出2022年氮肥整体折纯的产量和表观消费量已经恢复至2017年的水平。

【国际尿素价格走低】

2022年全球除中国以外的尿素新增产能超过600万吨,为近几年最大年增量。

2022年下半年,国际能源危机逐步缓解,欧洲天然气价格逐步下降,尿素用气恢复供应,欧洲尿素产量开始回升。

2023年,欧盟暂停征收对尿素和液氨6.5%的进口关税,但是排除了来自俄罗斯、白俄罗斯地区的货源,此举将令埃及和阿尔及利亚的尿素出口价格走低。

俄罗斯在去年12月份颁布了新的化肥出口关税,对于化肥出口价格每吨超过450美元的部分,将征收23.5%的关税,此举有助于俄化肥以更低的价格增加出口量。

2018年至今,我国曾从阿曼、乌克兰、俄罗斯等国进口过尿素。当前,中国尿素出口FOB价格已经与国内价格形成倒挂,目前中东沙特到烟台港海运费在20美元/吨;波罗的海到中国运费在70美元/吨加上5美元/吨利润;另外需要5美元/吨利润。当前,国际货源进口到中国,需要承担1%进口关税,9%的增值税,10元/吨的代理费用,另外,还需要承担换包装费用、港杂费用等费用才能出港。因此,进口利润仍未明显出现,进口窗口打开或尚需时日。

在国际尿素产量提升,能源价格下行的背景下,即使中国尿素出口限制政策放开,出口数量仍会出现明显减少。

【农业刚需保持稳定】

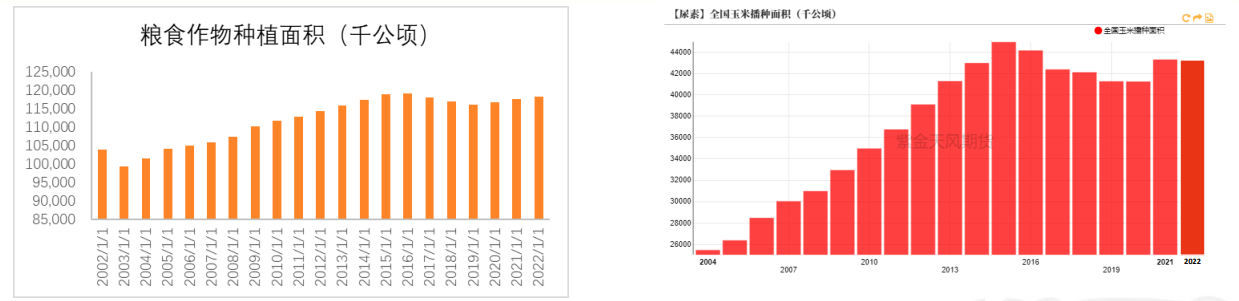

2022年,全国耕地面积19.14亿亩,较上年末净增加约130万亩,增幅为0.068%。2022年全年粮食种植面积11833万公顷,比上年增加70万公顷,增幅为0.6%。其中,大豆种植面积1024万公顷,增加183万公顷,而大豆对氮肥的需求较少。玉米是对尿素需求较高的农作物,面积虽略有减少,但仍维持高位。

粮价上涨,种粮收益也在提升,而对于化肥价格的上涨,不同规模的种植者则有着不同的看法。

对于农场大面积种植的地区来说,由于土地、人工成本占比较大,相应的化肥在成本中所占的比例只有10-18%,相比与零散种植的农户来说,农场种植对于化肥价格的上涨更不敏感。根据调研,粮食价格的上涨会在一定程度上提升规模种植者使用化肥的积极性,尽量做到足量使用。

而对于零散种植的农户来说,土地、人工成本通常不在他们种植成本的考虑范围之内,化肥所占的成本就会提高到30-40%,化肥价格的上涨将对农户造成较大的成本压力。根据调研,我们发现,尿素等化肥价格大幅上涨以来,部分地区农民的用肥等积极性明显下降,通过换种需肥量低的农作物、测土施肥、科学施肥和提升有机肥的施用量等方式减少了对化肥的使用。

前几年,速生林的经济性相比粮食更好,同时农民外出务工,无暇耕种粮食,在耕地上种植了一些管理更粗放的经济树木,从而减少了尿素的农业需求。

2020年11月,国务院办公厅发布《关于防止耕地“非粮化”稳定粮食生产的意见》,提出了要进行“退林还耕”,禁止占用永久基本农田种植苗木、草皮等用于绿化装饰以及其他破坏耕作层的植物。

2023年中央一号文件明确指出“要稳定粮食播种面积、提高单产”,并且还提出了要“通过推动粮食生产等多种措施调动农民种粮积极性”。我国采取了不再发放农业补贴、引导土地流转、由村集体组织代耕、收回流转土地经营权等措施防止土地撂荒。

粮价上行、退林还更和防止土地撂荒的种种因素都促使了近两年尿素农业需求的不断增长。

前两年由于尿素涨价,基层库存较低,存在一定的补库需求。

【工业需求略有恢复】

目前房地产销售端高频数据与常年同期持平,整体销售情况较好,全国家具景气指数和甲醛开工率也都有所恢复。

2023年,预计三聚氰胺利润较差,开工率较低;脲醛树脂的需求仍然偏弱,预计他们对尿素的需求稳中有降。

【平衡表预计累库】

在产能逐步释放,而出口受阻、需求端无明显增长动力的情况下,尿素将由上半年的去库转为下半年的累库。