行情复盘

4月24日,铜期货主力合约收跌0.84%至68250元/吨。

主力持仓

据统计铜期货主力持仓呈现多空双增局面。

背景分析

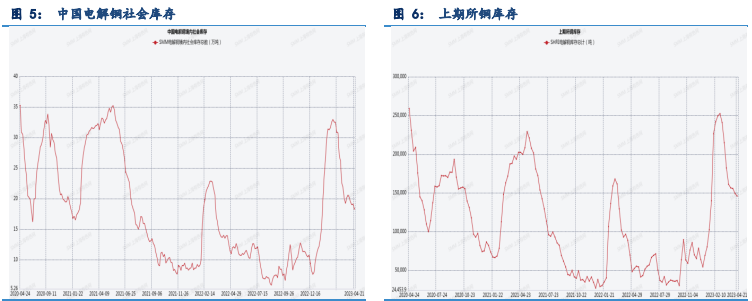

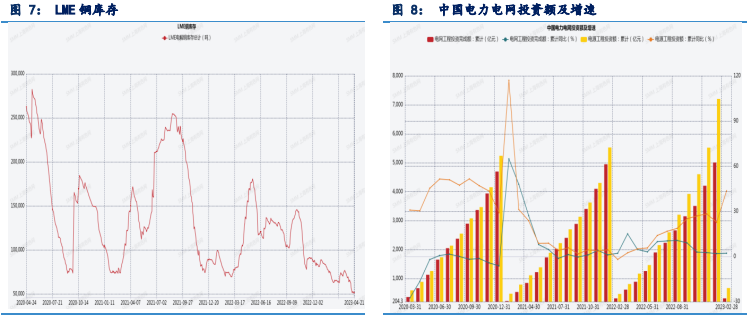

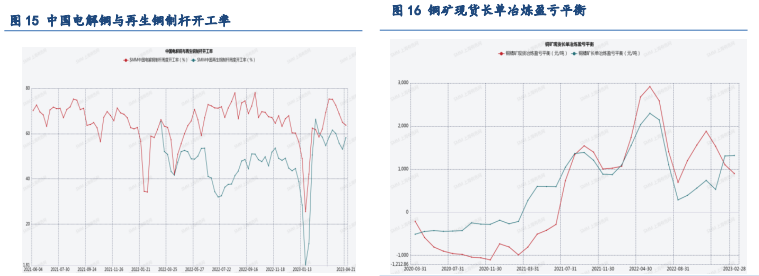

因铜价偏高位运行,下游采购较为谨慎。上周铜杆企业开工率回落,开工率63.79%,较上周回落1.27个百分点。再生铜制杆企业开工率58.27%,较上周回升5个百分点。4月下旬,LME铜库存5.18万吨,较上周回升325吨。上期所铜库存14.6万吨,较上周回落3470吨。

后市展望

中期沪铜价格在全球铜矿90%分位线成本端上方50000-55000元/吨区间,获得支撑力度较强。中期铜价在宏观预期与产业基本面的多空交织下,或在65000-73000元/吨宽幅区间震荡。

研报正文

一、行情回顾:

近期美国经济数据回落,通胀水平下降,加息放缓。美国限制对华高科技投资冲击市场情绪,上周有色金属冲高回落。

二、基本面逻辑:

【铜】

宏观面:

国内经济企稳回暖,但政策进一步宽松空间还有待观察。海外方面,美国经济处于“浅衰退+政策逐步转向”状态,市场对政策紧缩的反应较为充分,对浅衰退反应将在后期进行。近期欧美银行业风波暂缓,市场情绪恢复平稳。美国经济数据回落,加息接近尾声。

美联储政策路径将沿着紧缩退坡(2022年12月)—加息停止(2023年二季度)—降息预期升温(2023年底)的方向演绎,美元指数或逐渐走弱,但欧美经济浅衰退预期会形成宏观上的压制。市场仍在观察国内微观数据持续改善好转的程度。

产业面:

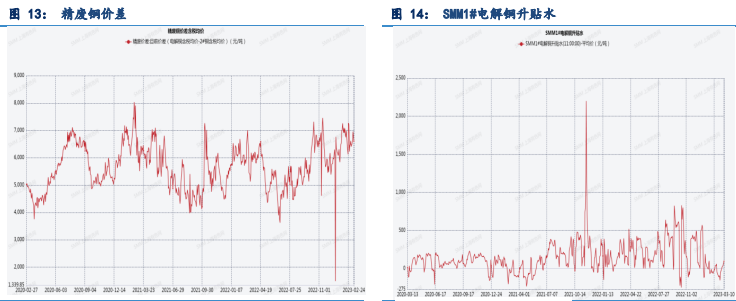

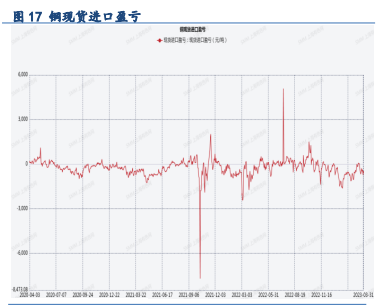

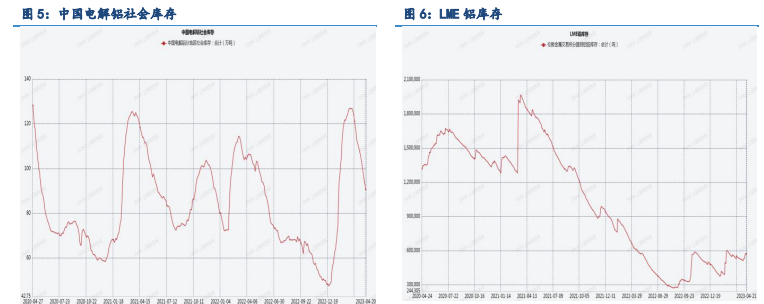

因铜价偏高位运行,下游采购较为谨慎。上周铜杆企业开工率回落,开工率63.79%,较上周回落1.27个百分点。再生铜制杆企业开工率58.27%,较上周回升5个百分点。4月下旬,LME铜库存5.18万吨,较上周回升325吨。上期所铜库存14.6万吨,较上周回落3470吨。中国电解铜社会库存18.35万吨,较上周回落0.66万吨。据资讯,去库主要表现在上海地区,一方面由于交割后冶炼厂发往至仓库的积极性下降,另一方面是由于铜价走低下游补货积极性有所增加。

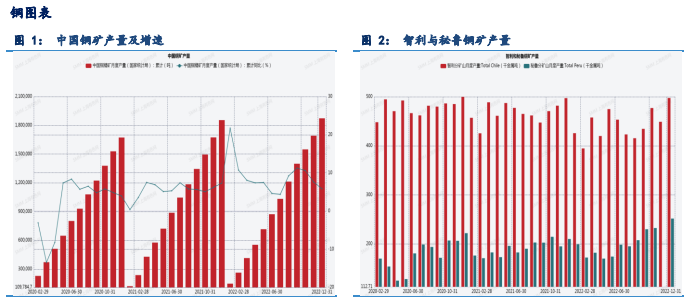

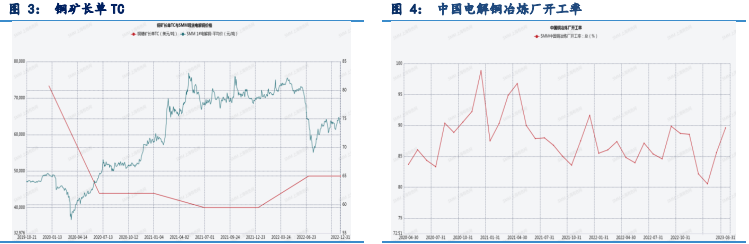

消费方面,铜价下跌或将提升下游补货积极性,但预计增量有限。铜矿供应端,4月下旬进口铜矿加工费指数84.36美元/吨,较上周回升1.7美元/吨,反映出短期进口铜矿供应压力有所缓解。据数据,中国冶炼厂与Freeport敲定2023年铜矿长单加工费基准价为88美元/吨,较2022年增加23美元/吨,创2017年以来新高,显示出未来一年铜矿供应充裕,冶炼端产量将跟随矿产端产能增加。

中期沪铜价格在全球铜矿90%分位线成本端上方50000-55000元/吨区间,获得支撑力度较强。中期铜价在宏观预期与产业基本面的多空交织下,或在65000-73000元/吨宽幅区间震荡。长期能源转型与碳中和背景下,铜价底部区间稳步抬升。

本周影响铜价主要变量:下游消费回暖情况

【铝】

产业面:

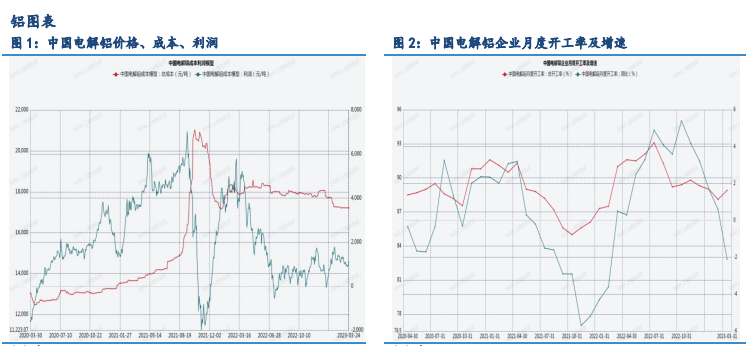

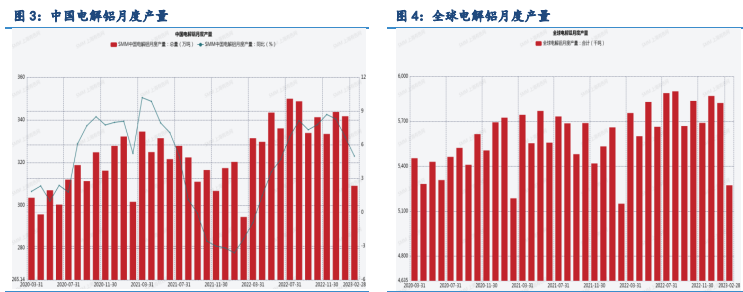

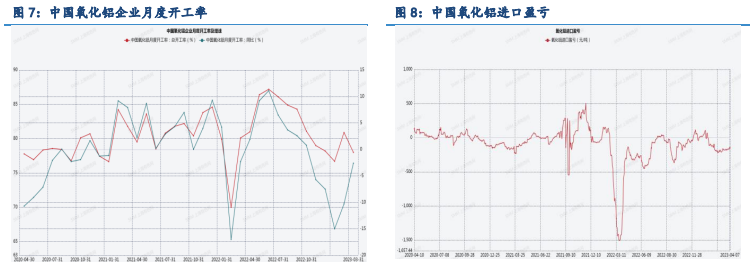

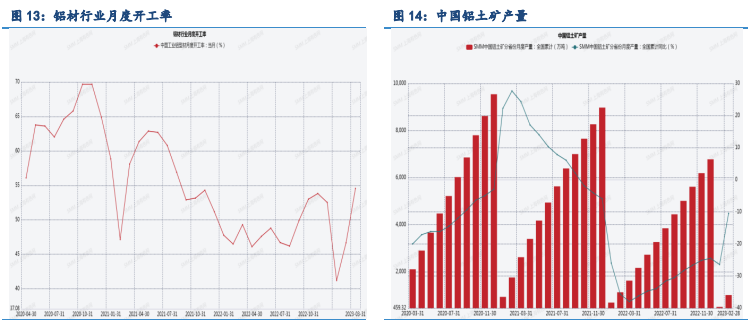

据显示,3月中国氧化铝产量664.2万吨,总产量环比增加8.59%,同比去年3月增加4.73%。整体来看,3月估算氧化铝净进口8万吨,月内过剩15.8万吨左右。3月国内电解铝产量341.2万吨,同比增长2.9%。据预计4月底国内电解铝运行产能修复至4060万吨以上,预计4月国内电解铝产量或332万吨附近,同比增长0.67%。

据资讯,国内电解铝供应端干扰较多,目前尚处于下游消费小旺季,国内铝社会库存维持去库状态但铝价大幅反弹现货市场成交转弱,后续预计去库或放缓。短期铝价重回19000元/吨,下游补库意愿下降,市场信心不足,后续若云南电解铝企业再度出现减产,则对铝价形成支撑,但就目前的供需来看,基本面暂未有强驱动且临近五一假期,资金或止盈离场较多,市场情绪偏向谨慎,继续上涨仍需等待基本面更进一步的向好信号。

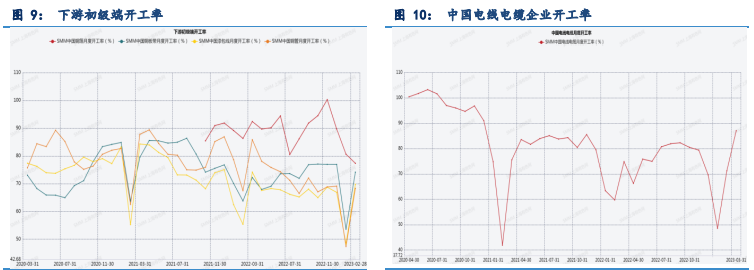

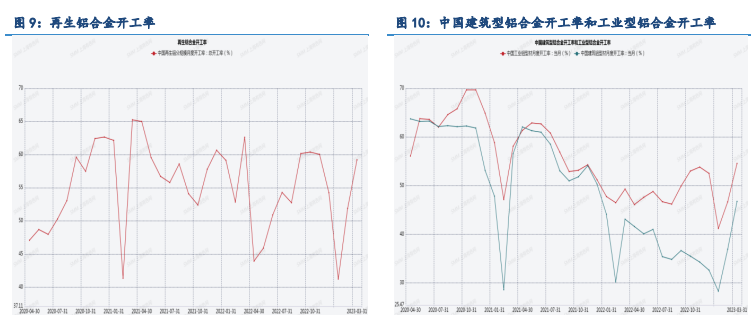

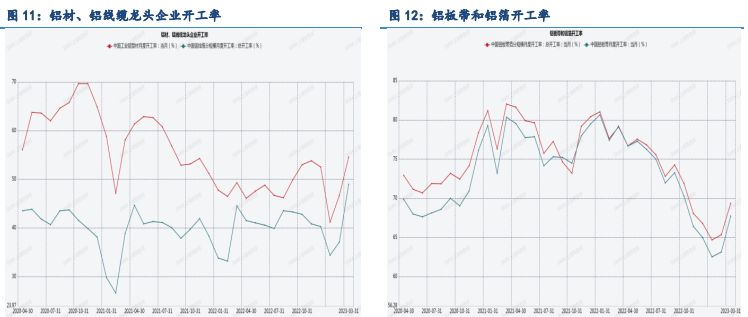

下游初级加工端,4月下旬,铝板带、铝线缆、铝箔开工率维持偏高位。铝型材龙头企业开工率66%,与上周持平。国内供应端仍在恢复,下游消费好转,铝社会库存进入去库周期。4月下旬国内主流消费地电解铝库存90.6万吨,较上周回落6万吨。LME铝库存57.1万吨,较上周回升4.1万吨。上期所铝库存26.1万吨,较上周回落1.3万吨。

目前,不同规模产能的电解铝厂对应成本区间在17300-18000元/吨,对铝价仍有一定支撑。长期能源转型与碳中和背景下,铝价底部区间稳步抬升。

本周影响铝价主要变量:关注云南电力供给情况是否会令电解铝供应回升;下游消费转好的可持续性

【锌】

产业面:

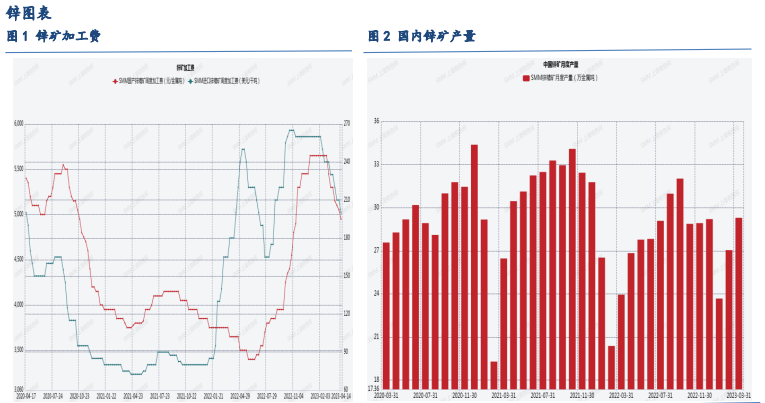

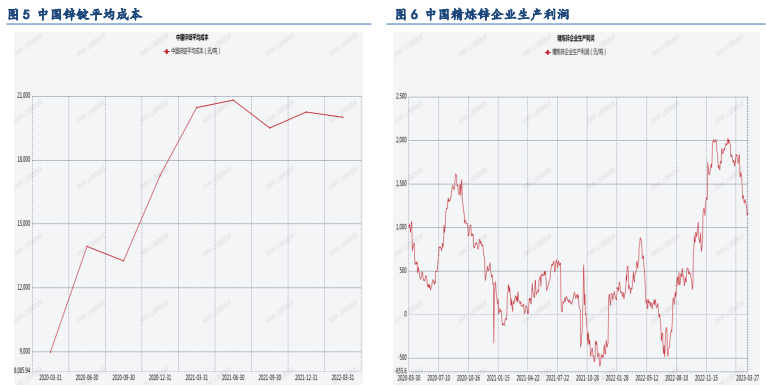

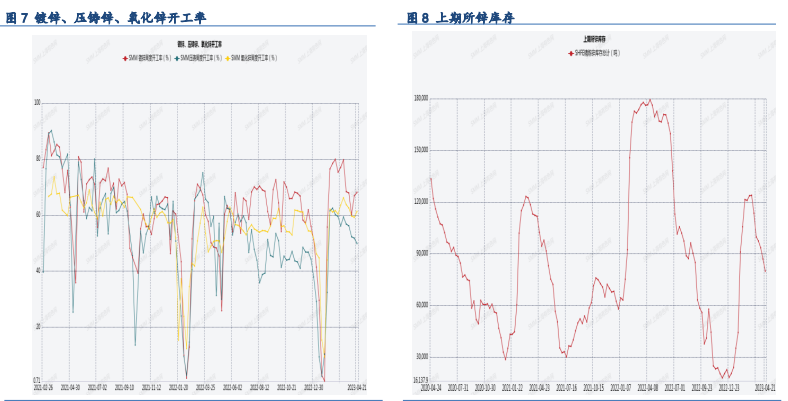

近期国产锌矿加工费和进口锌矿加工费有所回落,或与西南地区限电限产有关。2023年4月下旬,国产锌矿加工费4950元/吨,较2月底回落700元/吨。进口锌矿加工费200美元/吨,较2月底回落40美元/吨。4月下旬,下游初级加工端镀锌开工率、压铸锌开工率、氧化锌开工率分别为68.12%、49.9%、61.3%,较上周回升1.2个百分点、回落1.8个百分点、回升2.1个百分点。下游开工率有升有降,整体仍处于相对高位。

据资讯,

上海:周内到货较少,叠加锌价下跌,下游五一备库增多,整体库存下降,且市场对升水仍有看涨情绪,低价出货意愿较低,整体升水上行。

广东:锌价下行提振下游采购情绪,市场成交明显走强,升水震荡运行。

天津:市场升贴水较昨日维持,市场在采买补库的同时存在一定看跌心理,市场成交情况环比有走弱,整体交投一般。

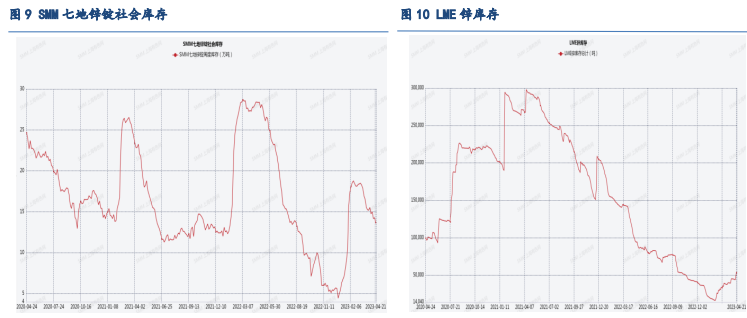

宁波:现货紧缺情况加剧,许多贸易商无现货,其他贸易商挺价情绪较浓,现货升水再度提升。4月下旬,上期所锌锭库存7.9万吨,较上周回落近7000吨。

SMM七地锌锭社会库存13.67万吨,较上周回落0.5万吨。LME锌库存5.35万吨,回升9300吨。

总体上,供应端除内蒙古地区锌矿加工费,其他地区多数滑落,冶炼厂理论单吨收益减少。消费端,目前镀锌开工率表现一般,国内企业订单并不火爆,目前依然以消耗成品库存为主。

上周锌价下跌时,下游逢低采买,继续带动国内库存走低。目前国内锌冶炼厂成本在20000元/吨,中期沪锌在20000-25000元/吨区间震荡运行。

本周影响锌价主要变量:下游消费回暖情况

三、操作建议:

近期国内经济回暖对有色金属价格形成支撑,但中期政策进一步宽松空间还有待观察。美国经济数据回落,加息步伐放缓,对铜价影响或是先抑后扬。

风险提示:硅谷银行事件波及范围扩大,经济衰退超出预期,地缘政局波动大