主力持仓

据统计铜期货主力持仓呈现多空双减局面。

操作建议

观望。

期货市场

铜价逐步回弹,预计陆续会震荡上行回补前期的跌幅。市场的关注点仍在6月的加息路径,随着美国4月份非农就业数据的超预期,市场对通胀的预估仍然不够乐观,普遍押注美联储不会在6月份进入降息通道,当前仍押注6月份维持利率不变。

背景分析

冶炼产出仍持稳:加工费持续升至85.4美元/干吨,四月份冶炼厂开工率自89.62回升至91.55%,四月份冶炼端供应仍维持宽松,但铜精矿港口库存自41.81万吨上行至46.21万吨,当前矿端供应偏松,支撑加工费上行。

研报正文

相关资讯:

1.据消息:CME“美联储观察”:美联储6月维持利率不变的概率为81.1%,加息25个基点的概率为18.9%;到7月维持利率在当前水平的概率为58.0%,累计降息25个基点的概率为30.2%,累计加息25个基点的概率为11.9%。

2.据消息:美联储理事:银行系统稳健且具有弹性。通胀已经开始下降。数据显示银行开始提高贷款标准。这是美国经济周期的典型表现。

3.据消息:中国4月份零售乘用车销量同比增长55.5%。4月新能源车市场零售52.7万辆,同比增长85.6%,环比下降3.6%。今年以来累计零售184.3万辆,同比增长36.0%。4月份特斯拉中国出口35886辆,上汽乘用车21450辆,比亚迪14827辆。

4.据消息:贵州某铝厂计划于5月中旬全部停产,企业今年年初因贵州电力紧张造成大量减产,后续因多方面原因复产缓慢,现企业计划将停止复产转为全部停产。据数据显示,该企业拥有13万吨建成产能,四月底企业运行产能约为5万吨左右。

铜:

核心逻辑:

市场押注六月不加息+消费淡季,铜价震荡为主,预计震荡上行回至前期中枢位置。

盘面情况:

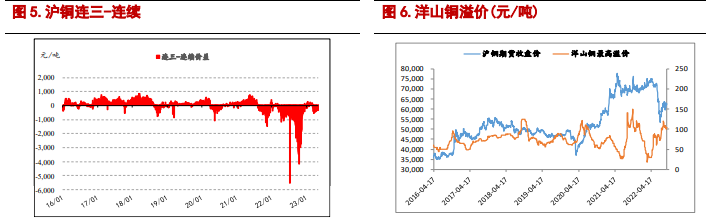

铜价逐步回弹,预计陆续会震荡上行回补前期的跌幅。市场的关注点仍在6月的加息路径,随着美国4月份非农就业数据的超预期,市场对通胀的预估仍然不够乐观,普遍押注美联储不会在6月份进入降息通道,当前仍押注6月份维持利率不变。

据显示,当前各银行对经济增长放缓产生担忧,可能进一步迫使流动性紧缩,经济面临进一步的压力,海外宏观市场的存在着流动性收紧的压力,甚至存在经济上的风险。我们认为宏观上再度进入僵持阶段,情绪波动减弱,短期内宏观影响相对减弱。

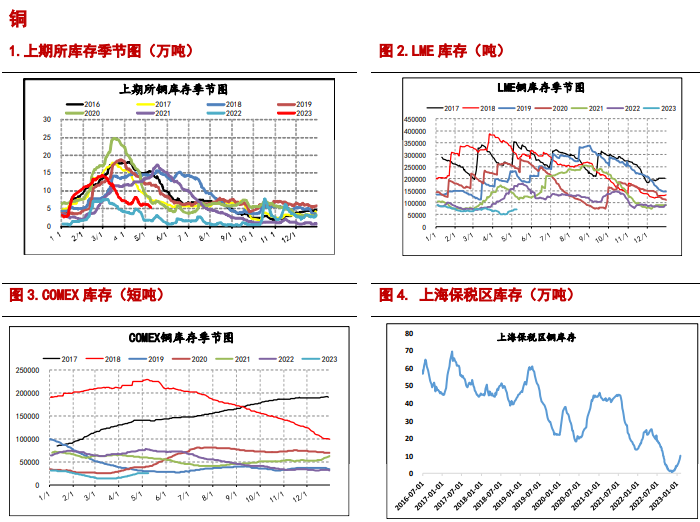

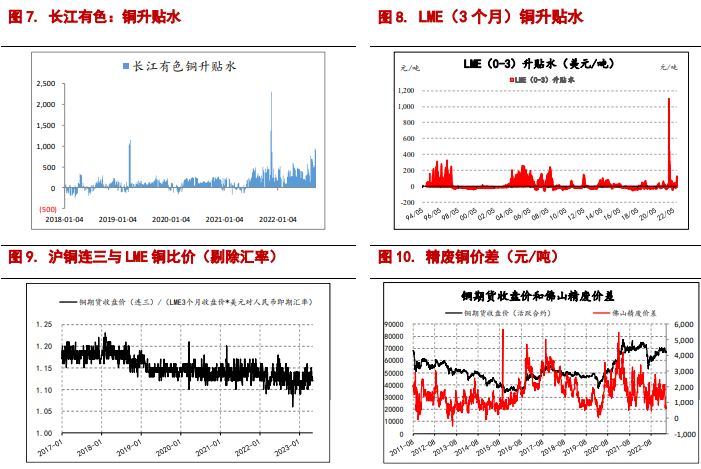

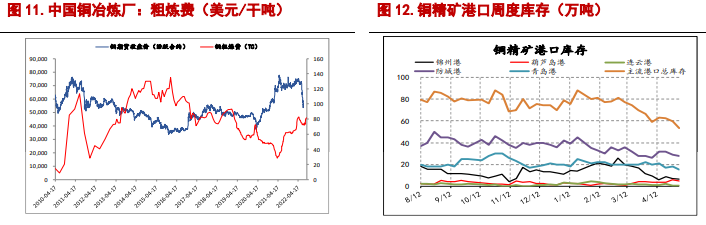

冶炼产出仍持稳:加工费持续升至85.4美元/干吨,四月份冶炼厂开工率自89.62回升至91.55%,四月份冶炼端供应仍维持宽松,但铜精矿港口库存自41.81万吨上行至46.21万吨,当前矿端供应偏松,支撑加工费上行。

精铜消费预期转强,但不及金三银四的旺季效应:再生铜杆开工率自62.62%回落至42.71%,原生铜杆开工率自78.65%回落至65.61%,季节性淡季到来。假期精废铜价差迅速回落至602.5元/吨,废铜挺价惜售明显,预计市场逐渐转向精铜消费,精铜消费预期相对转强。

策略建议:观望

关注点:消费走出季节性旺季;海外通胀数据

铝:

核心逻辑:

宏观押注不加息+供多需少,预计假期电解铝震荡偏弱运行,波动加剧。

盘面情况:

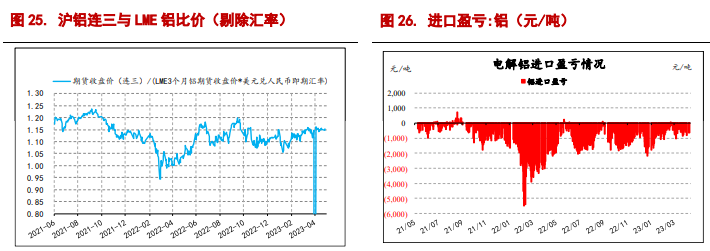

铝价尚有下跌空间,但需等待基本面配合。市场的关注点仍在6月的加息路径,随着美国4月份非农就业数据的超预期,市场对通胀的预估仍然不够乐观,普遍押注美联储不会在6月份进入降息通道,当前仍押注6月份维持利率不变。

据显示,当前各银行对经济增长放缓产生担忧,可能进一步迫使流动性紧缩,经济面临进一步的压力,海外宏观市场的存在着流动性收紧的压力,甚至存在经济上的风险。

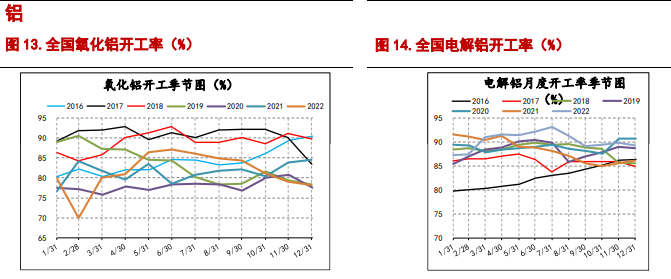

我们认为宏观上再度进入僵持阶段,情绪波动减弱,短期内宏观影响相对减弱。贵州某铝厂因电力原因停止复产,转为全面停产,但年产能仅13万吨,影响较小,主产区生产积极性仍然很高。

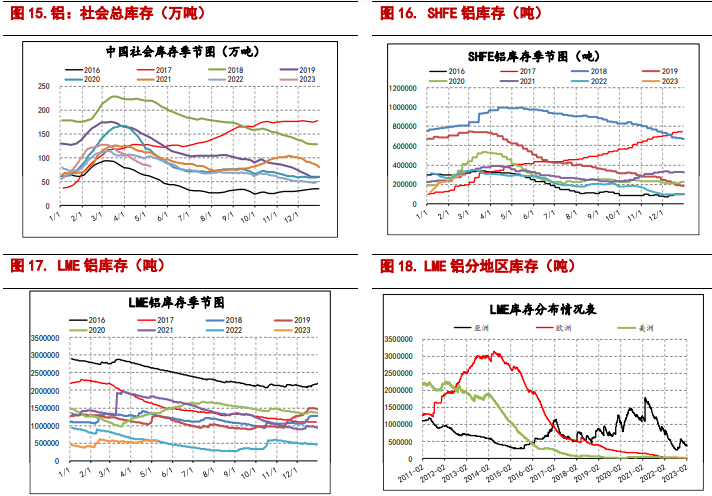

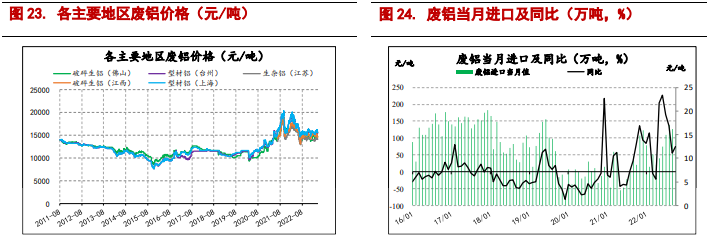

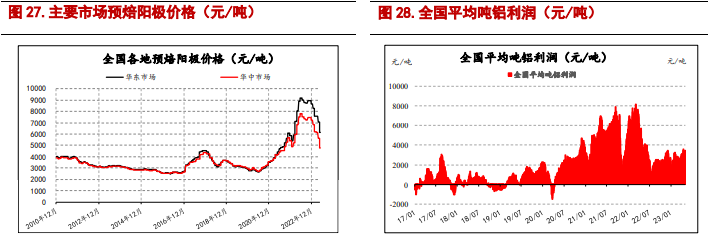

当前已复产+已投产的产能与已减产产能相当,一季度供应较上年环比增加,考虑到铝厂利润可观,云南地区后续存在复产的可能,供应可能转为过剩。消费复苏力度不足,下游表现清淡。

铝材等开工并未见起色,库存去库表现不佳,主因可能是地产复苏进度慢和出口消费回落,数据显示铝材四月份出口量环比走弱,社会库存尚在去库,上期所库存去库走缓,下游开工未有起色,当前处于季节性淡季,料消费将逐渐转弱。

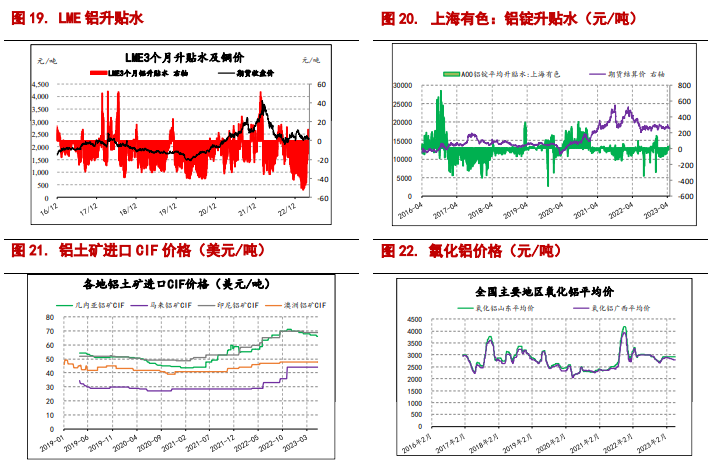

近期预焙阳极、氟化铝、氧化铝价格均有所回落,其中预焙阳极价格大幅下挫,电解铝成本出现持续下移,铝厂利润出现回流。

策略建议:高位空单少量持有

关注点:消费走出季节性旺季;云南枯水期结束