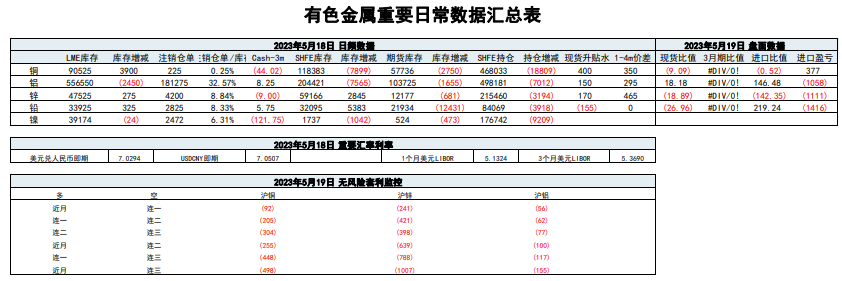

行情复盘

5月18日,铜期货主力合约收涨2.21%至65760元/吨。

主力持仓

据统计铜期货主力持仓呈现多空双减局面。

现货市场

国内方面,昨日上海地区现货升水涨至425元/吨,货源维持偏紧,市场成交积极。进出口方面,昨日国内现货铜进口盈利扩至500元/吨左右,洋山铜溢价下滑。

背景分析

产业层面,昨日LME库存增加3900至90525吨,增量主要来自欧洲和亚洲仓库,注销仓单占比维持低位,Cash/3M贴水44美元/吨。

研报正文

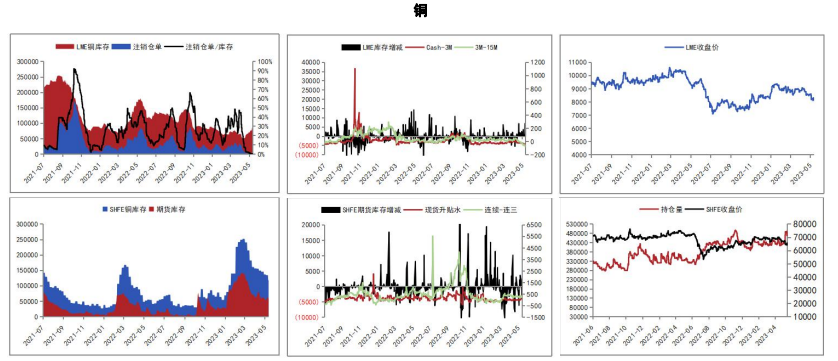

铜:

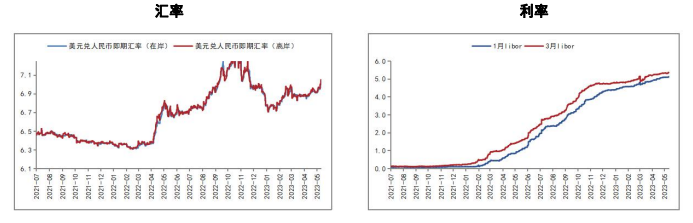

离岸人民币延续弱势,市场情绪有所降温,铜价回调,昨日伦铜收跌1.8%至8150美元/吨,沪铜主力收至65190元/吨。

产业层面,昨日LME库存增加3900至90525吨,增量主要来自欧洲和亚洲仓库,注销仓单占比维持低位,Cash/3M贴水44美元/吨。

国内方面,昨日上海地区现货升水涨至425元/吨,货源维持偏紧,市场成交积极。进出口方面,昨日国内现货铜进口盈利扩至500元/吨左右,洋山铜溢价下滑。

废铜方面,昨日国内精废价差扩至1350元/吨,废铜替代优势提高。价格层面,美联储货币政策对市场的影响边际减弱,近期美国债务上限问题和对国内外经济走弱的担忧成为压制铜价的主要因素。

当前尽管美国债务上限谈判推进引起市场情绪修复,但应关注需求改善持续性,若需求未能持续改善,铜价上方仍相对承压。

今日沪铜主力运行区间参考:64600-65800元/吨。

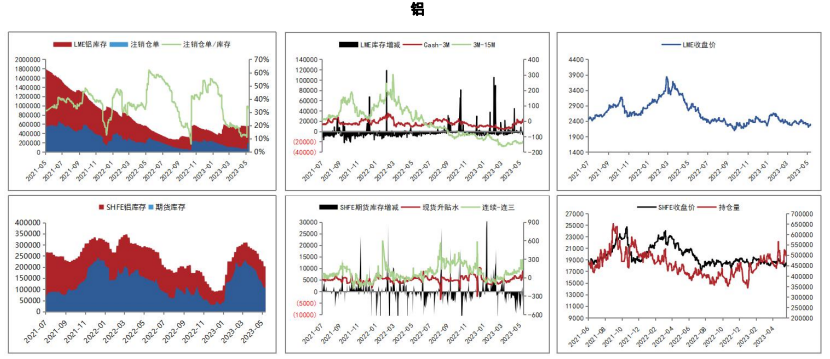

铝:

沪铝主力合约报收18475元/吨(截止昨日下午三点),涨幅0.54%。SMM现货A00铝报均价18600元/吨。A00铝锭升贴水平均价140。铝期货仓单103725吨,较前一日下降1655吨。LME铝库存556550吨,减少2450吨。

2023年5月18日,据统计国内电解铝锭社会库存70.6万吨,较上周四库存下降8.1万吨,较2022年5月历史同期库存下降25.9万吨。周度出库量13.98万吨,较上周出库量周度增加5.46万吨。五一假期后已逾半月,本周统计出库量已恢复到节前正常水平。

后续预计铝价将维持震荡走势,国内参考运行区间:17800-18800元。

海外参考运行区间:2100美元-2450美元。

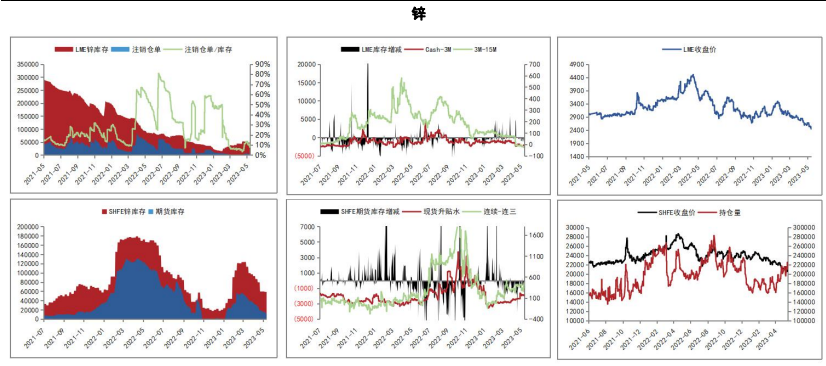

锡:

沪锡主力合约报收200860元/吨,涨幅0.75%(截止昨日下午三点)。国内,上期所期货注册仓单减少149吨,现为8568吨。LME库存下降0吨,现为1710吨。长江有色锡1#的平均价为198000元/吨。上游云南40%锡精矿报收184250元/吨。

据调研国内20家锡冶炼厂(涉及精锡产能31万吨,总产能覆盖率97%)结果显示,2023年4月精锡产量为14435吨,环比减少0.8%,同比减少2.46%。2023年1-4月国内精锡产量累计54967吨,同比减少0.47%。

短期内沪锡预计将呈现震荡走势。

沪锡主力合约参考运行区间:190000-220000。海外LME-3M锡参考运行区间:23000美元-28000美元。

镍:

周四,LME镍库存降24吨,Cash/3M贴水扩大。价格方面,LME镍三月合约跌2.8%,沪镍主力合约涨0.12%。

国内基本面方面,周四现货价格报168600~176200元/吨,俄镍现货对06合约升水6400元/吨,金川镍现货升水11200元/吨。进出口方面,据测算,镍板进口窗口关闭,但长协进口交割量增加,短期价格下跌驱动下游补库增加但持续性有待观察。镍铁方面,印尼镍铁产量持续增长,现实需求边际回升但过剩预期再度发酵。

综合来看,原生镍市场基本面逐渐触底但关注海外衰退和国内弱复苏对边际过剩预期的纯镍市场影响。不锈钢需求方面,上周无锡佛山社会库存去库,现货和期货主力合约价格受需求走弱预期影响下跌,基差转为贴水。

短期关注国内产业链需求增量对价格支撑和供应增量消化,中期关注中国和印尼中间品和镍板新增产能释放进度。

预计沪镍主力合约宽幅震荡走势为主,运行区间参考160000~190000元/吨。