资金流向

8月14日收盘,玉米期货资金整体流出1.32亿元。

行情复盘

8月14日收盘,玉米期货主力合约收跌1.64%至2701.0元。

风险提示

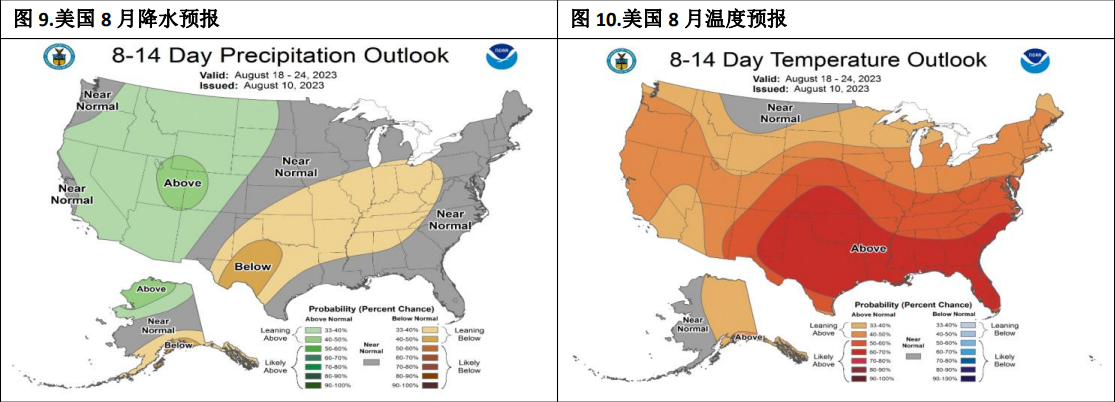

8月11日天气预报显示,未来两周玉米产区降水预报分化,东北和西北降水良好,中部预报偏少,温度从西北到东南地区普遍偏高,五大湖附近核心产区天气条件正常,中东部和南部产区高温少雨不利于玉米生长。

期货市场

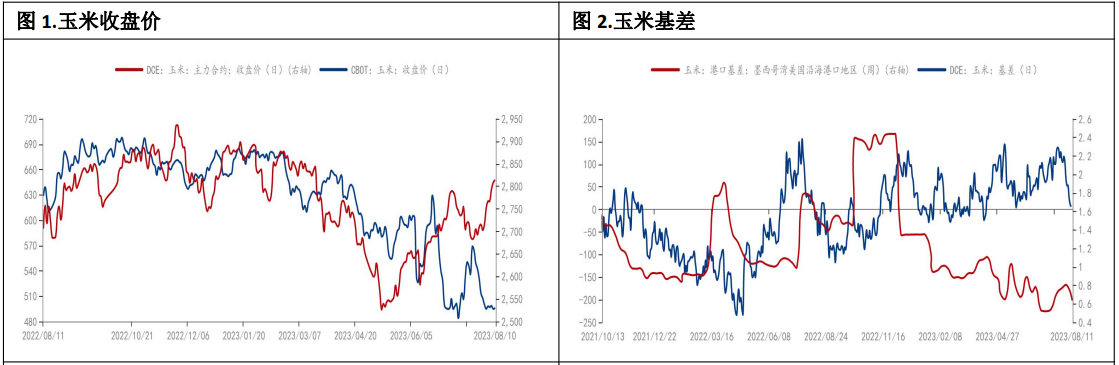

8月10日,连盘玉米收盘价2814元/吨,基差6元/吨;美玉米收盘价496美分/蒲式尔,美湾玉米基差(周度)0.64美分/蒲式尔,内外玉米基差环比走弱。

研报正文

【观点摘要】

旧作玉米库存低位去化背景下,上周饲用替代品也纷纷涨价,尽管小麦和定向稻谷价格上涨细分逻辑有所区别,但饲用大量替代玉米逻辑下,需求端替代品价格有较强支撑。此外,以山东深加工为代表的企业近期玉米收购情绪较强,提价意愿较为积极。所以,玉米旧作供应偏紧暂时无解,但目前新作长势总体良好,丰产预期暂时未出现分歧,预计玉米价格在新作上市前将继续在强现实和弱预期之间进行博弈。

价格方面,上周受换月影响,09合约多空纷纷减仓,11月合约先扬后抑,考虑到11月合约的定价周期,市场在强现实和弱预期之间震荡的概率大,所以一方面在旧作强现实逻辑下,内贸基差较为坚挺;另一方面在天气扰动逐渐退潮的情况下,压力也逐步增加,所以我们从价差角度对整套结构不悲观,从单边角度高位回落后预计进入震荡,短期下方空间在旧作强现实逻辑下暂时跌幅受限。

【一.行情回顾】

上周内外盘玉米走势延续分化,结构上内强外弱。美玉米价格受限于良好的降水和优良率的改善,价格低位震荡。国内玉米继续受环节低库存及糙米溢价成交影响,价格走势偏强。价格方面,截至8月10日收盘,美玉米累计跌幅约-0.4%,连盘玉米累计涨幅2.4%。基差方面,8月10日,连盘玉米收盘价2814元/吨,基差6元/吨;美玉米收盘价496美分/蒲式尔,美湾玉米基差(周度)0.64美分/蒲式尔,内外玉米基差环比走弱。

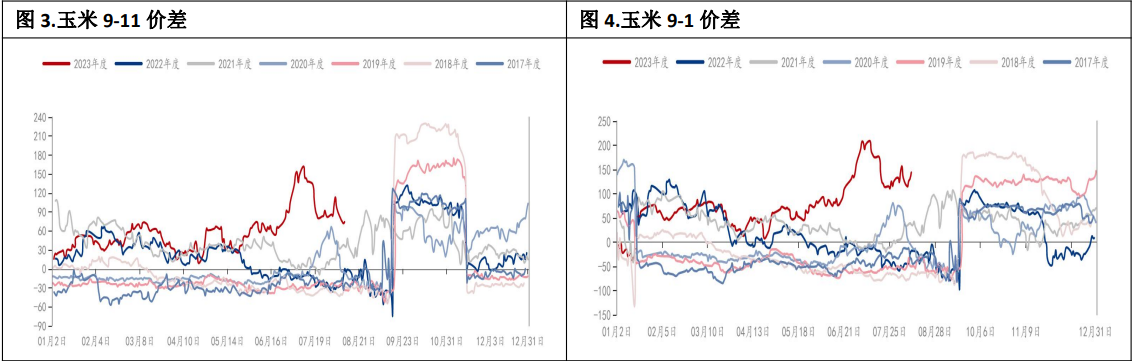

1)月间价差分化,正套策略表现一般

8月3日,玉米9-11价差缩至75元/吨,周内下跌38个点;9-1价差走扩至145元/吨,周内窄幅震荡。主要原因是主力合约换月,11月合约走强现实逻辑走强,9月合约减仓波动,9-11价差震荡走弱;反观9-1价差仍维持远月弱预期正套结构,但同样受换月影响,周内玉米正套策略总体表现不及预期。

2)淀粉-玉米价差窄幅震荡

截至8月10日,09合约为代表的淀粉-玉米价差335元/吨,01合约淀粉-玉米价差371元/吨,周内淀粉-玉米价差周内窄幅震荡,近月走势偏弱,远月粉米价差走势略反弹。

【二.基本面动态】

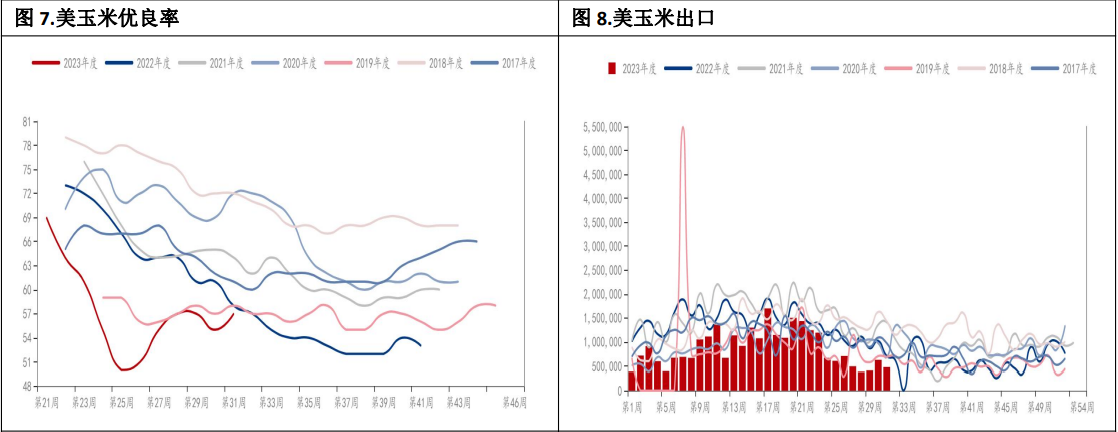

1)上周优良率回升,未来降水预报良好

优良率回升:8月第一周主产区降水良好,美玉米优良率回升2个点。截至2023年8月6日当周,美国玉米优良率为57%,高于市场预期的56%,前一周为55%,上年同期为58%。截至当周,美国玉米吐丝率为93%,上一周为84%,上年同期为89%,五年均值为91%。截至当周,美国玉米蜡熟率为47%,上一周为29%,上年同期为42%,五年均值为46%。截至当周,美国玉米凹损率为8%,上年同期为6%,五年均值为8%。

出口改善:①净销售:截至8月3日当周,22/23年美玉米净出口15万吨,前一周10.8万吨;23/24年美玉米净出口75.8万吨,前一周34.9万吨。22/23年美玉米累计出口4032万吨,较去年哦同期6085万吨下降34%。②装船:当周美玉米装船47.8万吨,前一周62.5万吨。③对华销售装船:当周新旧作对华均无出口和装船,累计对华出口758万吨,累计对华装船740万吨,旧作对华未装船17.8万吨,新作对华未装船27.2万吨。

天气良好:8月11日天气预报显示,未来两周玉米产区降水预报分化,东北和西北降水良好,中部预报偏少,温度从西北到东南地区普遍偏高,五大湖附近核心产区天气条件正常,中东部和南部产区高温少雨不利于玉米生长。

2)巴西二茬玉米收割出口加速,但仍慢于往年同期

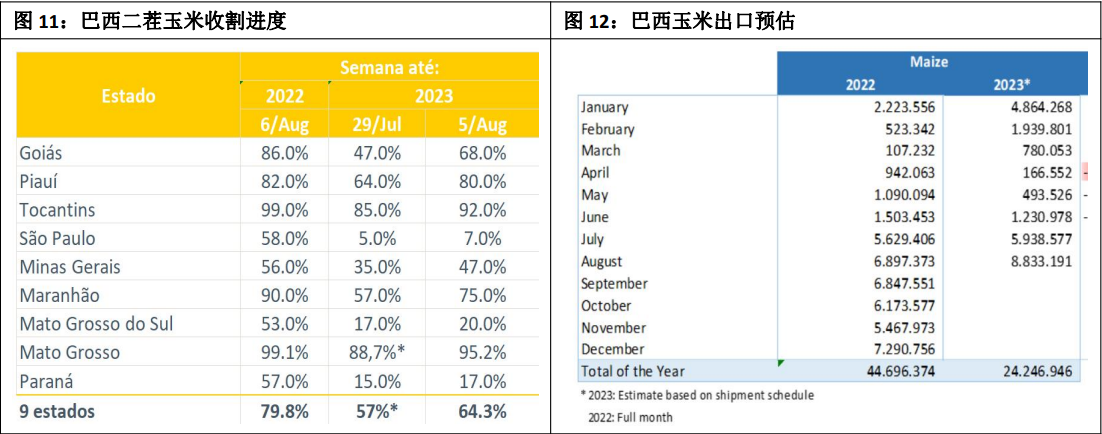

上市进度偏慢:截至8月5日,巴西二茬玉米收割进度64.3%,上周57%,去年同期79.8%,同比落后2周左右。第31周,巴西Anec预估,8月巴西玉米出口883万吨,较去年同期预估增加194万吨,巴西玉米出口进入传统旺季。

成本优势下降:8月11日,9月交货巴西玉米理论完税价2215元/吨,美湾2177元/吨,单吨差38元左右,内贸玉米广东港口2930元/吨,进口玉米报价仍具有明显价格优势,但美玉米大幅下跌后对国内到港成本差距缩小。

3)陈化稻谷溢价成交,玉米库存延续去化

上周陈化稻谷定向继续投放市场,从市场消息来看,成交依旧良好。周内玉米基本面变化不大,环节库存延续去化格局,山东玉米深加工收购积极,饲料企业玉米表观库存略低于去年同期。具体来看:

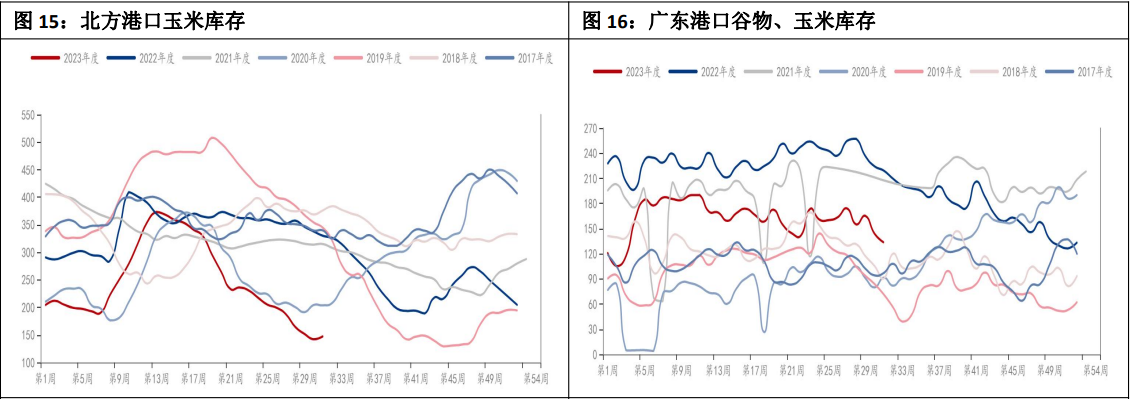

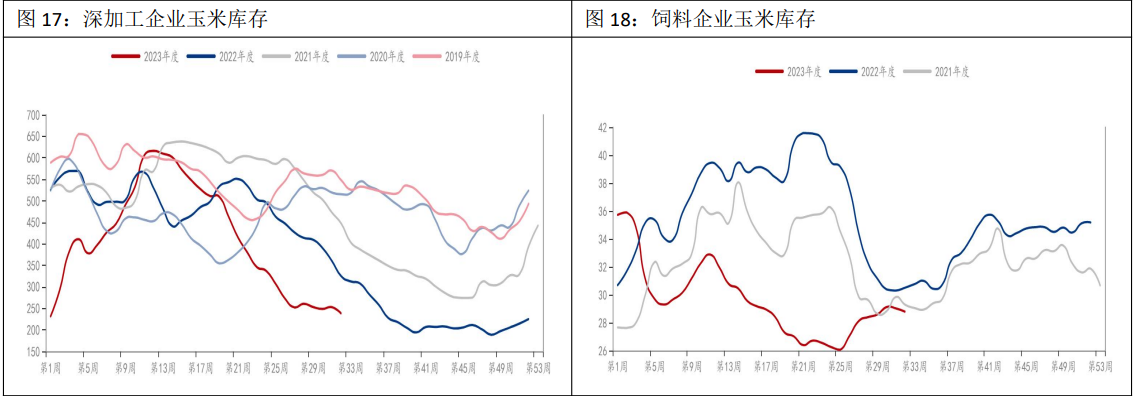

库存延续去化:截至8月4日,北方港口玉米库存147.6万吨,较上周增加5.5万吨,较去年同期329.9万吨下降182.3万吨;广东港口内外贸玉米库存56万吨,较上周下降约2.9万吨。广东港口谷物和玉米库存合计133.5万吨,较上周下降约10.4万吨,较去年同期减少约85.7万吨,减幅达39%。截至第32周,主要深加工玉米库存237.7万吨,周环比减少15万吨,较去年同期324.8万吨减少约87万吨,减幅约27%。截至8月11日,饲料企业玉米平均库存28.78天,上周29.02天,去年同期30.51天。

糙米定向溢价成交:据悉10号定向稻谷成交情况良好,从市场消息来看,本次依旧延续溢价成交。黑龙江西部地区本次拍卖成交10.5万吨,平均溢价:90元/吨.黑龙江中部地区本次拍卖成交:2.7万吨,平均溢价:90元/吨.黑龙江东部地区本次拍卖成交:127.9万吨,基本无溢价.本次西部流拍数量:19.13万吨,基本流拍为一等粮.安徽合计拍卖202554吨,无流拍,溢价195.57元/吨;河南溢价138元/吨,糙米成交总体良好。

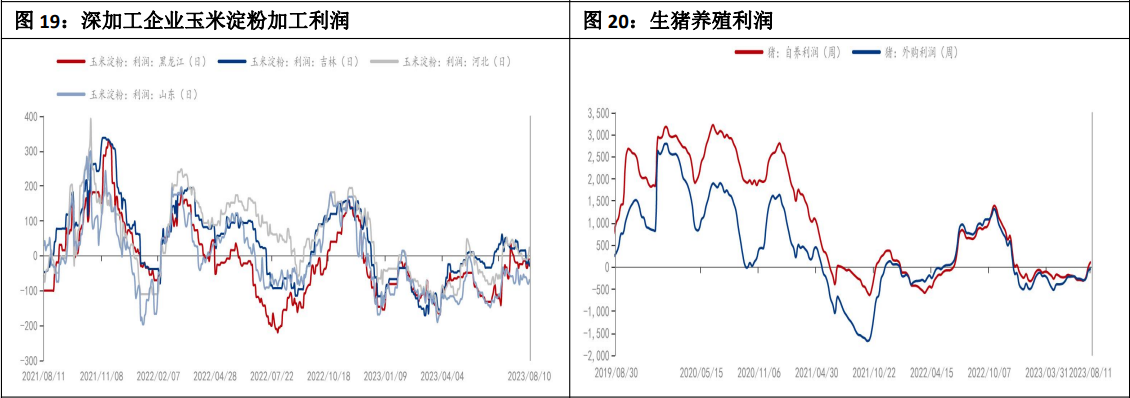

生猪利润有所改善:①截至8月11日当周,外购仔猪养殖利润亏44元/头,自繁自养利润114元/头,生猪价格反弹,致生猪养殖特别是自繁自养利润明显改善。②截至8月3日,黑龙江/吉林/河北/山东玉米淀粉加工利润分别为-10/-30/25/-68元/吨,周内在盈亏平衡线附近震荡。

【三.行情展望】

旧作玉米库存低位去化背景下,上周饲用替代品也纷纷涨价,尽管小麦和定向稻谷价格上涨细分逻辑有所区别,但饲用大量替代玉米逻辑下,需求端替代品价格有较强支撑。此外,以山东深加工为代表的企业近期玉米收购情绪较强,提价意愿较为积极。所以,玉米旧作供应偏紧暂时无解,但目前新作长势总体良好,丰产预期暂时未出现分歧,预计玉米价格在新作上市前将继续在强现实和弱预期之间进行博弈。

价格方面,上周受换月影响,09合约多空纷纷减仓,11月合约先扬后抑,考虑到11月合约的定价周期,市场在强现实和弱预期之间震荡的概率大,所以一方面在旧作强现实逻辑下,内贸基差较为坚挺;另一方面在天气扰动逐渐退潮的情况下,压力也逐步增加,所以我们从价差角度对整套结构不悲观,从单边角度高位回落后预计进入震荡,短期下方空间在旧作强现实逻辑下暂时跌幅受限。

除此之外,本月仍需留意政策和地缘局势的超预期变化。7月以俄乌冲突引发的地缘局势的不稳定性再次出现,这是除天气外更难预判的影响因子,一旦战争混乱度再次回归,以小麦和能源为代表的俄罗斯本土资源品的供应稳定性或下降,价格又上行风险;反之,如果双方和谈,则谷物价格大概率承压。