行情复盘

1月8日,棉花期货主力合约收跌0.83%至15500.0元。

资金流向

1月8日收盘,棉花期货资金整体-15099手至633875手。

背景分析

从基本面来看,供应端仍然宽松,海外溯源订单和下游季节性补库短期支撑纱价企稳,力度和持续性有待观察,需求端负反馈有所缓解但缺乏可持续增量预期,棉纱去库进程或是行情实质性转向的关键。

后市展望

从期限结构来看,月差结构的转换可能预示着郑棉熊市行情的尾声,高持仓孕育着新一轮高波动。综上所述,郑棉上有套保压力,下有刚需支撑,预计维持区间震荡,此时入场套保以及盘面采购推荐配套期权进行操作。

研报正文

现货:

截至 1 月 4 日,国内 3128 皮棉均价 16634 元/吨,周环比上涨 0.33%。其中新疆市场 3128B 新疆机采棉 16100-16250 元/吨,手采棉 16300-16350 元/吨。

内地市场 3128B 新疆机采棉 16650-16800 元/吨,手采棉 16900- 17000 元/吨。郑棉期货偏强震荡,贸易商基差报价稳定,新棉加工进入后期,轧花厂日度加工量减少,棉花现货端供应充足,下游短暂回暖提振盘面,持续性有待观察。短期棉花价格延续偏强震荡走势。

截至 12 月 28 日,港口美棉 M1-1/8 清关人民币价格报 17250 元/吨,周度涨 0.9%,市场成交略有增量。当前青岛港 2023 年巴西棉 M1-1/8 报价 16350-16450 元/吨,美金报价 89-90 美分/磅;2022 年美棉 GC31-3-37 报价 17450-17550 元/吨,美金报价 95.5-96.5 美分/磅;2023 年澳棉 SM1- 5/32 报价 17550-17650 元/吨,美金报价 94-95.5 美分/磅。

年底纺企备货情绪回暖,叠加进口棉美金价格优势出现,部分手握配额的规模以上纺织厂对港口保税棉、即期棉的采购态度回暖;港口一口价人民币资源挺价意愿也出现,整体下来,进口棉行情稍有好转。

分析:

棉纱库存出现去化迹象,对纱价形成一定支撑。由于节前备货行情,据 TTEB,12 月纯棉纱市场成交量较 11 月有明显好转,棉纱价格也有所上涨,但棉纱即期利润情况依旧大幅亏损,上半月纺企开机仍有惯性下滑,下半月随着库存的去化,部分纺企重新启动,尤其是生产紧密纺 40- 60 支棉纱的纺企,现金流基本可做平;12 月纯棉纱厂开机率继续下滑,纯棉纱产量继续下降,转产非棉品种的现象较为普遍;12 月市场需求边际改善,纯棉纱库存开始去化、出现拐点,12 月底棉纱期末库存下降至 126.6 万吨,较 11 月底减少 4.9 万吨。

去年四季度进口放量冲抵国内减产,新年度国内供需平衡表预计持平或趋松。根据中国棉花协会预估,2023/24 年度中国棉花产量 586 万吨,同比减少 76 万吨;进口量 170 万吨,同比增加 28 万吨,消费量 790 万吨,同比增加 30 万吨。

可以看出,进口量部分冲抵了国内减产的影响。当前内外价差再次倒挂,参考近五年进口规律,1-8 月月均进口量低位区间介于 12-15 万吨之间,如果按照该区间推算,则 2023/24 年度进口量或介于 200-220 万吨之间,同比增加 57-77 万吨,冲抵效果更加明显。考虑到国内消费量或仍有 10-20 万吨的下调空间,预计 2023/24 年度的供需平衡表同比维持平衡或略为宽松。

USDA 预估数据与纺织诸国统计数据出入较大,全球消费衰退计价尚未结束。2023 年,包括巴基斯坦在内的东南亚主要纺织出口国的棉纺织品及服装销售持续低迷,四季度以来工厂减停产现象普遍,纺企采购较为谨慎。

根据印度商工部统计,2023 年 1-10 月,印度服装出口金额共计 55.75 亿美元,同比下降 20%。据越南统计局统计,2023 年 1-11 月越南纺织品服装出口金额 304 亿美元,同比下降 13%。

而 USDA 对于印度及东南亚纺织诸国的棉花消费均维持乐观预期,这与上述国家的统计数据明显冲突,不排除存在高估的可能。USDA 12 月报告预估 2023/24 年度印度消费量 523 万吨(同比+2%),巴基斯坦消费量 218 万吨(同比+15%),越南消费量 146 万吨(同比+4%),孟加拉国消费量 170 万吨(同比+1%)。

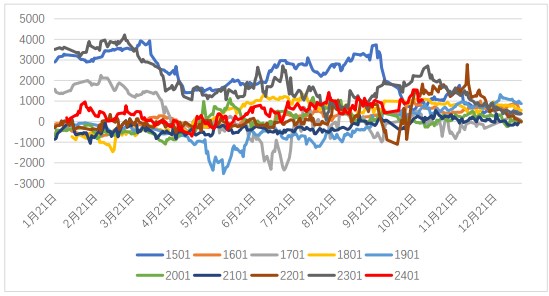

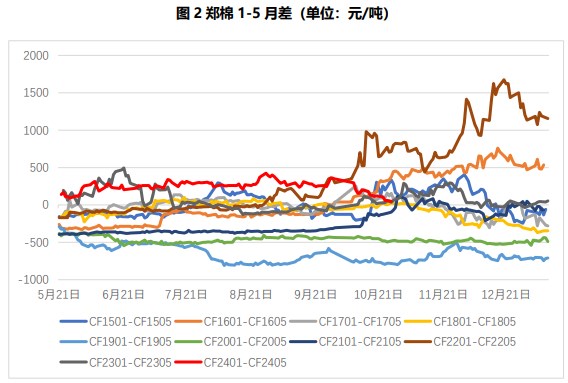

郑棉期限结构转向 Contango,有利于收紧市场上棉花现货流动性。从月差结构来看,临近交割月,郑棉月差结构转向远月升水的 Contango 结构,一定程度表明郑棉熊市行情接近尾声。

Contango 结构有利于棉花库存流向期货交割库,对现货流动性形成收紧的效果。目前期货仓单的迅速增长证实了该过程的发生,截至 12 月 27 日,郑棉仓单及有效预报合计数量达 12926 张,12 月以来日均增长约 450 张,增速较快。

从基本面来看,供应端仍然宽松,海外溯源订单和下游季节性补库短期支撑纱价企稳,力度和持续性有待观察,需求端负反馈有所缓解但缺乏可持续增量预期,棉纱去库进程或是行情实质性转向的关键;

从期限结构来看,月差结构的转换可能预示着郑棉熊市行情的尾声,高持仓孕育着新一轮高波动。综上所述,郑棉上有套保压力,下有刚需支撑,预计维持区间震荡,此时入场套保以及盘面采购推荐配套期权进行操作。