行情复盘

8月2日,玉米期货主力合约收涨0.52%至2684元。

主力持仓

8月2日,玉米期货主力持仓呈现多空双减局面。

现货市场

2022年7月份国内各地现货价格整体呈震荡下跌走势。其中,长春从月初2700元/吨跌至2640元/吨,下跌60元/吨。

背景分析

市场收购谨慎,在收主体较少,近期玉米集港主要为大企业自有货物到港,装船需求逐渐增多,港口库存加速下降。受期货影响,蛇口港月底报价挺价心态增强。

研报正文

一、期现行情回顾

期货市场:2022年7月玉米主力合约先震荡下跌,后恢复,再持续行下跌,月末反弹收尾。自月初起开始震荡下跌,跌破2600元/吨,并下探至9个月以来低点,最后一周低位反弹。

截止2022年7月29日,月内最高价结算价2743元/吨,最低价结算价2577元/吨,2022年7月29日主力合约结算价2666元/吨,较2022年6月30日2792元/吨跌126元/吨,跌幅4.51%。

2022年7月玉米淀粉主力合约与玉米走势相似,截止2022年7月29日,月内最高价结算价3139元/吨,最低价结算价2935元/吨,2022年7月29日主力合约结算价3066元/吨,较2022年6月30日3170元/吨跌104元/吨,跌幅3.28%。

现货市场:2022年7月份国内各地现货价格整体呈震荡下跌走势。其中,长春从月初2700元/吨跌至2640元/吨,下跌60元/吨。

潍坊从2955元/吨下跌至2865元/吨,稍有回升后震荡下跌至2845元/吨收尾。鲅鱼圈从月初2830元/吨跌至2700元/吨,锦州港从月初2840元/吨跌至2700元/吨。

广东港初始震荡,后下跌,月末有反弹,从月初2850元/吨跌至月内低点2730元/吨,最终反弹至2760元/吨。

市场收购谨慎,在收主体较少,近期玉米集港主要为大企业自有货物到港,装船需求逐渐增多,港口库存加速下降。受期货影响,蛇口港月底报价挺价心态增强。

二、玉米基本面分析

1.中储粮玉米竞价交易情况

2022年7月1日-29日中储粮网共进91场玉米竞价交易,其中玉米竞价采购交易1场,计划采购数量13,500吨,实际成交数量13,500吨,成交率100%。玉米竞价销售交易50场,计划销售数量553,971吨,实际成交数量98,699吨,成交率17.82%。

一次性储备玉米购销双向竞价交易7场,计划交易数量114,378吨,实际成交数量114,378吨,成交率100%。

竞价销售转基因进口玉米4场,计划销售数量105,575吨,实际成交数量67,646吨,成交率64.07%。一次性储备玉米竞价销售交易27场,计划销售数量700,846吨,实际成交数量102,013吨,成交率14.56%。

一次性储备玉米竞价采购1场,计划销售数量9,000吨,实际成交数量9,000吨,成交率100%。竞价销售非转基因进口玉米1场,计划销售数量594吨,实际成交数量594吨,成交率100%。

此外市场有消息称中储粮吉林公司将增加储备收购玉米,就是为了稳定当前价格。

2.宏观担忧情绪缓和,优良率下跌引发产量担忧

海关数据显示,2022年6月份玉米进口量为220.68万吨,较前月环比增加6.1%,较去年同期同比减少38.21%。今年1至6月份玉米累计进口量为1359万吨,较前月环比增加19.32%,较去年同期同比减少11.18%。

其中6月份进口美国玉米206.42万吨,较前月环比增加8.48%,较去年同期同比减少4.7%,进口乌克兰玉米8.68万吨,较前月环比减少31.48%,较去年同期同比减少93.87%。乌克兰重启黑海港口谷物协议执行情况尚未可知,地缘冲突随时都可能对出口协议造成突变。

乌克兰进口玉米的减少,以美玉米作为补给,所以美玉米近阶段进口占比明显扩大。此外国内也计划增加从俄罗斯以及巴西进口的玉米量,目前尚未体现规模,主要从情绪上影响价格。

美国农业部数据显示,截至7月21日当周美国2021/2022年度对中国玉米净销售3,990吨,前一周为-7,555吨,2022/2023年度对中国玉米净销售0万吨,前一周为66,500万吨;美国2021/2022年度对中国玉米累计销售1471.56万吨,前一周为1471.16万吨。

美国2021/2022年度对中国玉米出口装船20.79万吨,前一周为45.57万吨;美国2021/2022年度对中国玉米累计装船1289.51万吨,前一周为1268.71万吨;美国2021/2022年度对中国玉米未装船为182.05万吨,前一周为202.45万吨。

2022/2023年度对中国玉米未装船为296.1万吨,前一周为296.1万吨。美国农业部发布的全国作物进展周报显示,美国玉米优良率超预期下跌。

在占到全国玉米播种面积92%的18个州,截至7月24日(周日),美国玉米吐丝率62%,上周37%,去年同期76%,五年均值70%。玉米进入糊熟期的比例为13%,上周6%,去年同期17%,五年同期均值15%。

玉米优良率为61%,一周前为64%,去年同期64%。其中优13%,良48%,一般25%,差10%,劣4%。上周优13%,良51%,一般25%,差8%,劣3%。

7月28日,美联储加息75个基点,符合市场预期。美联储主席鲍威尔表示,美联储将在每次利率会议上逐次就货币政策做出决定,避免发表具体的指引。

对9月会议下一步行动保持开放,将视经济数据而定。随着利率的提高,放缓加息步伐也可能是合适的,尚未就何时放慢加息做出决定。

市场视鲍威尔讲话偏鸽派,美元指数走低,宏观经济衰退情绪有所减弱,大宗商品整体反弹。叠加美玉米主产区天气炒作持续,优良率超预期下跌,引发市场对产量的担忧,连盘玉米随大盘地位反弹。

3.小麦市场偏弱,陈化稻谷性价比较高

2022年4月共进行2场次政策性小麦拍卖,分别于4月6日及4月13日,计划竞拍销量总计1,104,298吨,竞拍成交量1,059,091吨,成交率分别为95.38%,96.44%。

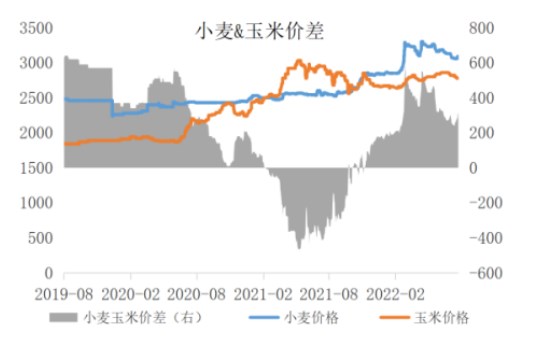

随后政策性小麦拍卖停止,目前临储小麦余量3500多万吨。本月小麦玉米价差呈现“N”型走势,先由270元/吨扩至300元/吨,随后迅速缩至240元/吨,下旬逐步回升至310元/吨。

玉米现货价格持续走低,月内跌80元/吨,小麦也以跌为主,由3130元/吨跌至3060元/吨后反弹至3090元/吨。小麦潮粮售卖结束,面粉企业需要逢低储存部分小麦,加上价格较低没有上量,因此上调收购价格来刺激上量,但需求仍没有什么起色。

2022年6月份我国小麦进口510,458吨,较5月份环比减少23.49%,较2021年6月同比减少32.08%。2022年1-6月累计进口490.66万吨,较去年同期同比减少8.17%。

国内陈化稻谷持续拍卖,今年累计拍卖近2300万吨,北方稻谷的饲用优势相对较大,南方目前也低于进口玉米价格,因此陈化稻谷在饲料中对玉米的替代性较高。

4.猪价强势上行,养殖利润表现良好

2022年6月份能繁母猪存栏为4277万头,环比增加85万头,增幅2.03%,同比减少287万头,减幅6.29%。2022年7月猪价突破20元/千克,最高超23元/千克后,下旬有些许回调。

养殖利润本月转亏为盈,且大步前进,月底稍有回落。截止7月29日第30周能繁母猪养殖利润-479.3元/头,较5月底-36.79元/头增加516.09元/头,第28周养殖利润达阶段性高峰660元/头。

外购仔猪养殖利润689.56元/头,较6月底172.49元/头增加517.07元/头,第28周养殖利润达阶段性高峰871.45元/头。猪价强势上行,促进补栏积极性。

不论能繁母猪还是外购仔猪,养殖利润都出现大幅上涨,良好的养殖利润将导致企业更加倾向继续补栏母猪。

饲用稻谷持续投放,饲料企业签单采购意向高,加上糙米及小麦等替代品,玉米需求度有所降低。此外,自进入6月份,不少南方的饲料企业针对玉米进行降库存的动作,7月饲料企业库继续保持下滑趋势。全国饲料企业7月库存30.3万吨,较6月34.41万吨环比减少11.95%,较去年同期增加0.48%。

5.加工利润至盈亏线以下,开机率明显下降

截止7月29日第30周山东27家深加工企业玉米库存52.6万吨,月环比减少2.8万吨,降幅5.05%,同比减少1.3万吨,降幅2.41%;全国96家深加工企业玉米库存390.5万吨,月环比减少18.9万吨,降幅4.62%,同比减少112.4万吨,降幅22.35%。

玉米库存高位,采购需求疲软。截至7月27日当周,全国主要126家玉米深加工企业共消费玉米88.9万吨,较前一周减少4.0万吨;与去年同比增加3.8万吨,增幅4.44%。

其中玉米淀粉加工企业消费占比55.35%,共消化49.2万吨,较前一周减少3.9万吨;玉米酒精企业消费占比27.59%,消化24.5万吨,较前一周减少0.9万吨;氨基酸企业占比17.06%,消化15.2万吨,较前一周增加0.8万吨。

本月深加工企业开机率明显下降,全国均开机率降至50%以下。因深加工产品销售情况不佳,工厂趁此传统检修月关机检修,开机率受到直接影响。加工利润持续走低,许多地区已处于盈亏线以下,并继续下探。

三、市场分析与总结

供给方面:美国玉米产区出现持续性大面积高温干旱天气,并在短期内未有明显改善预报,美农报告显示优良率超预期下跌。乌克兰重启黑海港口谷物协议执行情况尚未可知,地缘冲突随时都可能对出口协议造成突变。

此外国内也计划增加从俄罗斯以及巴西进口的玉米量,目前尚未体现规模,主要从情绪上影响价格。美联储加息75个基点,符合市场预期。

鲍威尔表示随着利率的提高,放缓加息步伐也可能是合适的,尚未就何时放慢加息做出决定。市场视鲍威尔讲话偏鸽派,美元指数走低,宏观经济衰退情绪有所减弱。

北方陈化稻谷的饲用优势相对较大,南方目前也低于进口玉米价格,因此拍卖的陈化稻谷在饲料中对玉米的替代性较高。

需求方面:猪价强势上行,促进补栏积极性,良好的养殖利润将导致企业更加倾向继续补栏母猪。饲用稻谷持续投放,加上糙米及小麦等替代品,玉米需求度有所降低。

此外,自进入6月份,不少南方的饲料企业针对玉米进行降库存的动作,7月饲料企业库继续保持下滑趋势。本月深加工企业开机率明显下降,全国均开机率降至50%以下。

因深加工产品销售情况不佳,工厂趁此传统检修月关机检修,开机率受到直接影响。加工利润持续走低,许多地区已处于盈亏线以下,并继续下探,玉米需求持续惨淡。

观点小结:短期内,连盘玉米主要受美玉米影响反弹,预计幅度有限。后期运行方向主要将受宏观导向、产区天气变化以及需求改善影响。