主力持仓

据统计玉米期货主力持仓呈现多空双减局面。

操作建议

短线操作关注5、7月合约2750支撑的有效性。

期货市场

周四,玉米2305合约下探区间下沿支撑,7月合约期价向12月中旬的价格低位靠拢。玉米市场的弱势表现与近期市场中利空情绪蔓延相互呼应,在进口叠加的情况下,价格考验区间下沿支撑的有效性。

背景分析

现货市场方面,在玉米期价下跌的利空因素拖累之下,产区玉米收购报价纷纷下调,东北、华北玉米报价下跌,销区市场看空情绪蔓延。国内市场中,小麦下跌,中国从俄罗斯进口谷物预期增加,以上利空因素叠加,国内豆粕、玉米等饲料原料价格联动下行。

研报正文

一、研究观点

玉米:

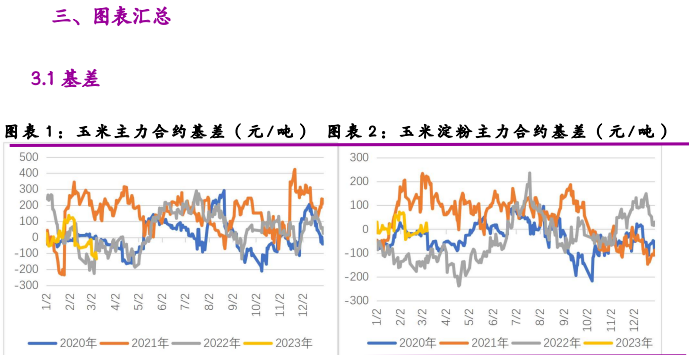

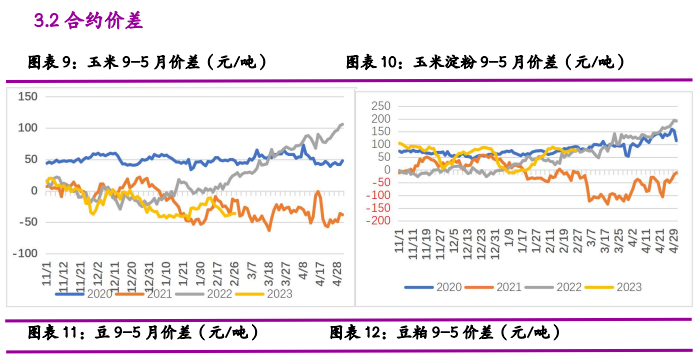

近期,国际商品市场关注热点集中在宏观层面。商品市场跟随美联储公布货币政策会议的结果波动,周三因美联储宣布加息25个基点,谷物市场延续偏弱表现。同时,黑海谷物外运协议延长缓解了供应方面的担忧,CBOT美玉米期价收跌,国际谷物市场价格区间下移,这对国内谷物市场带来一定压力。

现货市场方面,在玉米期价下跌的利空因素拖累之下,产区玉米收购报价纷纷下调,东北、华北玉米报价下跌,销区市场看空情绪蔓延。国内市场中,小麦下跌,中国从俄罗斯进口谷物预期增加,以上利空因素叠加,国内豆粕、玉米等饲料原料价格联动下行。

周四,玉米2305合约下探区间下沿支撑,7月合约期价向12月中旬的价格低位靠拢。玉米市场的弱势表现与近期市场中利空情绪蔓延相互呼应,在进口叠加的情况下,价格考验区间下沿支撑的有效性。

短线操作关注5、7月合约2750支撑的有效性,若2750-2900元的区间跌破,中期跌幅还将继续扩大。

观点:震荡

豆粕:

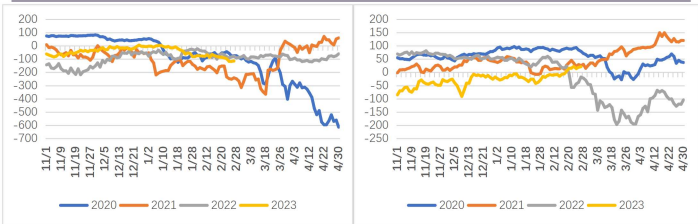

周四,CBOT大豆下跌,因多头平仓。布交所和奥交所维持阿根廷大豆产量预估,并预期阿根廷大豆进口将增加。美豆出口检验和出口销售数据低迷,也打压市场。

国内方面,豆粕期货偏弱运行,现货跟随走低。养殖价格低迷,饲料企业采购积极性差,豆粕现货成交低迷。

目前豆粕表观消费量尚可,因下游库存低和油厂开工率增加。豆粕单边和基差仍将偏弱运行。操作上,日内为主。

观点:震荡

油脂:

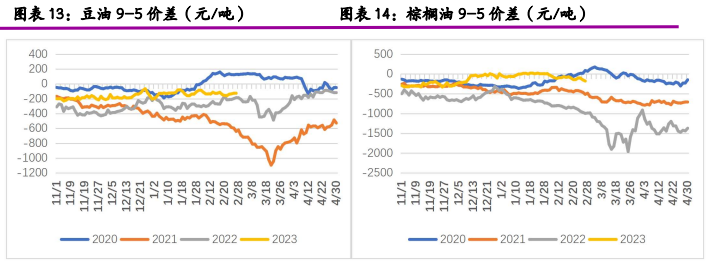

周四,BMD棕榈油跌至五个月低点,跟随周边市场走低。宏观风险不散,资金参与谨慎,多头选择离场。高频数据显示,马棕油3月1-20日产量环比减少24%。船运数据显示,马棕油3月1-20日出口环比增加19.8%-29.8%。国内方面,油脂加速下行。

国内豆油、棕榈油和菜籽油等库存均小幅下降。油脂表观消费量改善,但终端成交依然低迷,棕榈油基差上行,豆油和菜籽油基差走弱。预计三大油脂期价单边偏弱震荡。

观点:震荡

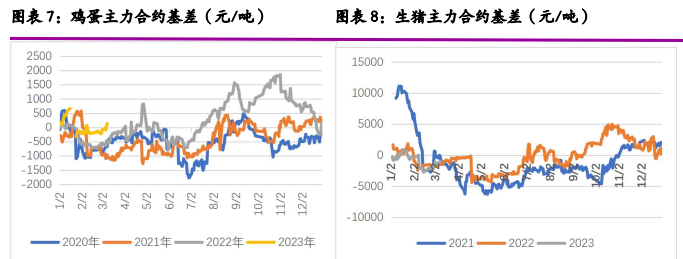

生猪:

周四,生猪5月合约弱势延续,现货市场疲软及周边市场的弱势情绪拖累市场运行。河南生猪报价14.8-15.3元/公斤,报价小跌。猪价疲软令饲料消费淡季更淡。每年的2-4月均是饲料消费淡季,今年随着生猪价格疲软,饲料消费淡季更淡。养殖行业调研数据反馈,2023年2月山东地区饲料销售总量环比下降20-30%。

3月以来饲料企业纷纷下调饲料价格,但饲料销售依然不理想,反映肉价低迷、养殖亏损背景下,养殖户采购饲料积极性差。

展望后市,根据国家公布的能繁母猪存栏数据推算,2023年3-10月商品猪出栏量仍维持高位,预计2023年2季度猪价上涨乏力,生猪养殖亏损限制上市公司规模扩张,饲料行业2季度产品销售也面临竞争压力。缺乏需求刺激,饲料企业对原料采购不积极,打压市场。

操作策略方面,生猪5月合约2023年2月价格低点对短期猪价带来支撑性影响,猪价急跌之后,技术性反弹成为市场短期关注因素,中期策略延续猪价二次探底结束后的阶段性上行预期。

观点:震荡

鸡蛋:

周四,鸡蛋现货小幅回调,期货延续走弱。2305合约跌破此前震荡区间,日收跌1.97%,报收4270元/500千克;2309合约延续下行趋势不变,日收跌1.12%,报收4323元/500千克。

据数据显示,昨日全国鸡蛋价格4.88元/斤,环比跌0.02元/斤。其中,宁津粉壳蛋4.9元/斤,环比持平,黑山市场褐壳蛋4.6元/斤,环比跌0.1元/斤;销区中,浦西褐壳蛋5.02元/斤,广州市场褐壳蛋4.93元/斤,环比持平。

目前养殖单位顺势出货,货源稳定,部分市场走货较前期放缓,蛋价小幅回调。再未来供应增加的预期背景下,中长期维持偏空思路。

考虑到鸡蛋2309合约延续下行,短期在现货价格的支撑作用下,警惕反弹可能。后市继续关注需求变化,以及鸡蛋现货价格和市场情绪。

观点:震荡

二、市场信息

本周新闻要讯:

1.据报告显示,预计巴西3月大豆出口量为1538.8万吨,高于此前一周预测的1489.3万吨;豆粕出口量为178.7万吨,低于此前预测的209.1万吨;玉米出口量为898632吨,高于此前预测的845063吨。小麦出口量为727815吨,低于此前预测的728594吨。

2.交通运输部发布2022年水路运输市场发展情况和2023年市场展望。其中提到,预计沿海集装箱运输需求将保持稳定增长,预计2023年集装箱运输市场运价可能呈现下降,但降幅趋缓。

3.据资讯,3月中旬出现的雨雪降温风沙天气,对新疆部分地区冬小麦返青后生长、春麦播种、林果开花授粉、畜牧业生产及设施农业有不利影响。

4.据相关草案显示,欧盟委员会起草了一份计划,允许销售只使用合成燃料的内燃机新车,以试图解决欧盟与德国在有关欧盟计划从2035年起逐步淘汰内燃机汽车方面的争端。

5.美国农业部(USDA)公布数据,民间出口商报告对中国出口销售13.6万吨玉米,于2022/2023年度交货。美国玉米的市场年度始于9月1日。