行情复盘

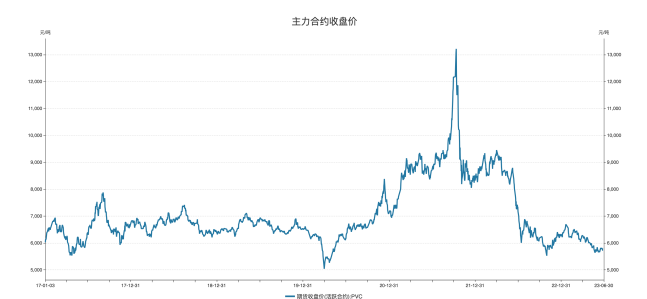

7月5日收盘,PVC期货主力合约收跌0.76%至5780.0元。

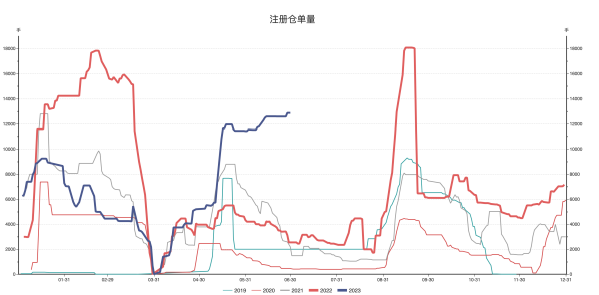

持仓量变化

7月5日收盘,PVC期货持仓量:+34922手至927443手。

现货市场

本周外采电石PVC企业单产品亏损略有增加。山东地区PVC盈利-624.3元/吨,较上期减少35.3元/吨;内蒙地区PVC盈利-363/吨,较上期减少5元/吨。本周进口VCM的乙烯法企业毛利略增。华东进口VCM企业利润52元/吨,较上期增加21元/吨。

风险提示

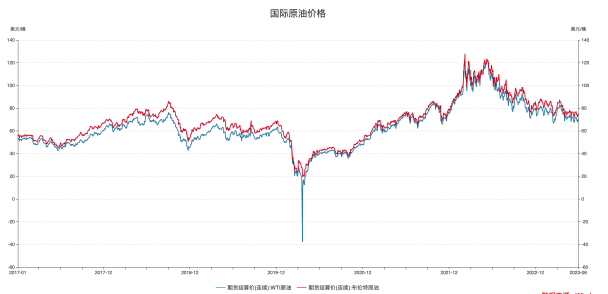

本周石油市场供给和需求仍在相互博弈,导致国际油价先跌后涨,幅度有限,持续波动。供给方面受到美国原油库存骤降、俄罗斯局势短暂不稳定以及产油国减产影响,需求方面由于市场加息预期仍然存在,对经济的担忧打压市场气氛。

研报正文

【供应】

开工率:本周国内PVC行业开工负荷率有所提升,本周PVC整体开工负荷率70.24%,环比提升2.34个百分点。

产量本周产量41.403万吨,环比增加1.379万吨。

【需求】

下游开工:本周PVC下游制品企业开工负荷变化不大。本周下游制品企业后续订单情况未见改善,终端需求仍然不佳。多数下游企业开工较前期变化不大,部分根据自身订单及生产任务略有提升或下降,整体变化幅度有限。下游制品企业多数有一定原料库存及成品库存,目前采购原料积极性不高,仅低价适当刚需补货。

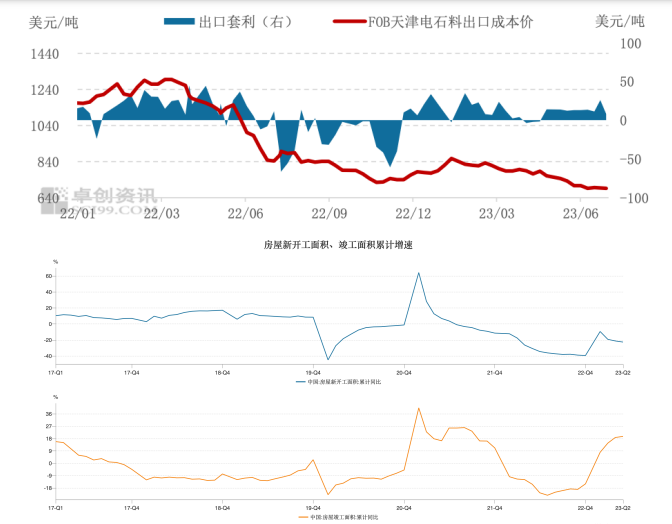

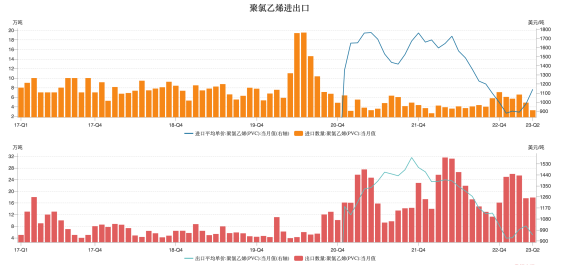

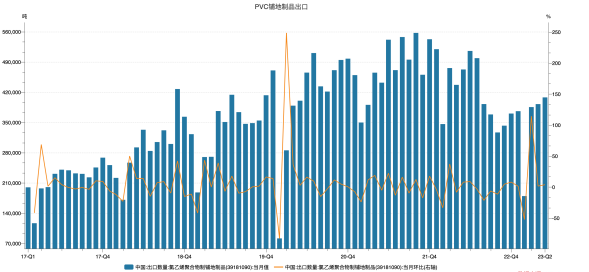

出口:本周国内电石法PVC出口报价下调,理论出口套利窗口保持小幅打开状态,出口接单有限。本周电石法PVC出口报价下跌,截至6月29日,电石法FOB天津出口报价在690-710美元/吨,成交价格评估主流在700美元/吨左右,天津市场5型电石料价格5525元/吨,折合FOB天津的成本价692美元/吨,电石法企业理论出口套利窗口打开,但国外客户采购积极性不高,本周电石法PVC企业接单不佳。

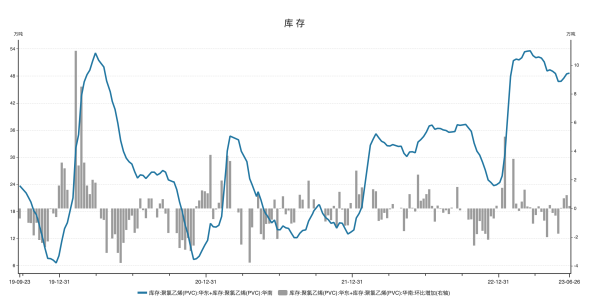

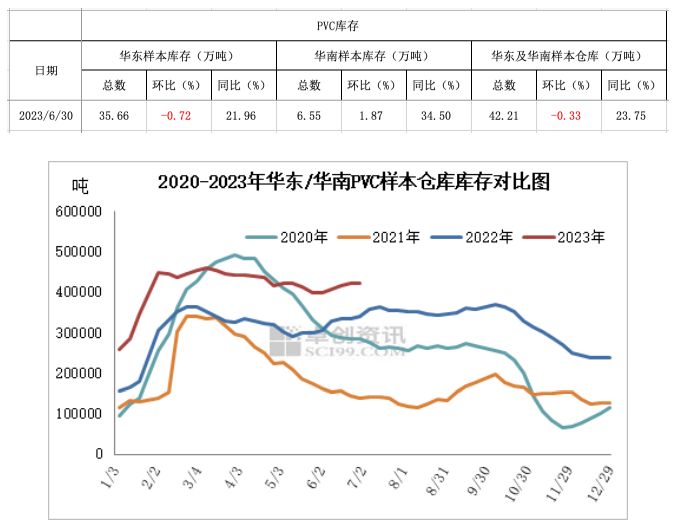

【库存】

本周PVC企业开工负荷率略提升,供应量环比上周增加,但前两周低开工影响到华东及华南到货情况,本周华东略去库,华南略累库,华东及华南总库存略降。截至6月30日华东样本库存35.66万吨,较上一期减少0.72%,同比增21.96%,华南样本库存6.55万吨,较上一期增加1.87%,同比增34.50%。华东及华南样本仓库总库存42.21万吨,较上一期减少0.33%同比增23.75%。

【成本】

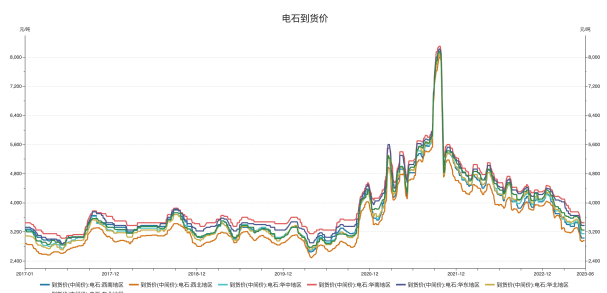

电石:端午节假期至今电石价格重心维持稳定,伴随个别价格灵活。电石供需呈现区域性差异,开工增减并存,下游PVC提升采购量及新的检修现象也均有存在,整体导致市场货源分布不均衡。乌海及周边地区因周边需求略降,叠加产量较为充足,部分出货不好,量大价格显灵活,但基准价格重心未动,其余区域电石厂出货基本正常,维持稳价观望为主;下游PVC企业电石到货状况不一,较上周无大的变化,所以维持价格重心稳定。随着6月底7月初山西、山东、东北等地PVC企业陆续检修结束恢复正常采购,预计电石需求量较本周有所增加。截至本周四,乌海地区给贸易商出货电石出厂价2800元/吨,较上周三价格维持稳定。

原油:本周石油市场供给和需求仍在相互博弈,导致国际油价先跌后涨,幅度有限,持续波动。供给方面受到美国原油库存骤降、俄罗斯局势短暂不稳定以及产油国减产影响,需求方面由于市场加息预期仍然存在,对经济的担忧打压市场气氛。在周后期,美国原油库存降幅仍大于预期,抵消了加息对经济和需求抑制的担忧,国际油价小幅收涨。

【利润】

本周外采电石PVC企业单产品亏损略有增加。山东地区PVC盈利-624.3元/吨,较上期减少35.3元/吨;内蒙地区PVC盈利-363/吨,较上期减少5元/吨。本周进口VCM的乙烯法企业毛利略增。华东进口VCM企业利润52元/吨,较上期增加21元/吨。

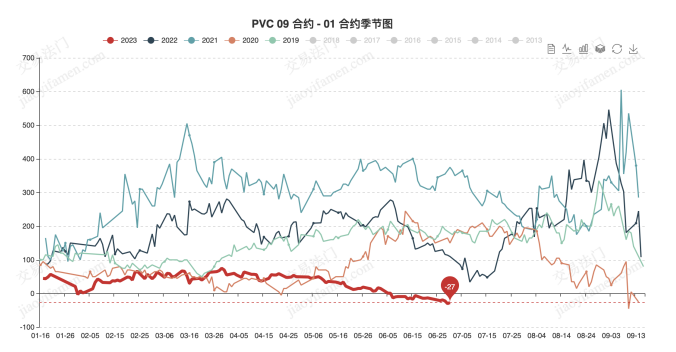

【价差】

主力基差主力基-154,较上周下降30。

9-1价差9-1月间价差-27,较上周降低14。

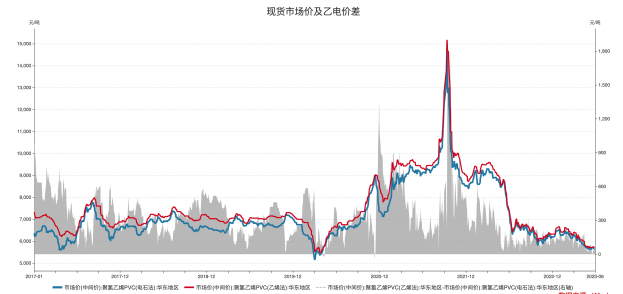

乙电价差本周PVC乙电价差缩小,价差145元/吨。

【观点】

成本方面:下周电石市场利多利空因素并存,预计本周末下周初局部地区电石仍以积极促销出货为主,不排除价格小幅下跌可能,采购价整体维持稳定;后半周随着PVC对电石需求恢复,供需矛盾相对弱化,整体成交状况会有一定转好,电石价格暂时难有大的变动。

供应方面:下周暂无企业计划检修,部分目前正在检修的企业也将陆续恢复,整体预期下周PVC行业开工负荷率略有提升。近期需求偏弱,仓库到货情况或相对稳定,社会库存同比仍然较高且有累库预期,市场货源供应充裕。

需求方面:由于天气原因,PVC需求进入淡季,目前部分下游制品企业有一定的原料库存和成品库存,整体采购原料意向较低,后续下游刚需有略转弱预期。

出口方面,目前国外需求相对有限,多数PVC企业出口接单不佳。整体来看,预计下周需求仍然相对偏弱。

整体来看:下周PVC基本面存在略转弱的预期,宏观面仍然可能存在一定扰动,市场参与者目前心态谨慎,预计下周PVC延续区间震荡行情。

【风险】

PVC装置运行情况;宏观氛围。

(1)期现行情

本周PVC期货下跌后回涨,整体波动幅度有限。

华东电石法现货价格5685,周涨幅-0.09%;华东乙烯法现货价格5830,周涨幅-0.34%;期货主力V2309合约收于5839,周涨幅0.43%。

(2)成本利润

本周外采电石PVC企业单产品亏损略有增加。本周电石价格稳定为主,PVC成本稳定,但PVC出厂价格重心略有下移,所以电石法主产区PVC亏损略有增加,PVC底部仍有成本支撑。

本周进口VCM的乙烯法毛利略增。本周VCM到货价格稳定在612.5美元/吨,进口VCM的乙烯法企业成本变化不大,企业出厂价格小幅上涨,所以进口VCM的乙烯法企业毛利略增。

(3)供应方面

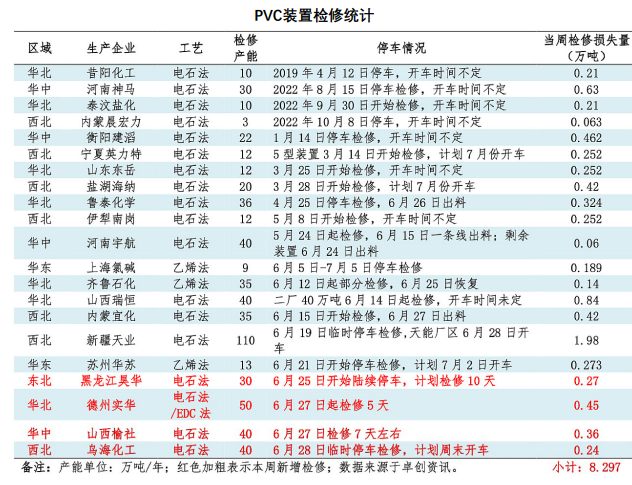

本周新增4家企业检修,但有部分前期检修企业陆续恢复开工,本周检修损失量较上周小幅下降。

新投产产能:河北聚隆40万吨乙烯法新装置计入样本产能。

(4)需求方面

1—5月份,全国房地产开发投资45701亿元,同比下降7.2%;其中,住宅投资34809亿元,下降6.4%。1—5月份,房地产开发企业房屋施工面积779506万平方米,同比下降6.2%。其中,住宅施工面积548475万平方米,下降6.5%。房屋新开工面积39723万平方米,下降22.6%。其中,住宅新开工面积29010万平方米,下降22.7%。房屋竣工面积27826万平方米,增长19.6%。其中,住宅竣工面积20194万平方米,增长19.0%。

(5)库存方面

(6)基差、价差

(7)宏观经济

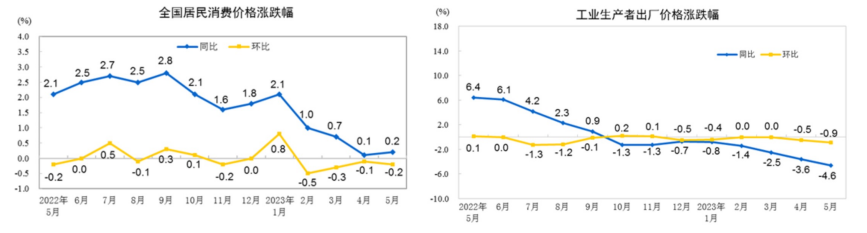

5月份,消费需求继续恢复,市场运行总体平稳,CPI环比下降,同比涨幅略有扩大。从环比看,CPI下降0.2%,降幅比上月扩大0.1个百分点。从同比看,CPI上涨0.2%,涨幅比上月扩大0.1个百分点。5月份,国际大宗商品价格整体下行,国内外工业品市场需求总体偏弱,加之上年同期对比基数较高,PPI环比、同比均继续下降。从环比看,PPI下降0.9%,降幅比上月扩大0.4个百分点。从同比看,PPI下降4.6%,降幅比上月扩大1.0个百分点。

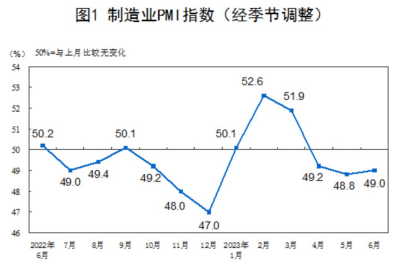

6月份,制造业采购经理指数(PMI)为49.0%,比上月上升0.2个百分点,制造业景气水平有所改善。

5月份,规模以上工业增加值同比实际增长3.5%(增加值增速均为扣除价格因素的实际增长率)。从环比看,5月份,规模以上工业增加值比上月增长0.63%。1—5月份,规模以上工业增加值同比增长3.6%。

5月份,社会消费品零售总额37803亿元,同比增长12.7%。其中,除汽车以外的消费品零售额33875亿元,增长11.5%。1—5月份,社会消费品零售总额187636亿元,同比增长9.3%。其中,除汽车以外的消费品零售额169743亿元,增长9.4%。

1—5月份,全国房地产开发投资45701亿元,同比下降7.2%;其中,住宅投资34809亿元,下降6.4%。

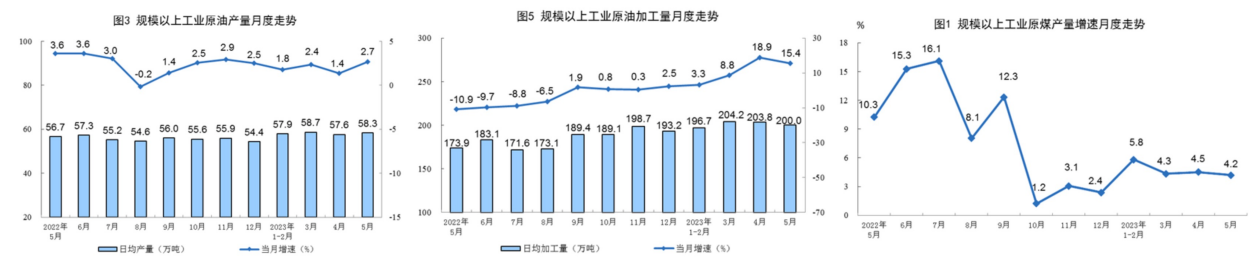

5月份,规模以上工业主要能源产品生产均保持同比增长。与4月份比,原煤、电力生产略有放缓,原油、天然气生产有所加快。