2017年香港交易所曾试点推出五年期中国财政部国债期货(HTF)合约,并于同年4月10日上市交易,是首个以试点形式在离岸市场以中国政府为标的的期货产品,为离岸投资者对冲在岸利率风险提供了有力工具。这一合约上市后不久,港交所在2017年中期业绩报告中表示,由于进一步发展在港上市内地标的离岸衍生品需要更明确的两地监管要求及合作,将于12合约到期后暂停国债期货试点。时隔六年,2023年11月24日港交所宣布,有待监管机构批准后,将于香港推出中国国债期货,进一步拓宽香港市场人民币产品生态圈,并为境外投资者提供高效的风险管理工具。下文我们将回顾2017年港交所国债期货合约设置情况以做参考,并立足新的市场背景展望港交所推出国债期货的意义和潜在交易机会。

一、2017年港交所试点国债期货合约回顾

2023年11月28日,港交所通告拟推出10年期中国财政部国债期货,并公布了合约草案,但由于其债券篮子确定规则和结算价的有关规定尚未公布,预计有可能会参考2017年试点设定的相关规则,因此下文仍以2017年的港交所国债期货合约有关规定对比中金所合约。

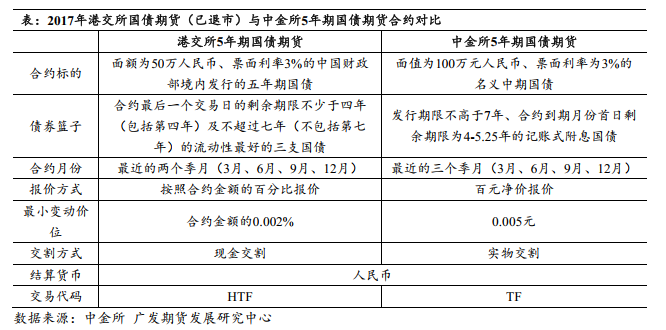

对比2017年港交所国债期货合约与中金所5年期国债期货合约,当时的合约设置在面额、合约月份、交易时间、最小变动价位等方面均有差异,其中最重要的不同点是交割方式的不同,中金所国债期货采取实物交割,而港交所曾推出的国债期货采取的是现金交割。2017年境外投资者持有中国债券规模在8000亿元左右,整体持有量相对有限,且离岸市场现券托管结算均存在难点,为适应市场实际需要,港交所合约设计中采取现金交割的模式。

实物交割的模式可促使临近交割期货价格向现货价格收敛,如果两者大幅偏离会出现套利机会。而现金结算模式下需要交易所确定结算价以确保期现价格收敛,依照当时港交所合约规定,每个合约上市前五个工作日,中债登将在符合港交所规定范围内的国债中,按照相对流动性系数排名选出流动性最强的三支组成债券篮子,且在合约期间固定。依据债券篮子中现券的收益率计算一篮子国债的每日参考结算价,并据此进一步结合融资成本计算国债期货合约参考结算价。但需要注意的是,依照上述规定,由于期货合约存续期有几个月的时间,在此期间三支被选中的现券流动性可能发生明显变化,如果后期这几只券流动性明显降低,可能导致每日结算价不能反映实际的市场活跃券波动,几只样本券也可能会存在一定价格被操纵风险,进一步影响到期货合约结算价。此外,由于中金所国债期货对标的一篮子现券和2017年港交所国债期货的债券篮子不同,也一定程度上会导致两个交易所的合约定价存在差异。

整体上而言,2017年的港交所试点国债期货时间较短、上市期间交易并不活跃,一方面是境外投资者初期参与量小,两地监管合作也需要进一步明确,另一方面合约的细节机制设计可能还需要进一步探讨。本次港交所推出10年期国债期货的国债篮子和参考结算价计算方法还有待披露,后续可关注相关合约结算细则的具体设定。

二、港交所拟推出中国国债期货的背景及意义

(一)满足日益增长的境外投资者对冲国内利率风险需求

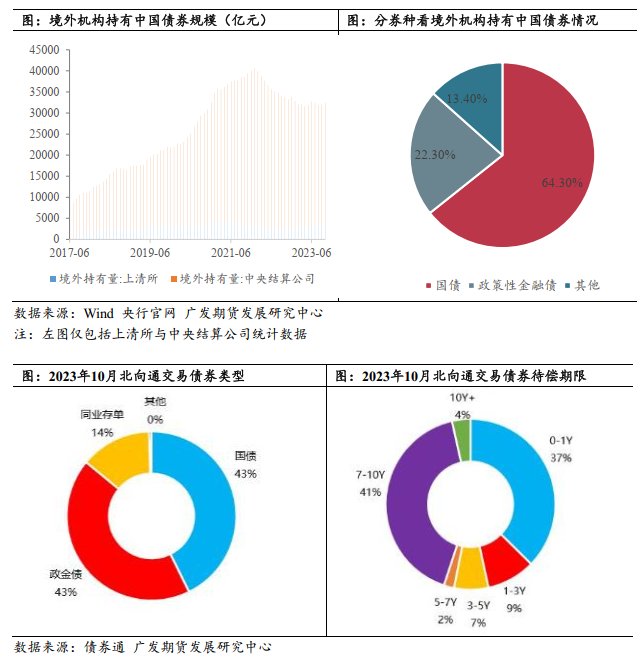

近年来外资机构持有中国债券规模逐步增长。2017年推出债券通后,境内外投资者可通过香港与内地债券市场基础设施机构连接,买卖香港与内地债券市场交易流通债券,便利国际投资者参与中国银行间债券市场。近年来境外投资者持有中国债券资产规模整体上在不断上升,已经从2017年的近8000亿元人民币,增长至2023年的超过3万亿元人民币。依据人民银行公布数据,截至2023年10月底,境外机构在中国债券市场的托管余额为3.29万亿元,占中国债券市场托管余额的比重为2.1%。分券种看,境外机构持有国债2.08万亿元、占比64.3%,政策性金融债0.72万亿元、占比22.3%,利率债是外资机构的主力配置品种,推出离岸国债期货较为匹配其对冲利率波动风险的需求。

从债券通的交易数据来看,2023年10月北向通交易量达到7431亿元人民币,月度日均成交391亿元人民币。其中结构上,国债及政策性金融债交易量最大,分别占月度交易量的43%,利率债也是外资机构主要的交易标的。而从期限结构来看,待偿期限在7-10年和0-1年的占比最高,10月份分别占据41%和37%的比例,短期和长期债券是目前外资交易最活跃的品种,因此本次港交所拟推出10年期中国财政部国债期货也符合当前外资机构的交易需求。

外资机构对境内债券配置和交易性需求日益增长,也促使其对冲利率风险需求增强,港交所在此节点推出中国国债期货,将进一步拓宽香港市场人民币产品生态圈,并为境外投资者提供高效的风险管理工具。一定程度上也将提升外资机构投资参与我国债券市场尤其是利率债市场的意愿,进一步巩固和增强我国债券市场的对外开放程度。此外,港交所推出国债期货也将增强内外市场联动和市场情绪传导,提高定价的有效性和及时性,进一步提升人民币产品的影响力。

(二)带来更多潜在策略机会

港交所国债期货如顺利推出,可能会带来新的潜在交易策略机会。

首先,从方向性交易来看,一方面对于已经持有中国债券现券的中长期投资者,例如境外央行、商业银行、保险机构和养老基金等,若目前尚难参与境内的国债期货市场,可以通过港交所的国债期货进行风险对冲、久期管理;另一方面部分未取得直接参与境内现券市场资格的投资者,或可通买入港交所的国债期货进行现券替代,以构造一定面值的仓位。

其次,从跨品种交易的角度来看,港交所推出国债期货后,或可与离岸利率互换产品、汇率产品等相结合,进行长短利差交易或利率汇率之间的组合交易。还更便利于交易中国债券与其他国债债券利差策略。

最后,从产品自身来看,港交所推出的国债期货本身也将存在不同期限合约之间的跨期交易机会。或也可依据中金所和港交所国债期货合约机制差异,探索研究两者价差的联动和交易机会。实际可行的交易策略还需要等待港交所国债期货上市后,根据其实际合约细则和运行情况做具体探讨。

免责声明:本报告中的信息均来源于被广发期货有限公司认为可靠的已公开资料,但广发期货对这些信息的准确性及完整性不作任何保证。在任何情况下,报告内容仅供参考,报告中的信息或所表达的意见并不构成所述品种买卖的出价或询价,投资者据此投资,风险自担。本报告的最终所有权归报告的来源机构所有,客户在接收到本报告后,应遵循报告来源机构对报告的版权规定,不得刊载或转发。