策略提示

现货商:现货及基差或维稳,下方价格有一定支撑。

操作建议

短期以高位震荡对待。

后市展望

考虑到新季巴西播种面积继续增长的压力和全球大豆需求走弱的预期,预计01合约将面临更多的压力。

背景分析

供给端,国际大豆,特别是美豆目前的供应仍然处于偏紧的状态。新季美豆播种面积不及预期,暂时预估在88.3百万英亩,如果在8月USDA不对北部三省的面积进行上调的话,这一面积数据是偏低的。

研报正文

一、上游:种植及出口

1.1大豆供给端

产量库存方面,美国农业部7月供需报告中沿用了6月末种植面积报告的数据,种植面积及收获面积分别为8830万英亩和8750万英亩,单产则继续保持趋势单产的51.5蒲式耳,产量则下调至45.05亿蒲,较上月预估的46.4亿蒲明显下滑。

新季需求方面USDA同样做出了相应的调减,由于全球经济衰退预期较强,压榨量下调0.1亿蒲至22.45亿蒲,出口量下调0.65亿蒲至21.35亿蒲,按此计算新年度期末库存为2.3亿蒲,供需偏紧的格局并没有太大的改善。

而对本年度美豆供应端保持不变;需求方面USDA也只做了小幅度的调整,由此本年度期末库存预计为2.15亿蒲。

另外USDA对南美市场新年度大豆的产量进行展望,巴西新作大豆产量预计继续创造历史记录,由本年度的1.26亿吨增长至1.49亿吨,阿根廷由本年度的4400万吨增长至5100万吨。

可以看到本次调整对美豆供需两方面都做了相应的调低,需求端的调低来的更早一些,未来市场关注点基本集中在51.5的趋势单产是否能兑现,考虑到南美下年度的增产,国际大豆整体有望从偏紧转向平衡的供需。

种植进度和优良率方面,根据USDA,截至7月24日,美国新季开花率为64%,前一周为48%,去年同期为74%,五年均值为69%。

大豆结荚率为26%,前一周为14%,去年同期为39%,五年均值为34%。优良率方面,本季美豆从开始统计至今一路下调,最近优良率为59%,前一周为61%,去年同期为58%,而本季伊始优良率为70%。

具体到各州来看,第二大主产州爱荷华州保持75%较高的优良率,另外几大主产州,包括伊利诺伊州、明尼苏达州、北达科他州等也均保持61-62%的优良率,前几大主产州大豆优良率相对稳定,而优良率表现较差的有密苏里州和印第安纳州,分别只有46%和48%。

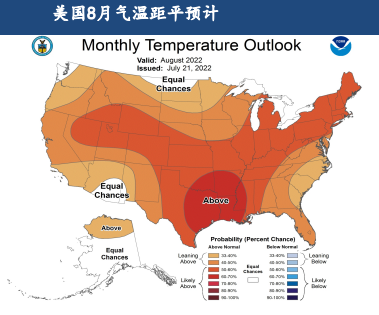

天气方面,本季美豆播种季前期雨水较多,部分延缓了播种进度,而6月起大部分美豆主产区遭遇干旱的情况,降雨量不均。

截止7月26日,约26%美豆面积处于干旱,其中中西部地区和密西西比河流域干旱问题比较严重,而中部及北部种植地区情况尚可。

未来一个月来看,气温方面,整体有偏高的趋势,特别以密西西比河流域为甚;降雨方面,中部地区包括最大的两大主产州伊利诺伊州和爱荷华州有降雨量偏少的预计,天气方面压力仍然存在。

1.2主产国出口

巴西豆出口方面,美国农业部预计2021/22年度巴西将出口8100万吨大豆,较6月预估的8250万吨继续下降持平,而相对应的20/21年度巴西大豆出口量约为8165万吨,22/23年度出口量增至8900万吨。

由于南美减产,巴西大豆升贴水报价较美豆不占优势,部分进口需求在2-3月重新回流至美国,另外大豆价格的上涨也激起了巴西农户惜售的情绪。

根据ABIOVE,6月份巴西出口大豆1013万吨,较去年同期的1106.7万吨减少93.7万吨,同比降幅8.5%,较19/20年度的1274.2万吨同样减少。

截至6月底,2021/22年度巴西累计出口大豆6196.1万吨,较去年同期累计值6166.9万吨回暖了29.2万吨,同比增幅0.5%。

另根据Anec的数据估计,巴西7月大豆出口量预计为796万吨,去年同期为867万吨。整体来看今年上半年市场对巴西豆的采购较去年偏慢,销售进度较去年下滑,部分是全球需求放缓,部分是回流至美国市场。

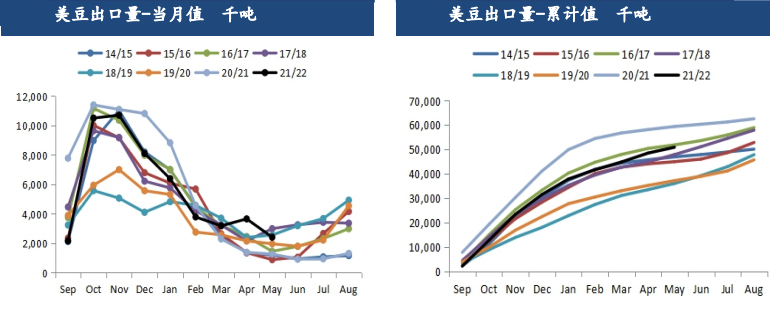

美豆出口方面,美国农业部预计2021/22年度美国将出口5906万吨大豆,较上月预估的持平,2020/21年度的出口量为6152万吨。

今年5月,美国出口大豆241.4万吨,较去年同期的126.7万吨增加114.7万吨,同比增幅90.5%,较19/20年度的196.5万吨增加44.9万吨。

2021/22年度美国累计出口大豆5092.4万吨,较去年同期累计值5942.9万吨减少了850.5万吨,同比降幅14.3%。

美豆二季度周度出口数据逆季节性回暖,同比降幅有所收窄,但出口总量仍然一般,在全球需求预计衰退及中国进口量偏少的背景下,下一年度美豆出口量预计约5811万吨。

而美国农业部周度出口销售报告显示,截至7月21日当周,美豆21/22年累计出口销售量5953.9万吨,较去年同期的6190.9万吨减少237万吨,同比降幅3.8%,其中对中国出口大豆累计订单3050.7万吨,较去年同期的3582.6万吨减少531.9万吨,同比降幅14.8%。

7月美豆装运量保持平稳,过去的三周共装运133.6万吨,截止7月21日,美豆目前年度总装运量5336.9万吨,去年总装运量为5910万吨。

美豆本年度出口累计尚未装运量约617万吨,而去年同期为280.9万吨,同比增幅119.7%。总体来看,去年美豆销售出口量极佳,而本年度出口略有放缓,前期美豆新作预售情况较好,而近期步伐放缓,对下一年度的出口量市场保持偏悲观的预估。

二、中游:我国大豆进口及压榨

2.1我国大豆进口

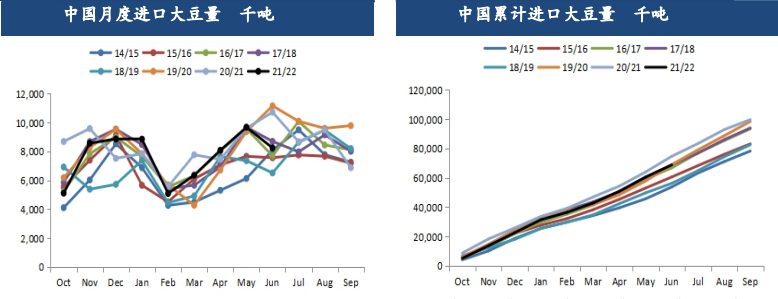

大豆进口方面,6月我国进口大豆825.0万吨,同比降幅约23%,1-2月进口量为1394万吨,3月进口635万吨,4月进口807.9万吨,5月进口967.4万吨。

21/22年度我国累计进口大豆6884.4万吨,上年度7475.3万吨,同比降幅7.9%。去年10-11月我国进口大豆量偏少,而在12-2月,进口量略有回暖,从目前的进口数据来看,近3个月(7-9),中国每月平均进口大豆在800万吨可达到USDA今年的预估,但目前9月仍有不少的采购缺口。

2.2我国大豆压榨及库存

压榨利润方面,由于美豆在6月中旬后继续下跌,进口成本有所下降,相应的国内豆粕价格比较坚挺,豆油价格跌幅也相对不及外盘,故压榨利润在近期有一定的回暖,但整体水平依旧处于中等偏低。

截至7月29日,盘面8月、9月船期的美湾进口大豆盘面压榨毛利分别为-657元/吨和-435元/吨;巴西豆则为-439元/吨和-678元/吨。美湾进口现货压榨毛利分别为-395元/吨和114元/吨;巴西进口则为-175元/吨和-127元/吨。

压榨量及开工率方面,根据我的农产品网,截至7月29日当周,111油厂大豆实际开机率为60.59%,实际压榨量为174.31万吨,上周开机率为58.3%,实际压榨量为167.73万吨。压榨量及开机率保持偏低水平,但仍处于往年同期合理位置。

4月中旬起,前期采购的进口大豆陆续到港,连续的国储豆出库拍卖也同样较好的补充了供应来源,故4-5月压榨开工率较高,但近期由于远月采购缺口仍然存在,豆粕库存攀升明显,部分企业降低开机率,三季度到港量暂时看不到特别明显的起色,预计压榨量保持同比减少的状态。

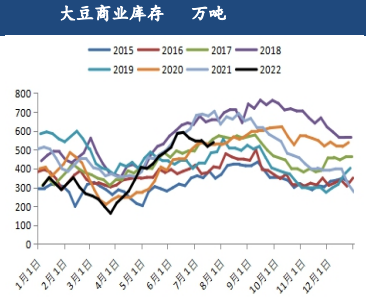

大豆库存方面,6月起大豆港口库存呈现逐步减少的态势,据我的农产品网数据显示,截至7月22日,全国主要油厂大豆商业库存为538.63万吨,较上周增加21.68万吨,增幅4.2%。

根据海关数据,6月我国大豆进口量同比降幅明显,由于前期压榨利润较差,国内买船意愿薄弱,导致二季度末至三季度我国到港大豆数量偏低,供应偏少。

饲料需求方面,整个上半年都表现的并不十分亮眼,饲料产量同比同样有下滑,未来来看,在供需双弱的背景下,预计港口大豆库存8月维持震荡或震荡偏弱的态势。

三、下游:饲料养殖

3.1豆粕成交及库存

据我的农产品网数据显示,截至7月22日,国内主要油厂豆粕库存为97.42万吨,较上周减少10.34万吨,降幅9.6%。

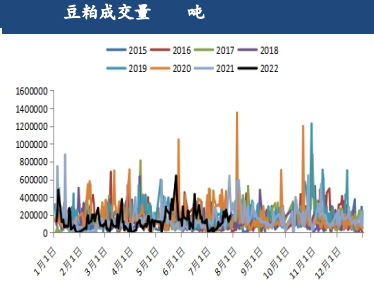

6-7月豆粕成交量平平,6月中旬在一波期现同步下跌后,下游企业有部分采购补库的热情,但进入7月之后成交再度滑落至低位。

从饲料产量上来看,上半年特别是二季度开始,整体产量同比下滑显著,无论是猪饲料还是禽类饲料,需求都较为清淡。

展望8月,国内大豆到港量维持正常偏低水平,特别是9-10月采购热情依旧不高,油厂开机率维持中等偏低,而提货方面同样也难看到太大的亮点,供需双弱的情况下,8月豆粕库存或维持季节性高位,后续随着到港量的减少或有下滑趋势。

3.2生猪养殖

生猪养殖利润,截止7月22日,国内自繁自养生猪头均利润602.81元/头,较月初回暖402.46元/头;外购仔猪养殖利润814.28元/头,较月初回暖405元/头。

生猪产能,据国家统计局数据,截止6月底,能繁殖母猪存栏4277万头,环比一季度的4185万头增幅2.2%,同比4564万头减少287万头降幅6.29%。5月份全国能繁母猪存栏结束自去年7月份以来连续10个月的回调,达到4192万头环比增长0.4%。

从去年6月份最高存栏4564万头下滑到今年3月份,累计下滑幅度8.3%,同比增幅均值7.4%左右;生猪存栏方面,据国家统计局数据,截至6月底,全国生猪存栏43057万头,环比42253万头增幅1.9%,同比降幅1.9%,较去年年底减少1865万头降幅4.15%。

幅度上推算,下半年的7月份到12月份生猪出栏累计环比降幅或达6%左右,同比增幅或达4%左右,今年猪饲料基数预计仍然较高,但后期需求同比预计下滑。

饲料产量方面,2022年6月,全国工业饲料总产量2332万吨,环比下降0.8%,同比下降9.4%。2022年1—6月,全国工业饲料总产量13653万吨,同比下降4.3%。

从品种看,猪饲料产量945万吨,环比下降4.1%,同比下降12.4%;蛋禽饲料产量248万吨,环比下降3.9%,同比下降6.4%;肉禽饲料产量701万吨,环比下降1.7%,同比下降14.9%;水产、反刍动物饲料产量分别为295万吨、117万吨,同比分别增长11.8%、3.3%。

去年饲料端需求整体分化比较严重,禽类整体存栏处于偏低的位置,饲料需求偏空,而生猪去年仍处于存栏恢复的趋势中,产能持续逐步释放,整体基数仍然偏高,饲料需求表现强劲。

2022年来看,猪饲料从1月开始结束连续20个月同比增长,1月、3月、4月、5月分别下降5.1%、2.2%、4.7%、14.6%,由于能繁母猪存栏在去年夏季开始逐步走低,未来生猪存栏量大方向偏弱的预期较强,需求同比预计走弱但整体基数仍然较高;而禽类饲料方面同样没有太大的起色。

由于前期豆粕、玉米价格过高,对于养殖户上鸡的积极性有较大的影响,目前存栏及补栏均处于比较低的水平,而其他饲料需求方面则保持较好的预期,整体来看下半年饲料需求难言乐观。

3.3家禽养殖

肉鸡方面,本月白羽肉毛鸡价格上涨。截止7月31日,白羽肉毛鸡价格10.01元/公斤,环比上月上涨0.6%,去年同期约8.34元/公斤。

存栏方面,国内肉鸡供应产能处于近几年的偏高水平,但由于部分企业二季度补栏量偏低,故整体肉禽饲料端有一定偏弱态势。

蛋鸡方面,养殖利润,今年来看养殖蛋鸡利润基本维持在一般略偏好的状态。春节后由于蛋鸡存栏量仍然处于偏低的位置,对蛋价有一定的支撑,另外随着部分疫区对鸡蛋的囤货,盈利水平提前回暖,整个3-4月盈利都处于偏高的位置,而进入5月后,蛋价逐步走低,饲料成本却依旧在高位坚挺,导致盈利水平有走弱的趋势。

近一个月,鸡蛋现货步入季节性上涨通道,而饲料价格又略有走低,盈利情况好转。根据卓创资讯的估算,截至7月28日,中国鲜鸡蛋单斤盈利周度平均值约为0.94元/斤,环比上周的0.77元/斤涨0.17元/斤,去年同期为0.96元/斤,处于近五年较高的水平。

存栏方面,目前在产蛋鸡存栏处于较低的位置,根据卓创资讯,截至7月末,全国在产蛋鸡月度存栏量约11.94亿只,6月末为11.81亿只,5月末为11.78亿只,环比增幅1.1%,去年同期11.72亿只,同比增幅1.9%。

未来来看,整个21年虽然鸡蛋绝对价格偏高,但饲料成本同样居高不下,养殖只能说是略有利润,补栏的积极性好于2020年,但并没有积累太大的供需矛盾,预计22年下半年蛋鸡存栏稳中回暖,但绝对值仍然会比较低。

四、后期展望及策略

供给端,国际大豆,特别是美豆目前的供应仍然处于偏紧的状态。新季美豆播种面积不及预期,暂时预估在88.3百万英亩,如果在8月USDA不对北部三省的面积进行上调的话,这一面积数据是偏低的。

天气方面,美国6月干旱问题逐步显现,中部及中西部地区干旱面积显著增加,这限制了本季单产的上限,但目前还看不到单产显著调低的迹象,去年美豆整体优良率为59%,最终单产51.4蒲式耳是高于趋势单产50.8蒲式耳,而当下全美优良率也为59%,若后期降雨及气温保持正常,51.5的趋势单产还是可以达到甚至是超越的,但整体来看,本季美豆增产幅度有限,偏紧格局或在短期持续。

更大的压力将会来自于下半年的巴西,机构普遍预计巴西将增产至1.5亿吨左右的水平,较今年多出将近2500万吨,远月有供应逐步宽松的预期。

需求端,上半年饲料产量数据偏差,猪饲料与禽饲料同比降幅都比较明显。猪饲料是饲料中的大头,考虑到能繁母猪存栏从去年夏季开始逐步走低,预计今年饲料方面需求会较去年偏弱一些。

进口采购方面,相关企业同样表现的并不积极,由于今年压榨利润长期处于偏差的状态,国内油厂采购意愿谨慎,目前9-10月船期的大豆采购缺口仍然较多,若压榨利润看不到太大的改观,三季度末四季度初我国大豆及豆粕库存走低的预期将会逐步显现。

观点,现货基差方面,目前港口大豆库存偏弱而豆粕库存偏高,未来到港预期不大但下游需求同样难以看到亮点,豆粕或步入供需双弱的格局,考虑到油脂受大宗商品偏空氛围的影响更大,未来油厂挺价豆粕的可能性更大,基差或维持稳定偏强的状态。

期货方面,豆粕还是以美豆成本定价为主,09与01合约定价有一定的差异,在9月前市场更多关注的还是美豆的产量,特别是8月的降雨情况以及WASDE对于面积和单产的调整,这些都会显著影响到美豆价格并传导至国内豆粕,在此阶段天气敏感性上升,盘面向上的弹性或更大。

但9月后新季美豆产量端可讲述的故事逐步变少,南美巴西的种植及美豆的出口逐步受到更多地关注,考虑到新季巴西播种面积继续增长的压力和全球大豆需求走弱的预期,预计01合约将面临更多的压力。

操作上,短期以高位震荡对待,中长期,远月合约重心或逐步有下移趋势。

策略:

(1)现货商:现货及基差或维稳,下方价格有一定支撑;

(2)期货投机者:短期以高位震荡看待,等待8月美国天气指引,中长期供求关系逐步转向平衡,价格重心或有下移趋势。

重要变量:美国8月天气、新季种植面积调整、新季美豆出口签约情况,宏观经济走势。