主力持仓

据统计甲醇期货主力持仓呈现多空双减局面。

操作建议

短线建议逢低止盈,中长线择机逢高布空。

背景分析

随着春检的陆续结束,装置开工率上行将是大概率事件,短期来看,本周检修装置虽不多但产能相对较大,因此供给端或有回落,同时甲醇价格下跌或打击部分厂家生产积极性,因此本周供给端压力并不会太大。

风险提示

甲醇利空因素颇多,一是虽本周有大型装置有检修计划,但春检结束后供给端整体将有所上行,二是下游需求表现一般,三是煤价下行导致成本支撑走弱,但是在不断跌破前低后,甲醇价格存在一定低估。

研报正文

一、行情回顾

行情走势:

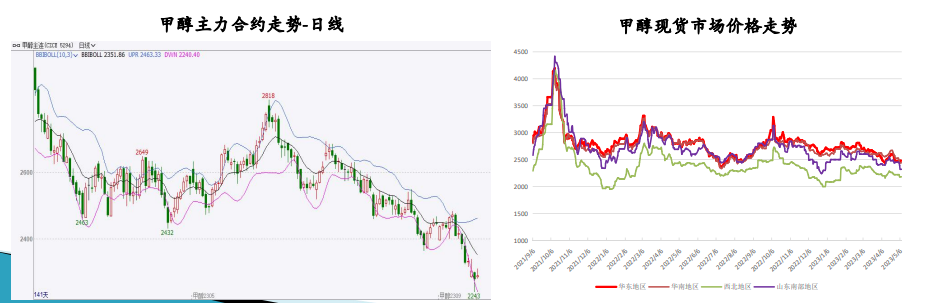

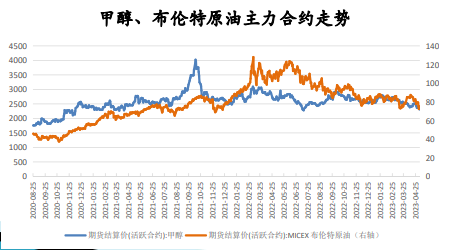

节后两个交易日甲醇期货持续下破,主力09合约最低跌破近两年低点,周线收跌53或2.27%。

现货市场价格亦出现不同程度下行,华北地区跌50-90元/吨,华东、华南地区较节前均跌逾百元每吨,市场观望情绪较浓,交投氛围偏弱。

二、基本面分析

(1)供给端

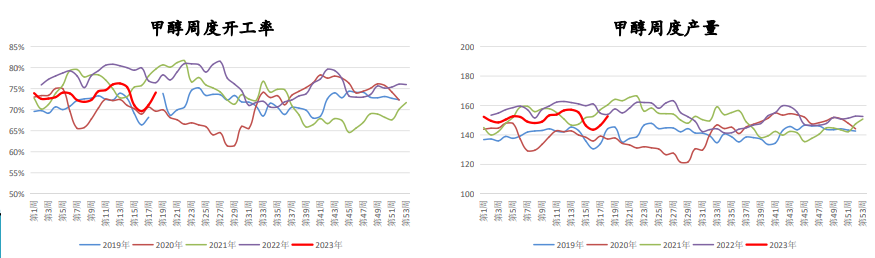

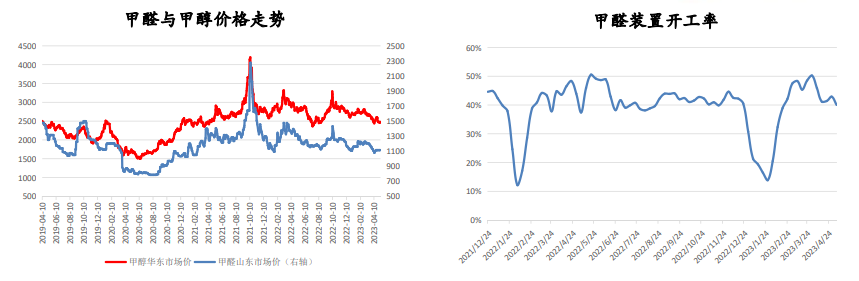

5月5日当周,国内甲醇装置开工率74.08%,环比上涨2.92个百分点,同比下降2.36个百分点,跌幅较前一周收缩明显。

5月5日当周,国内甲醇周度产量152.65万吨,环比增长6.02万吨,增幅4.11%,同比减少1.28万吨,降幅0.83%。

上周联泓化学、山西骏捷、榆林兖矿、内蒙古新杭等装置恢复,带动甲醇开工率上行

本周中原大化重启推迟,山东明水、中海化学计划检修,涉及产能140万吨/年,目前已知计划重启装置为内蒙古九鼎及新疆众泰,涉及总产能30万吨/年,因此虽春检基本结束,但下周装置产能利用率或有所回落,同时随着甲醇价格的不断下滑,不排除厂家有降负或临停的可能。

(2)需求端-MTO

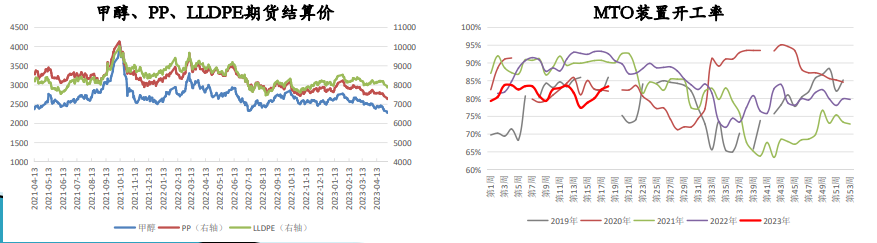

5月5日当周,MTO装置开工率83.42%,环比上涨0.92个百分点。

上周MTO装置开工率稳中有升,本周阳煤恒通30万吨/年MTO装置计划于5月6号检修20天,局部甲醇需求或有所下行。

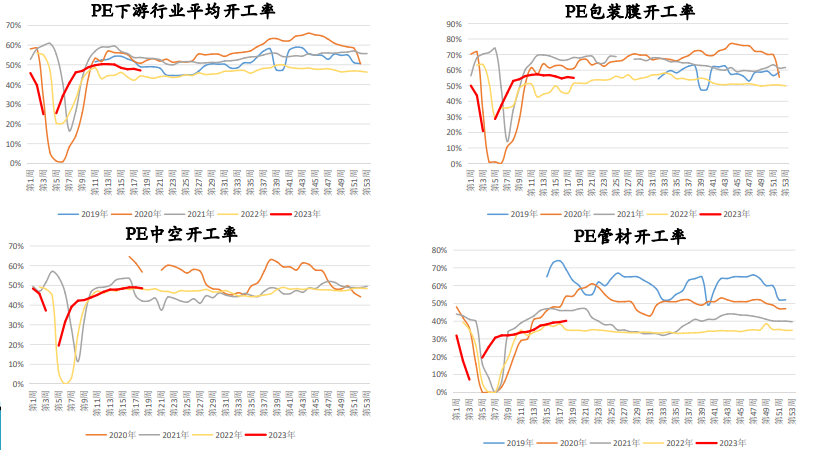

上周PP下游装置开工率44.57%,环比下降2.03个百分点,连续三周回落,PE下游装置开工率47.15%,环比回落0.8个百分点,聚烯烃下游整体表现弱势,PP注塑、塑编开工率持稳,管材、无纺布、BOPP产能利用率下行,其中BOPP膜企集中检修,开工率下降幅度最为明显。PE农膜步入消费淡季,停机企业增多,开工企业维持少量生产,整体开工率进一步下滑,包装膜、中空以刚需为主,订单量减少。

需求端整体动能不足,下游订单情况一般,多数终端企业成品累库,对原料需求并不迫切,对聚烯烃及其上游原料甲醇均有一定压制。

(2)需求端-甲醛

据统计,5月5日当周甲醛装置开工率40.05%,环比节前下降2.85个百分点,统计期内浏阳京港装置检修、山东联亿、济宁恒盈、恒信荟荃、曹县福林、固始环宇、盛宏丰装置降负,导致甲醛开工率下行。

本周降负装置短期内暂无提负预期,因此预计甲醛方面对于原料需求或难有改观。

(2)需求端-醋酸

据统计,5月5日当周醋酸装置开工率89.12%,环比大涨14.73个百分点,统计期内广西华谊50+70万吨/年装置、延长40万吨/年装置恢复满负荷运行,因此装置产能利用率有所走高。

本周暂无装置变动消息,预计装置产能利用率持稳。

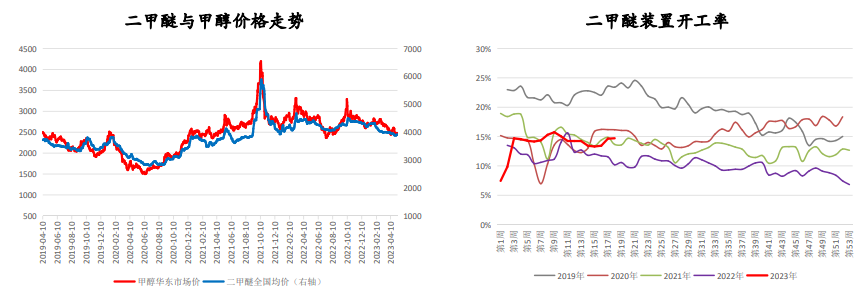

(2)需求端-二甲醚

据隆众资讯统计,5月5日当周二甲醚装置开工率14.71%,环比上涨0.07个百分点,期间装置变动不大,因此装置产能利用率持稳。

本周暂无装置变动计划发布,预计二甲醚开工率持稳。

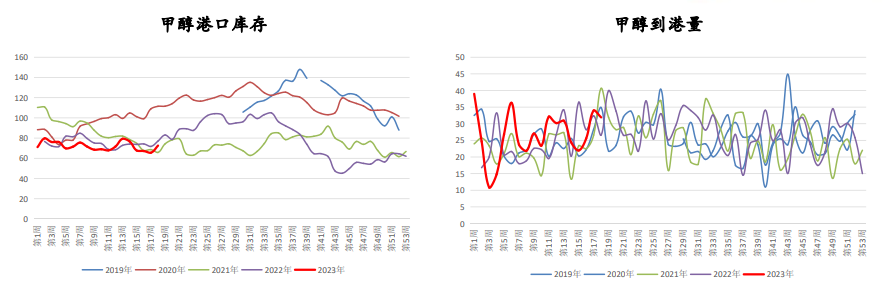

(3)库存-港口累库

据统计,5月5日当周甲醇港口库存72.53万吨,环比上涨6.99万吨,涨幅10.66%;港口到港量31.92万吨,环比降2.05万吨,进口及内贸船货到港量较前一周均有所缩减,但仍处相对较高水平。

华东江浙地区刚需消耗,华南地区受假期影响提货量略有缩减,供大于求情况下港口累库明显。

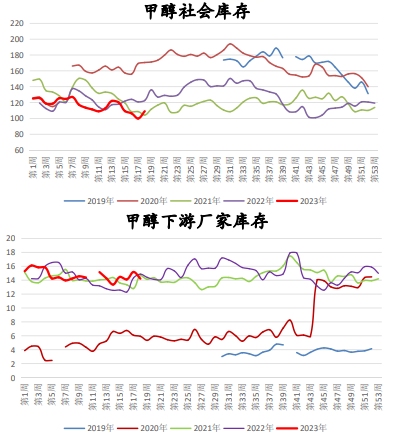

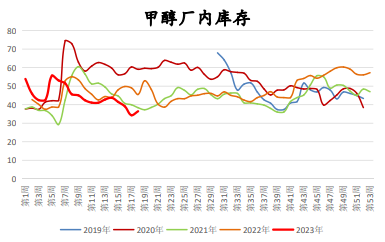

(3)库存-生产企业库存止跌转涨

据统计,5月5日当周甲醇社会库存108.97万吨,环比上涨9.11万吨,涨幅9.12%,厂内库存36.44万吨,环比增2.12万吨。

节后备货需求减少,生产企业暂无新单成交,企业待发量大幅减少,同时因假期期间物流运输受限,企业库存有所累积。

(4)成本方面-煤价下挫

节后港口煤价在僵持两天后回落,部分5500大卡报价跌破千元,为本年度第四次试探千元关口,坑口市场稳中偏弱,月初供给有所上行,但降雨天气也对生产形成一定阻碍,下游采购以刚需为主,部分煤矿因销售情况较差调降煤价,煤价调降后销售情况有所好转,但并不足以支撑煤价上行。

大秦线结束检修,检修期间秦皇岛港库存下降明显,但朔黄线等线力运力充足使得环渤海港口库存依旧保持高位。数据来看,截至5月6日,环渤海九港库存量2699万吨,较4月5日检修前仅减少113万吨,远高于近四年同期水平,说明检修带来的利好难以抵挡需求的疲软,同时作为下游煤炭集散地的内河港口库存亦是去年同期两倍,CBCFI运价指数仍保持回落态势,显示运力较为充裕,说明下游采购意愿不高。

需求方面来看,当前仍处电煤消费淡季,虽有升温及旺季前备货需求存在,但目前电厂库存仍在安全线以上,且进口煤持续补充,压制了部分采购需求。

供需两端结合看,目前煤价仍无上行驱动显现。

(5)原油方面-原油反弹提振能化板块

上周四晚国际油价开始触底反弹,但由于前半周跌幅过大,WTI06合约周线仍录得6.93%的跌幅,几乎回吐OPEC自愿减产决议以来的全部涨幅,彼时主要的影响因素一方面是国内PMI数据回落引发的需求不及预期担忧,在此之前中国国内需求复苏一直是原油需求炒作重要组成部分,另一方面是但由于欧美经济衰退的预计仍在持续。

上周美联储在5月议息会议上宣布继续加息25个基点,但暗示或将暂停加息,这在一定程度程度上对油价形成了支撑,加之周五公布的美国非农数据大超预期,显示就业市场依旧火热,对于需求的担忧略有缓解,国家油价大幅上行,提振能化板块情绪,本周将迎来美国4月CPI数据的发布,届时将再次对原油市场形成扰动,但不论是高于预期还是低于预期,美联储持续加息带来的影响尚未完全显现,经济衰退仍有可能在路上,因此原油反弹后上行幅度或有限。

三、后市展望

供给:

随着春检的陆续结束,装置开工率上行将是大概率事件,短期来看,本周检修装置虽不多但产能相对较大,因此供给端或有回落,同时甲醇价格下跌或打击部分厂家生产积极性,因此本周供给端压力并不会太大。

需求:

下游需求不温不火,山东MTO装置检修会带来局部需求缩量,传统下游涨跌互现,节后备货需求走弱,甲醇及下游均有可能面临订单量走弱情况,因此需求端仍存压制。

库存:

港口、产区双双累库,本周预计港口到港量依旧维持高位,预计港口或继续累库,生产企业虽面临销售走弱或下游观望情况,但因检修等原因库存压力相对港口偏低。

成本:

煤价弱势震荡,当前处电煤消费淡季,虽有夏季补库等潜在需求在,但环渤海港口、内河港口、电厂库存等均显充足,化工、建材需求也未见放量,加之大秦线检修结束及降雨天气或带来水电发力等因素影响,预计煤价将继续承压。

原油:

美联储五月加息尘埃落定,利空消息逐步被消化,加之上周五美国非农就业数据大超预期缓解了对于需求走弱的担忧,国际油价反弹上行,短期内将对能化板块形成提振。

结论:

甲醇利空因素颇多,一是虽本周有大型装置有检修计划,但春检结束后供给端整体将有所上行,二是下游需求表现一般,三是煤价下行导致成本支撑走弱,但是在不断跌破前低后,甲醇价格存在一定低估,一方面是煤制法利润依旧亏损,另一方面价格不断下行后厂家生产积极性或有降低,因此供给端带来的利空影响相对一般,而下游终端亦有一定抄底心态在内,因此短线建议逢低止盈,中长线择机逢高布空。