行情复盘

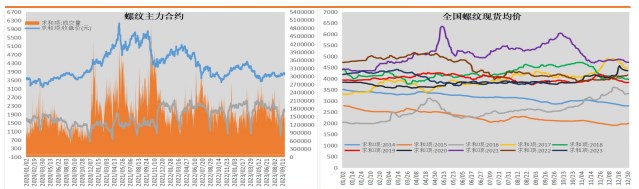

9月28日,螺纹钢期货主力合约收涨0.16%至3690.0元。

持仓量变化

9月28日收盘,螺纹钢期货持仓量:-70615手至1697143手。

期货市场

本周螺纹盘面在多头主力大幅减仓驱动下,开始维持调整走势。截止周五,螺纹 01 合约收于 3779 元/吨,环比上周下跌45元,周跌幅 1.18%。

现货市场

本周螺纹主流地区价格普遍小幅上调,整体成交一般。截止周五,全国螺纹平均报价上调 10 元至3863 元/吨;其中上海地区螺纹价格维持不变 3830 元/吨;北京地区螺纹价格上调10元至3760 元/吨;天津地区螺纹价格上调20 元至3790 元/吨;广州地区螺纹价格下调 10 元至 3950 元/吨。

研报正文

【螺纹钢】

期货方面:本周螺纹盘面在多头主力大幅减仓驱动下,开始维持调整走势。截止周五,螺纹 01 合约收于 3779 元/吨,环比上周下跌45元,周跌幅 1.18%。

现货方面:本周螺纹主流地区价格普遍小幅上调,整体成交一般。截止周五,全国螺纹平均报价上调 10 元至3863 元/吨;其中上海地区螺纹价格维持不变 3830 元/吨;北京地区螺纹价格上调10元至3760 元/吨;天津地区螺纹价格上调20 元至3790 元/吨;广州地区螺纹价格下调 10 元至 3950 元/吨。

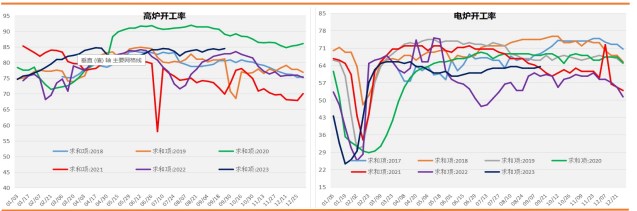

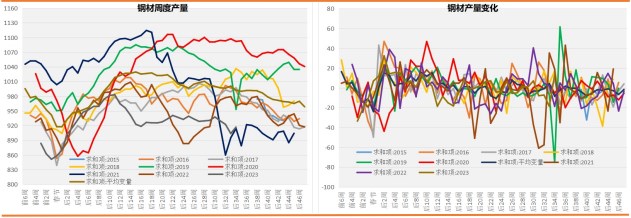

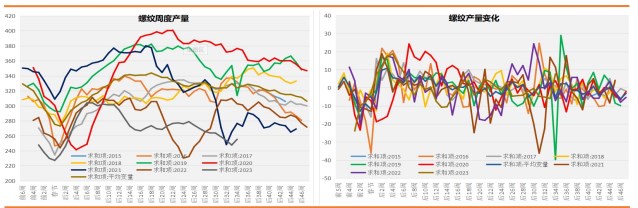

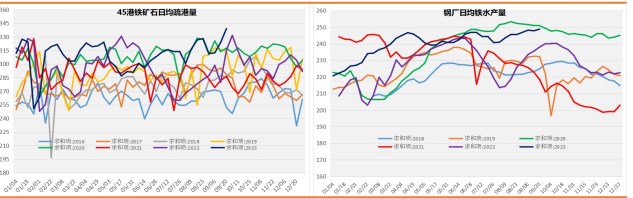

基 本 面:供给方面:全国 247 家钢厂高炉开工率84.47%,环比增加0.40%,同比增加 1.66%;高炉炼铁产能利用率93.03%,环比增加0.38%,同比增加 3.95%;全国 87 家电炉钢厂平均开工率73.81%,环比减少 1.76%,同比增加 11.74%;电炉平均产能利用率53.04%,环比减少 0.26%,同比增加 0.23%。螺纹周产量环比增加7.7万吨至 255.37 万吨,同比来看仍处于低位水平。

短流程钢厂:华东地区电炉测算成本3940 元,环比上周增加10元,螺纹电炉利润亏损 295 元,环比上周增加10 元。本周全国电炉开工率以及产能利用率均出现小幅下降,其中主要原因是:从停产检修具体情况看,西北区域某钢厂自9 月15 日起开始停产检修 15 天,影响日产量约 0.2 万吨左右;西南四川区域一钢厂周内自 17 日停产检修至 19 日;华中区域一钢厂按计划于9月 14 日开始停产检修,因此开工率小幅下降。

近期钢价出现上涨,从调研结果看,盈利厂家数量增多,钢厂盈利状况有所好转,因而部分厂家选择增加生产时间,提升日产量。从成品材产量角度看,螺纹产量下降,而盘线则是逆势增加,部分钢厂表示盘线利润优于螺纹,因而增产方向也优先供给盘线资源。

根据反馈,华南等地区电费开始实行优惠政策,钢厂在此背景推动下有小幅增产的意愿,但依旧维持在半产状态,避峰生产。长流程钢厂:目前华东地区粗钢测算成本3618,环比上周减少18 元,螺纹高炉利润盈利 27 元,环比上周增加18 元。

本周高炉开工率以及产能利用率开始出现略微增多,随着近期原料端成本价格回升,钢厂高炉利润小幅收缩,短期钢厂减产意愿有所增加,预计短期钢材供应量将稳中有降,但整体下滑幅度不会太大。

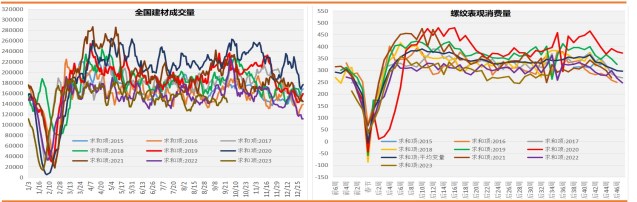

需求方面:本周建材成交量以及螺纹表观消费量均无明显变化,其中全国建材5日平均成交量环比减少0.31万吨至14.29万吨;螺纹表观消费量环比增加 6.89 万吨至284.59 万吨,从绝对量来看,建材成交量以及螺纹表观消费量仍处于同期相对低位。

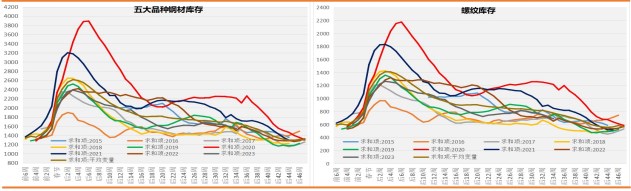

库存方面:本周五大钢材品种以及螺纹库存延续小幅去库。截止周五,螺纹总库存环比减少29.22 万吨至690.42万吨,从绝对量来看,目前螺纹库存仍低于同期均值水平;其中螺纹社库环比减少 24.79 万吨至 512.10 万吨,厂库环比减少4.43万吨至 178.32 万吨。

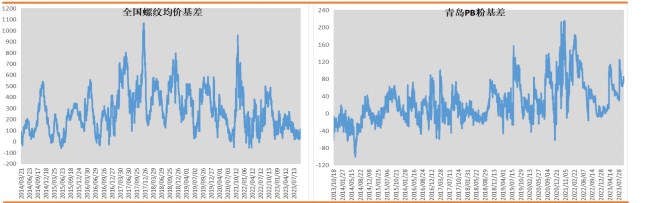

基差方面:截止周五,全国螺纹现货均价升水螺纹01合约84元,环比上周走扩 55 元,螺纹基差自今年4 月初以来至今持续维持收缩走势,目前基差位置处于均值水平之下。结合季节性走势以及基差回归周期推测,预计后期螺纹基差开始扩张的概率较大。

综合研判:供给端:短流程钢厂方面,本周全国电炉开工率以及产能利用率均出现小幅下降,其中主要原因是:从停产检修具体情况看,西北区域某钢厂自 9 月 15 日起开始停产检修15 天,影响日产量约 0.2 万吨左右;西南四川区域一钢厂周内自17 日停产检修至19日;华中区域一钢厂按计划于 9 月14 日开始停产检修,因此开工率小幅下降。近期钢价出现上涨,从调研结果看,盈利厂家数量增多,钢厂盈利状况有所好转,因而部分厂家选择增加生产时间,提升日产量。

从成品材产量角度看,螺纹产量下降,而盘线则是逆势增加,部分钢厂表示盘线利润优于螺纹,因而增产方向也优先供给盘线资源。根据反馈,华南等地区电费开始实行优惠政策,钢厂在此背景推动下有小幅增产的意愿,但依旧维持在半产状态,避峰生产。

而长流程钢厂方面,本周高炉开工率以及产能利用率开始出现略微增多,随着近期原料端成本价格回升,钢厂高炉利润小幅收缩,短期钢厂减产意愿有所增加,预计短期钢材供应量将稳中有降,但整体下滑幅度不会太大。

需求端:本周下游终端需求以及建材投机需求均无明显变化,从绝对量来看,建材成交量以及螺纹表观消费量仍处于同期低位水平。库存方面,目前五大钢材品种以及螺纹库存延续小幅去库,从绝对量来看,螺纹库存持续低于同期均值水平。

技术面,从周线级别来看,目前螺纹已经反弹至下跌趋势线附近,该级别继续反弹压力较大;从日线级别来看,螺纹已经反弹至今年年初的M 头颈线压力位3850-3950区间,并且从技术指标可以看出,短期顶部轮回信号已经出现,短期螺纹维持调整走势概率较大。

总体来看,受近期原料端成本价格回升影响,钢厂高炉利润开始小幅收缩,短期钢厂减产意愿有所增加,预计短期钢材供应量将稳中有降,但整体下滑幅度不会太大;需求端短期终端需求恢复比较缓慢,整体需求承压依然明显,螺纹基本面将继续呈现供需双弱格局,叠加技术面大小周期共振信号出现,预计后期螺纹盘面存在一定的下降空间。

【铁矿石】

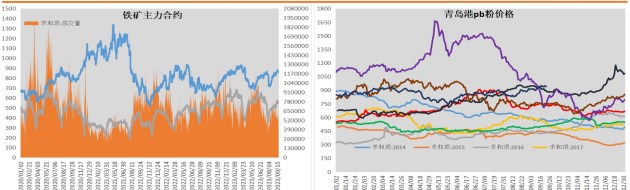

期货方面:本周铁矿盘面在多头主力小幅减仓驱动下,开始维持调整走势。截止周五,铁矿 01 合约以 871.5 元/吨收盘,环比上周下跌7.5 元,周跌幅 0.85%。

现货方面:本周进口矿主流品种价格普遍小幅上调,而国产铁精粉价格普遍维稳,整体成交一般。截止周五,青岛港61.5%PB粉报价下调 1 元至 949 元/吨;天津港 61.5%PB 粉上调10 元至970元/吨;青岛港 62.5%PB 块报价上调57 元至1135 元/吨;唐山66%精粉价格指数上调 11 元至 1111 元/吨。

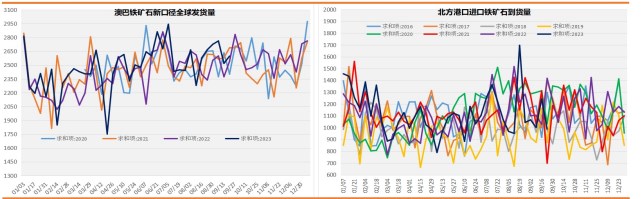

基 本 面:供给方面:截止 18 日,澳巴铁矿发运总量2598.2 万吨,环比增加 79.0 万吨。澳洲发运量 1798.5 万吨,环比减少39.8万吨,其中澳洲发往中国的量 1573.0 万吨,环比增加52.7 万吨。巴西发运量 799.7 万吨,环比增加 118.9 万吨。

从绝对量来看,目前澳巴铁矿发运量维持同期相对高位。45 港到港总量2200 万吨,环比减少502.8万吨;北方六港到港总量为987.1万吨,环比减少255.4万吨。从绝对量来看,目前澳巴铁矿北方六港到货量处于同期均值水平。

需求方面:目前 45 港日均疏港量339.13 万吨,环比增加15.34万吨,从绝对量来看,目前仍处于同期高位水平;247 家钢厂日均铁水产量 248.85 万吨,环比增加 1.01 万吨,同比增加8.81万吨,绝对量来看,目前仍维持同期相对高位。

库存方面:截止 22 日,45 港铁矿石库存延续去库走势,目前库存11592.61 万吨,环比减少 273.14 万吨,绝对量来看,目前已经低于同期均值水平;国内钢厂进口铁矿石库存可用天数20天,环比上周增加 2 天,绝对量来看,目前仍维持同期低位水平。

基差方面:截止周五,青岛港 pb 粉升水连铁01 合约78元,环比上周走扩 7 元,铁矿基差自今年 8 月主力合约移仓换月之后,持续维持收缩走势,目前基差位置处于极大值附近,结合季节性走势以及基差回归周期推测,预计后期铁矿基差继续收缩的概率较大。

综合研判:需求端:短期来看,钢厂日均铁水产量仍维持相对高位运行,随着下游终端需求持续承压,将制约铁水需求的反弹高度。今年前七月粗钢产量保持 2.6%增速,如果四季度仍执行粗钢平控政策叠加冬季环保限产因素影响,铁水需求将呈现缓慢下滑走势。

供应端:短期铁矿港口到货量继续小幅下滑,目前北方六港铁矿到货量已下降至同期均值水平。按照当前进口矿高发运量往往提前到港量一个月左右时间推算,预计国庆假期之后进口矿到港量将稳步回升,后期进口矿供应量将继续保持宽松格局。

技术面,从周线级别来看,目前铁矿已经反弹至两年前的M头颈线压力位 800-900 区间以及箱体震荡区间上沿,该级别继续反弹空间比较有限;从日线级别来看,自5 月底至今,铁矿已经走出了一波五浪上涨行情,并且从技术指标可以看出,短期顶部轮回信号已经出现,短期铁矿维持调整走势概率较大。

总体来看,短期铁矿盘面受供应端扰动影响逐渐减弱,而需求端随着下游终端需求持续承压,短期供需边际修复或将有限,铁矿基本面将由供需两旺格局向供增需减格局转变,叠加技术面大小周期共振信号出现,预计后期铁矿盘面开始承压下行压力较大。

套利操作建议:截止周五,螺纹 01 合约与铁矿01 合约比值4.34,环比上周收缩 0.01。短期来看,随着铁矿跨期价差逐步修复,叠加监管利空政策发酵,短期螺弱矿强格局正接近尾声。

从中长期基本面来看,假如下游需求持续释放不及预期,理所当然首先利空的是螺纹,但是从当前基本面情况可以看出,螺纹产量、需求、库存结构以及钢厂利润均处于历史同期中低位水平,所以供需边际继续减弱的空间不大;反而铁矿的到港量、需求以及港口库存位置均处于中高位水平,并且当前铁矿估值整体偏高,一旦市场交易负反馈逻辑,那么铁矿走弱螺纹的概率较大。此外从螺矿比技术面可以看出,目前已经回调至前期震荡中枢平台上沿,短期来看螺矿比继续下探空间比较有限。综合来看,在操作上关注 4.4-5.0 区间支撑位。