行情复盘

10月31日,螺纹钢期货主力合约收涨0.21%至3733.0元。

持仓量变化

10月31日收盘,螺纹钢期货持仓量:-16520手至1692499手。

背景分析

呈现出供需双增局面,库存延续去化,钢厂减产趋弱,热卷周产量再度回升,环比增 3.49 万吨,供应未能延续收缩,依旧处于年内相对高位,供应压力未退。

后市展望

强预期提振市场,同时热卷需求改善带来供需格局好转,叠加原料走势偏强,驱动钢价震荡走高,但供应压力未退,且后续需求存有隐忧,高位上行阻力也在,预期现实博弈下钢价震荡运行为主,重点关注热卷需求表现情况。

研报正文

核心观点

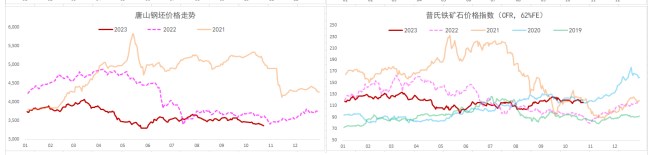

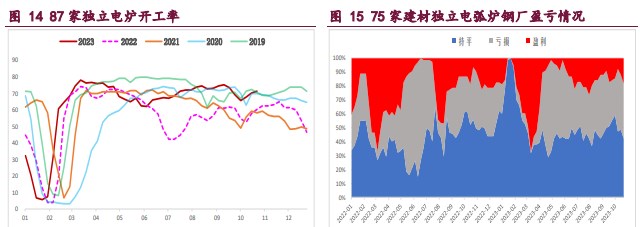

螺纹钢:主力期价偏强震荡,录得 0.21%日涨幅,量增仓缩。现阶段,国内利好政策推出,强预期提振市场,叠加原料强势运行,驱动钢价震荡走高,但螺纹需求担忧未退,且钢厂亏损局面下成本支撑持续性存疑,钢价上行阻力也在,预期现实博弈下短期钢价震荡偏强运行,重点关注短流程钢厂生产情况。

热轧卷板:主力期价震荡运行,录得 0.08%日涨幅,量仓收缩。目前来看,强预期提振市场,同时热卷需求改善带来供需格局好转,叠加原料走势偏强,驱动钢价震荡走高,但供应压力未退,且后续需求存有隐忧,高位上行阻力也在,预期现实博弈下钢价震荡运行为主,重点关注热卷需求表现情况。

铁矿石:主力期价偏强震荡,录得 0.34%日涨幅,仓增量缩。现阶段,国内稳增长利好政策推出,市场情绪乐观,低库存格局下深度贴水矿价再度走高,短期走势延续相对偏强,但需注意的是钢厂亏损状况未改善,且供应维持相对高位,谨防减产力度扩大引发矿市基本面走弱,届时高位矿价或将承压,多空因素博弈下高位矿价维持偏强震荡,重点关注钢厂生产和政策调控风险。

一 产业动态

(1)中国 10 月制造业 PMI 为 49.5%,比上月下降 0.7 个百分点

10 月份,制造业采购经理指数(PMI)为 49.5%,比上月下降 0.7 个百分点,降至收缩区间,制造业景气水平有所回落。从分类指数看,在构成制造业 PMI 的 5 个分类指数中,生产指数和供应商配送时间指数高于临界点,新订单指数、原材料库存指数和从业人员指数低于临界点。生产指数为 50.9%,比上月下降 1.8 个百分点,仍高于临界点,表明制造业生产仍在扩张,但步伐有所放缓。新订单指数为 49.5%,比上月下降 1.0 个百分点,表明制造业市场需求有所下降。原材料库存指数为 48.2%,比上月下降 0.3 个百分点,表明制造业主要原材料库存量继续减少。从业人员指数为 48.0%,比上月下降 0.1 个百分点,表明制造业企业用工景气度略有回落。供应商配送时间指数为 50.2%,比上月下降 0.6 个百分点,仍高于临界点,表明制造业原材料供应商交货时间继续加快。

(2)北京公积金 11 月 1 日起将执行“认房不认商贷”

10 月 31 日,北京住房公积金管理中心发布通知,优化住房公积金“认房认贷”政策,宣布住房套数认定将不再考虑商业贷款情况。11 月 1 日起,有商业贷款记录、无公积金贷款记录,且在北京市无房的公积金缴存职工家庭,可执行首套住房公积金贷款政策。

(3)九大建筑央企前三季度净利润合计约 1292 亿,同比增 3%

据 Mysteel 不完全统计,截至 10 月 31 日,9 家建筑央企 2023 年前三季度业绩报已公布。数据显示,这 9 家企业均实现盈利,营业收入合计 52912.27 亿元,同比增长 6.7%;净利润总计 1292.14 亿元,同比增长 2.9%;新签合同额 10.98 万亿元,同比增长 6.4%。从净利润来看,9 家建筑央企均实现盈利。其中,中国建筑、中国中铁、中国铁建、中国交建这四家企业净利润超百亿元。中国建筑净利润为 436.53 亿元,排名第一。

二 现货市场

三 期货市场

四 相关图表

五 后市研判

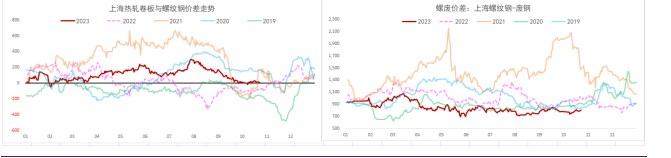

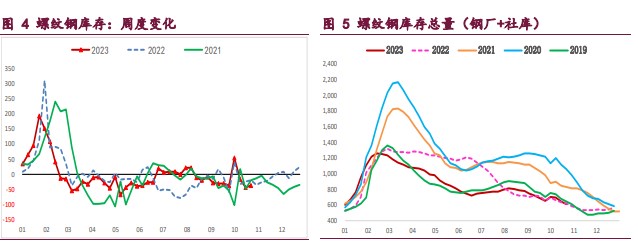

螺纹钢:供需格局变化不大,库存延续去化,建筑钢厂继续提产,周产量环比增 4.51 万吨,供应有所提升,但仍处于相对低位,且考虑到钢厂利润并未好转,增量空间预计有限,低供应继续给予钢价支撑。

与此同时,螺纹需求相对平稳,周度表需环比降 3.76 万吨,高频需求则是小幅回升,依旧处于同期相对低位,且地产用钢需求担忧未退,加之北方需求面临季节性走弱,弱势需求仍将抑制钢价,相对利好则是稳增长政策推出,强预期提振市场。

综上,国内利好政策推出,强预期提振市场,叠加原料强势运行,驱动钢价震荡走高,但螺纹需求担忧未退,且钢厂亏损局面下成本支撑持续性存疑,钢价上行阻力也在,预期现实博弈下短期钢价震荡偏强运行,重点关注短流程钢厂生产情况。

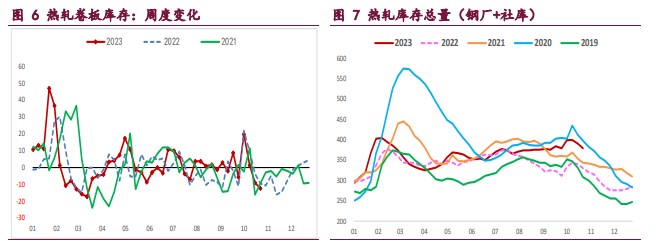

热轧卷板:呈现出供需双增局面,库存延续去化,钢厂减产趋弱,热卷周产量再度回升,环比增 3.49 万吨,供应未能延续收缩,依旧处于年内相对高位,供应压力未退。

与此同时,热卷需求持续改善,周度表需环比微增 6.88 万吨,但高频成交增量更为显著,下游需求表现超预期,但需注意的是冷轧供需格局变化不大,高供应下基本面矛盾仍易激化,且近期冷热价差已开始回落,若其走弱将拖累热卷需求;相应的板材出口需求韧性较强,但价格回升后接单下降,后续仍面临季节性下行,因而热卷需求存有隐忧。

综上,强预期提振市场,同时热卷需求改善带来供需格局好转,叠加原料走势偏强,驱动钢价震荡走高,但供应压力未退,且后续需求存有隐忧,高位上行阻力也在,预期现实博弈下钢价震荡运行为主,重点关注热卷需求表现情况。

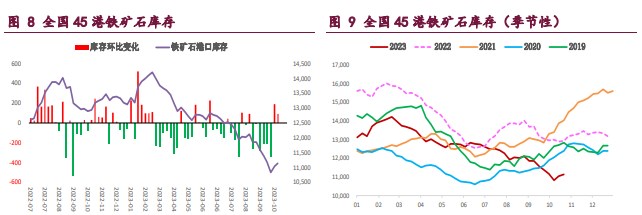

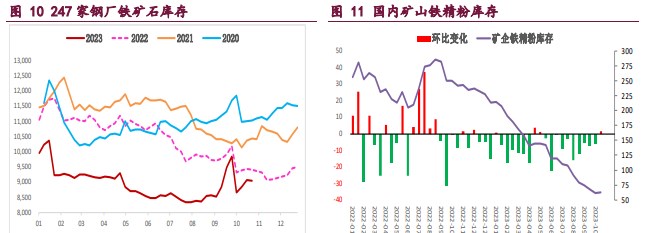

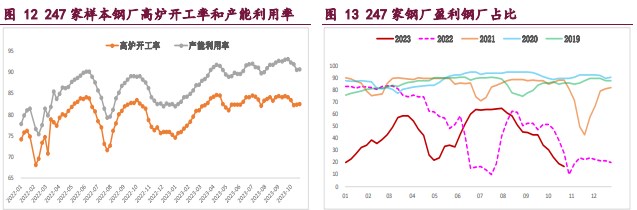

铁矿石:铁矿石供需两端迎来变化,钢厂减产力度趋弱,上周样本钢厂日均铁水产量小幅回升,而进口矿日耗则是微降,矿石终端消耗高位趋稳,需求韧性较强,继续给予矿价支撑,但需注意的是钢厂盈利状况仍在恶化,盈利钢厂占比继续下降,钢厂刚需采购为主,因而港口矿石现货成交维持低位,减产预期未退,仍是后续抑制矿价因素。

与此同时,国内港口到货如期回升,相应的海外矿商发运维持环比增加,海外矿石供应维持相对高位,相应的内矿供应也较为积极,整体矿石供应延续季节性回升态势。目前来看,国内稳增长利好政策推出,市场情绪乐观,低库存格局下深度贴水矿价再度走高,短期走势延续相对偏强,但需注意的是钢厂亏损状况未改善,且供应维持相对高位,谨防减产力度扩大引发矿市基本面走弱,届时高位矿价或将承压,多空因素博弈下高位矿价维持偏强震荡,重点关注钢厂生产和政策调控风险。